チェスターNEWS

遺産分割がまとまらない場合の未分割での相続税申告

2014/08/25

関連キーワード: 未分割

相続税法の中には相続税額を軽減するなどの優遇規定がありますが、その中のいくつかの規定を適用することが出来なくなります。

代表的なのものとして『配偶者の相続税額の軽減』と『小規模宅地等についての相続税の課税価格の計算の特例』を適用することが出来なくなります。

『配偶者の相続税額の軽減』と『小規模宅地等についての相続税の課税価格の計算の特例』はどちらも大幅に相続税額を軽減する規定ですので、これらの規定の適用がない未分割申告時は分割申告時に比べて多額の税額を納めることになります。

ただし、未分割申告をした場合は永久に『配偶者の相続税額の軽減』と『小規模宅地等についての相続税の課税価格の計算の特例』を適用することが出来ないわけではありません。

未分割申告の際に申告書と併せて『申告期限後3年以内の分割見込書』を提出していれば、相続税の申告期限後3年以内に遺産が分割された場合に更正の請求を行うことで、『配偶者の相続税額の軽減』と『小規模宅地等についての相続税の課税価格の計算の特例』を適用することが出来、納めすぎた分の税額について還付を受けることができます。

また『やむを得ない事情』により相続税の申告期限から3年以内に遺産分割がまとまらない場合には、相続税の申告書の提出先の税務署長に『遺産が未分割であることについてやむを得ない事由がある旨の承認申請書』を、相続税の申告期限後3年を経過する日の翌日から2ヶ月を経過する日までに提出することで、3年という分割期限を伸長することが出来ます。

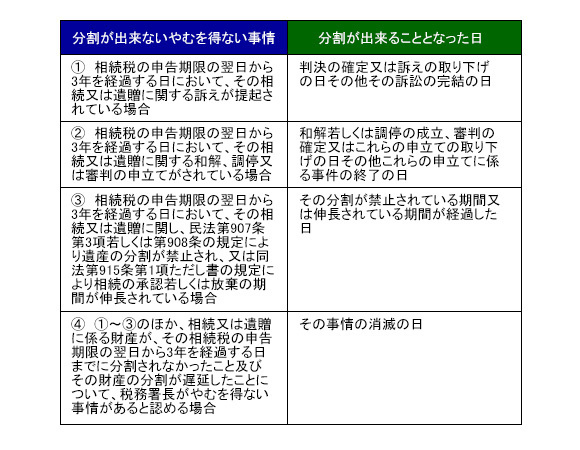

この場合の『やむを得ない事情』とは次表のとおりで、それぞれについて分割できること

となった日から4ヶ月以内に分割を行えば、『配偶者の相続税額の軽減』と『小規模宅地等についての相続税の課税価格の計算の特例』を適用することが出来ます。

※民法

(第907条)

共同相続人は、次条の規定により被相続人が遺言で禁じた場合を除き、いつでも、その協議で、遺産の分割をすることができる。

- 2 遺産の分割について、共同相続人間に協議が調わないとき、又は協議をすることができないときは、各共同相続人は、その分割を家庭裁判所に請求することができる。

- 3 前項の場合において特別の事由があるときは、家庭裁判所は、期間を定めて、遺産の全部又は一部について、その分割を禁ずることができる。

(第908条)

被相続人は、遺言で、遺産の分割の方法を定め、若しくはこれを定めることを第三者に委託し、又は相続開始の時から五年を超えない期間を定めて、遺産の分割を禁ずることができる。(第915条)

相続人は、自己のために相続の開始があったことを知った時から三箇月以内に、相続について、単純若しくは限定の承認又は放棄をしなければならない。ただし、この期間は、利害関係人又は検察官の請求によって、家庭裁判所において伸長することができる。2 相続人は、相続の承認又は放棄をする前に、相続財産の調査をすることができる。

※本記事は記事投稿時点(2014年8月25日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:平成26年4月1日からの相続税の農地の納税猶予制度

【前の記事】:遺留分減殺請求により財産を取得した場合の相続税の申告期限