- TOP

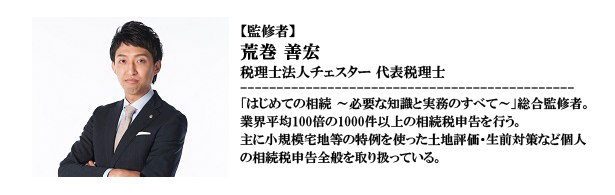

- はじめての相続 ~必要な知識と実務のすべて~

- 相続税における税務調査のすべて

- 税務調査前に準備しておくこと【税理士立会い編】

税務調査前に準備しておくこと【税理士立会い編】

相続税の申告を税理士に依頼していた場合、税務調査の電話がきたら税理士と一緒に対策をたてます。

隠していることがあれば、税理士には包み隠さずお話しするなど事前にどういったことをやればいいのか具体的にするべき準備についてご紹介いたします。

1)相続税の税務調査の準備の方法(心構え)

相続税申告書を提出後、税務署から税務調査の連絡が来ると、誰もがいい気はしません。まるで自分が悪いことをしたかのような気持ちになり、税務調査まで不安な日々を過ごされる方も多くいるでしょう。

しかし税務調査をそこまで怖がることはありません。しっかり事前の準備を行うことで、当日の税務調査に余裕を持って臨むことができます。

税務署はもちろん追徴課税を狙って、調査を懐疑的な気持ちで行っていますが、相続人や調査に立ち会う税理士としてはそれに反抗的な態度を示すのではなく、あくまで協力姿勢で調査対応するとよいでしょう。

調査官も人間です。心象面というのは、最終的に重要な局面を迎えた時に重要になります。

相続税の税務調査の準備として、まずは心構えとして覚えておきましょう。

2)相続税の税務調査の準備の方法(税理士立会い依頼)

通常、相続税申告書の作成を税理士に依頼していれば、まず税理士に対して税務調査実施の連絡がきます。このため一般的には、申告書を作成した税理士がそのまま税務調査の立会いを行ってくれるケースが多いでしょう。

税理士に5万払うか、税務署に多額の追徴課税を支払うか

税理士の税務調査立会い報酬の相場は日当5万円程度です。税理士が立ち会わなければ、納税者に不利な指摘を受けた際に反論できない可能性もあるため、相続税の税務調査の準備において税理士への立会い依頼は必須といえるでしょう。

また当初の相続税申告書を税理士に依頼せずに自分で行っていたような場合には、納税者本人にいきなり税務署から電話がありますが、税務調査の立会いだけを税理士に相談することも可能であるため、できれば税務調査前に税理士に事前相談に行かれた方がいいでしょう。

もし反論できずに調査官のいう内容に従わざるを得ない場合は、税理士報酬以上の追徴課税を課されることが多いため注意が必要です。

3)相続税の税務調査の準備のポイントは2つのパターンで考える

税務署から連絡がきた場合に、次の2パターンに分かれるケースが大半です。

1.自分は何も隠していないし、税務署が来る心当たりはない場合

2.もしかしたらあの財産が見つかってしまったかもしれないと不安に思う場合

1.自分は何も隠していないし、税務署が来る心当たりはない場合

1のケースでは、特段心当たりがないのであれば、税理士に相談し、当初申告を少し見直してもらい、当日の税務調査に備えることで準備は整います。

申告内容について嘘や不備がなければ、その旨をそのまま伝えれば、税務調査官も何も言えません。

このような税務調査は「税務調査の確率は10%!10人に1人が相続税申告後に国税庁からチェックされています。」でご紹介したように遺産総額が3億円以上の方が調査を受けることが多いです。

税務署としては「遺産が多いから何か抜けがないか?」と確認の意味も込めて調査をするのが目的です。

2.もしかしたらあの財産が見つかってしまったかもしれないと不安に思う場合

一方で2のケースでは、具体的な税務調査の事前対策が必要となってきます。

例えば、当初の申告で預金の計上漏れがあったことを認識している場合、税務調査が来てから指摘をされるのと、税務調査前に自ら修正申告するのとでは、後で課されるペナルティの金額が変わってくるからです。

漏れている財産や誤りがあり、相続税が増加する場合、税務調査での具体的な指摘を受けた後で修正申告すると、過少申告加算税が10%かかります。しかしながら、税務調査前に具体的な指摘を受ける前に自ら修正申告した場合には、この過少申告加算税が0%ですみます。

“10%”の申告課税の具体事例

この10%がかかるかどうかは非常に大きい影響があります。

この10%は申告の際に支払った相続税に対して加算されます。

例えば、相続税で100万円支払った場合は、10万円支払う必要があります。

遺産が大きければ大きいほど相続税額もあがり追徴課税の額も上がります。

また、追徴課税は速やかに、現金で一括支払いしなければいけません。

過少申告した場合は、延納や物納といった制度もないので支払い期日までに支払わないといけません。仮に期日までに支払うことができなかった場合には、延滞税が雪だるま式に加算されていきます(最大で年14.6%の可能性)ので注意が必要です。

まとめ

もし相続税の税務調査が来ることが分かった際に、当初の相続税申告で財産が漏れている可能性や誤りを認識した場合には、隠さずに税理士に相談し、税務調査前に然るべき対策と対応を行うことで、支払う税金の額が安くなることもありますので注意しましょう。

相続税における税務調査のすべて

- 自分で相続税の申告を行った

- 相続が専門でない税理士に相続税の申告を依頼した

上記2つに当てはまる方は税務調査を行われる確率が極めて高いです。

なぜ税務調査を受けることになるのか?当日、何を聞かれるのか?追加で課税されることはあるのか?

税務調査前にやるべき準備から当日の受け答え、さらには後日の対応まで税務調査を難なくこなすための方法を弊社の実務から得た経験からご紹介します。

相続税の税務調査対策を見る