相続問題の「審判」は調停でも決着がつかない場合に行う

財産相続をめぐるトラブルは毎年多く発生しており、調停事件は年間約1万件、審判事件は年間約2,000件起きています。

争いが起こりやすいのは、財産内容に不動産が含まれている場合で、特に不動産しか相続財産がなく、しかもそこに相続人の1人が住んでいる場合だと言われています。

財産分割が相続人の協議でうまくいかない場合は、家庭裁判所で「調停」を受け、それでも決着しない際は「審判」に進むようになっています。今回はその審判ではどのような手続きが行われるのかについてお話します。

1.遺産分割審判って何?

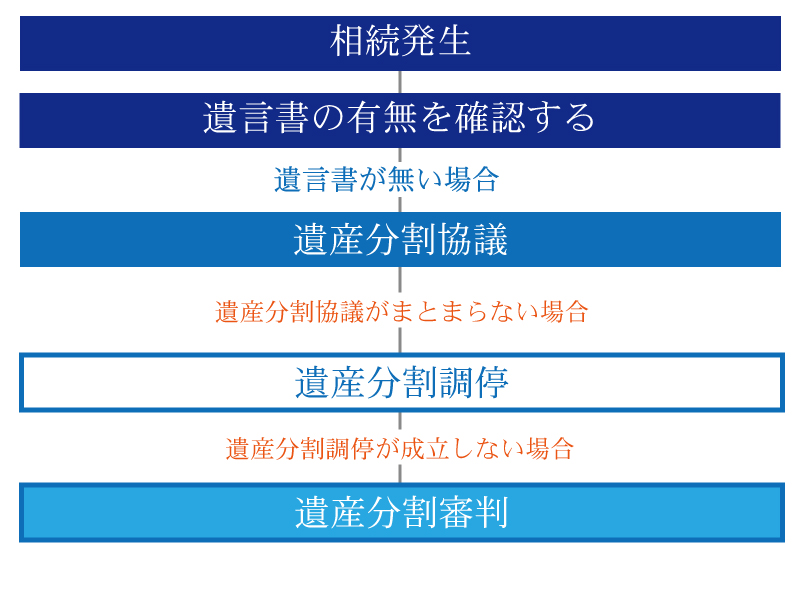

相続財産を残して他界した方がいる場合は、その財産を誰がどれくらい受け継ぐのかということを相続人同士の遺産分割協議(どうやって財産をわけるかの話し合い)で決定します。

そこで相続人の主張や意見が対立し話し合いが決裂した場合は、一般的に家庭裁判所の遺産分割調停を行い、それでも解決しない際に遺産分割審判手続きまで進みます。

2.審判手続きについて

調停手続きでも決着がつかずに不成立となった場合は、自動的に審判手続きが始まります。

審判では、裁判官が財産となるものや権利の種類といった事情を考慮して決断を下します。

遺産分割審判の流れとは?

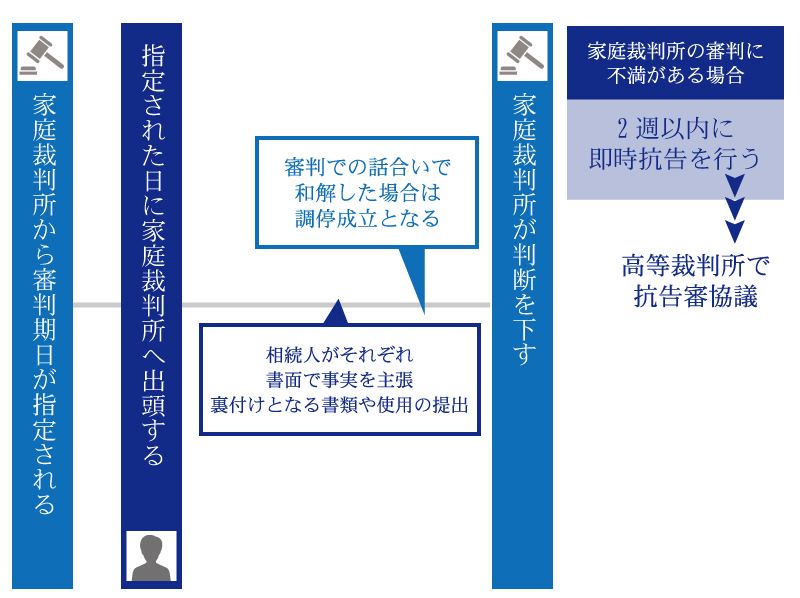

おおまかな流れとしては、まず審判手続きへ自動的に移行されると、家庭裁判所から審判期日が指定されるので、その指定日に家庭裁判所へ出頭します。

審判が始まると、訴訟と同じように各相続人がそれぞれ書面で事実を主張し、供述書や事実を裏付ける書類を裁判所に提出します。

審判手続きは、相続人の主張がすべて終わるまで行います。審判での話し合いで和解した場合は調停が成立したものとされ、裁判所が調停調書を作成して審判は終了となりますが、もしも話し合いで解決しない場合は、家庭裁判所が判断を下すことになります。

万が一、家庭裁判所の審判に不満がある場合は、審判が下った翌日から2週間以内に不服申し立て(即時抗告)を行うと、さらに高等裁判所で行う抗告審へ協議を持ち込むことができます。

不服申し立ては、高等裁判所宛てですが、提出先は家庭裁判所なので提出する方は注意が必要です。

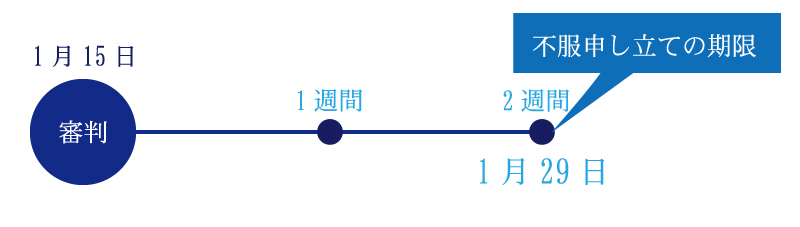

審判は2週間が経過すると確定するので、1日でも遅れてしまうとどんな理由があっても不服申し立てはできません。

例えば1月15日に審判が下った場合、不服申し立て期間は2週間なので29日までとなります。必ず29日までに申し立てをする必要があります。

次に抗告審の審理についてです。

まず抗告審まで進めたい場合、家庭裁判所での主張と同じ内容ではNGだということを押さえる必要があります。

もし高等裁判所でも家庭裁判所で行った際の主張と同じことを繰り返すものであれば、抗告はただちに棄却されてしまいます。仮に抗告に理由があると考えられる際は、抗告状と抗告の理由書が相手に届くので、相手は抗告の理由に対して反論を考えることになります。

そして再度審理を行い、抗告審としての判決が出されるのです。ちなみに高等裁判所は、抗告手続きを調停手続きに変更することができるのですが、この場合は調停手続きが優先されます。そして調停が成立しなかった場合は抗告審の判断が下ることになります。もし高等裁判所の判断が不服だった場合は、さらに最高裁判所に特別抗告をすることができますが、過去の判例を鑑みると最高裁判所への不服申し立てで結論が変わることはほとんどありません。

当然のことですが、これらの審判で下った結果を他の相続人の合意なく無視して財産の取得や処分をすることはできません。

3.遺産分割審判はどこで行う?

遺産分割審判は、財産を残して亡くなった被相続人の住所、または相続開始時の家庭裁判所で行われます。裁判所の公式ホームページを見れば、管轄が詳しくわかるのでぜひ参考にしてみてください。

4.遺産分割審判は欠席できる?

遺産分割調停は、相続人の話し合いで合意することが前提で進められますが、審判手続きは裁判官が双方から事情を聞いて審判するため、欠席者がいたとしても手続きは進められてしまいます。そのため審判に出席しないと本人の主張で把握できる寄与分など一切主張しないと見なされ、法律で定められた配分以上の寄与分や特別受益などについては不利になる可能性があるので十分注意しましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編