包括遺贈と特定遺贈の違いとは?遺贈を放棄する方法・トラブル防止の注意点

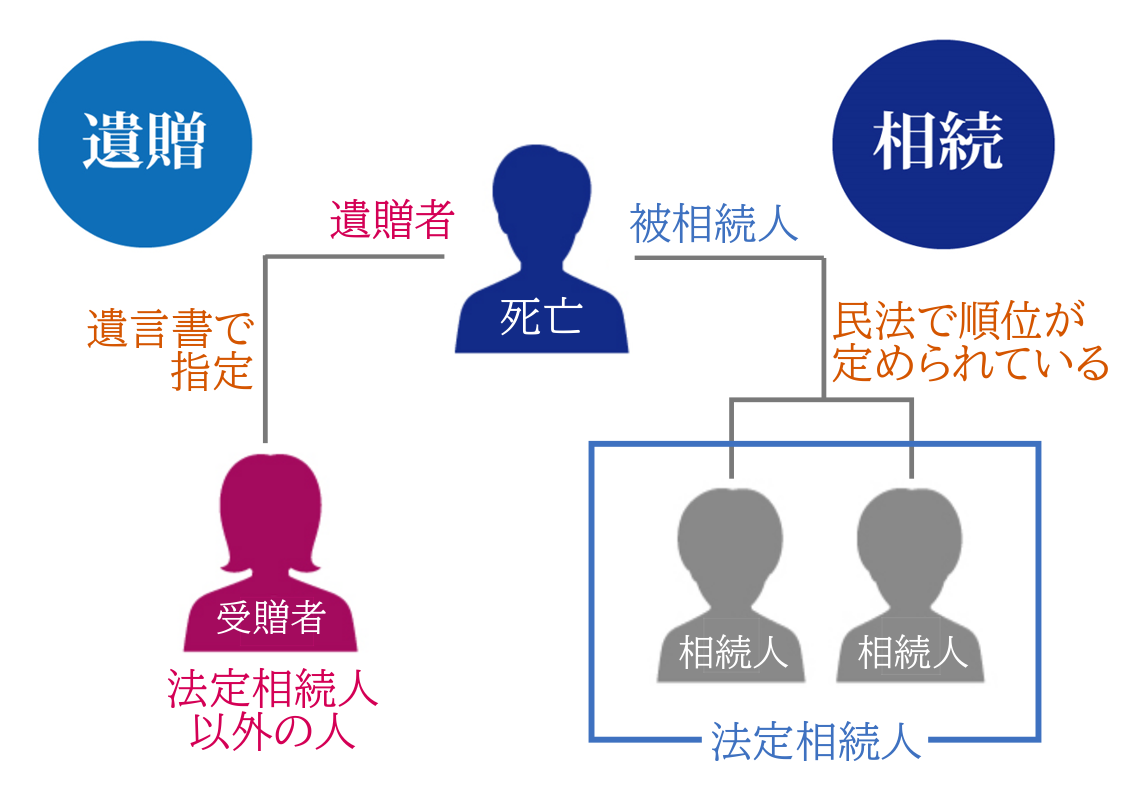

遺贈とは、遺言書によって法定相続人や法定相続人以外の人に、自己の財産を引き継がせることを指します。

遺贈には「包括遺贈」と「特定遺贈」があり、考え方・受遺者の権利・税金(不動産取得税)・債務があった場合の放棄方法などに違いがあります。

確実に遺贈を実現させるためには、包括遺贈と特定遺贈の違いを把握した上で、法的に有効な遺言書を作成することが大切です。

この記事で、遺贈の基礎や包括遺贈と特定遺贈の違いを知り、注意点を守った上で遺言書を作成しましょう。

この記事の目次 [非表示]

1.遺贈とは?

遺贈(いぞう)とは、遺言書によって、遺産の全部または一部を、法定相続人や法定相続人以外の人に無償で受け継がせることを意味します。

遺言では亡くなった人の遺産処理の意思表示の権利を許されているので、その遺贈相手が誰であっても構いません。

つまり、遺贈をする相手は、法的に身内ではない人であっても良いということです。

例えば…

- 子供が存命である場合の孫

- 婚姻関係がない内縁の夫や妻

- 配偶者の両親や兄弟姉妹

- 養子として迎えていない再婚相手の連れ子

- 可愛がっている甥姪やその子供

- お世話になっている隣人や知人

- 地方自治体やNPO法人

遺贈においては、遺産を渡す側の人(亡くなった人)のことを「遺贈者(いぞうしゃ)」と呼び、遺産を受け取る側の人を「受遺者(じゅいしゃ)」と呼びます。

遺贈について、詳しくは「遺贈とは?相続との違いや遺贈の際の注意点をご紹介!」をご覧ください。

1-1.遺贈と相続の違い

遺贈と相続の一番の違いは、財産を受け取る権利がある人です。

先述した通り、遺贈によって遺産財産を受け取ることができる受遺者は、遺贈者の意思で自由に指定できます。

しかし、相続で被相続人(亡くなった人)の財産を引き継ぐことができるのは、「法定相続人のみ」となります。

法定相続人の順位は民法で定められており、それぞれの家族構成によって、誰が法定相続人なのかが異なります。

なお、遺言書作成時に受遺者であっても、遺言書の効力が生じた際にその人が法定相続人であれば、「遺贈」ではなく「相続」となります。

誰が法定相続人になるのかを知りたい方は、「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」をご覧ください。

また、相続と遺贈には「税金に関する違い」もありますが、こちらの詳細は「5.遺贈に関する5つの注意点」で解説を行います。

1-2.遺贈の効力は遺言者が死亡したら生じる

遺贈の効力は遺言者が死亡することで生じ、その遺言書で指定された受遺者が財産を受け取ることとなります。

つまり、遺言書に記載した財産であっても、遺言者は自由に財産を処分することができます。

例えば、遺言書には「A土地」に関する記載をしていたとしても、遺言者が遺言書を作成した数年後に、「A土地」を売却して換価できるということです。

しかし、この「A土地」を売却して得た現金については、遺言書に記載されていないため「相続」の対象となり、法定相続人同士で遺産分割協議を行う必要があります。

これを避けるためには、「A土地」の売却によって得た現金を遺言書で指定した銀行口座に移して調整する、もしくは遺言書の書き直しが必要となります。

1-3.受遺者が遺言者より先に死亡したら効力を失う

受遺者が遺言者(遺贈者)よりも先に死亡した場合、その受遺者となるはずであった人への遺贈は効力を失います(他の相続人や受遺者に影響はありません)。

相続においては法定相続人が先に亡くなっても、代襲相続によって、その法定相続人の子供が亡くなった法定相続人の相続権を引き継ぎます。

しかし、遺贈において代襲相続のような制度はありません。

よって、遺贈者よりも受遺者が先に亡くなった場合は、亡くなった受遺者に遺贈されるはずだった財産を、相続財産として法定相続人同士で遺産分割することとなります。

もし受遺者に配偶者・子供・孫がいるのであれば、遺言書を書き直すか、遺言書を作成する時点で「本遺言書の効力が発生した時点で、既に受遺者○○が死亡した場合は、受遺者○○の(子供/孫)である△△に遺贈する」と記載しておくと良いでしょう。

2.遺贈は「包括遺贈」と「特定遺贈」の2種類がある

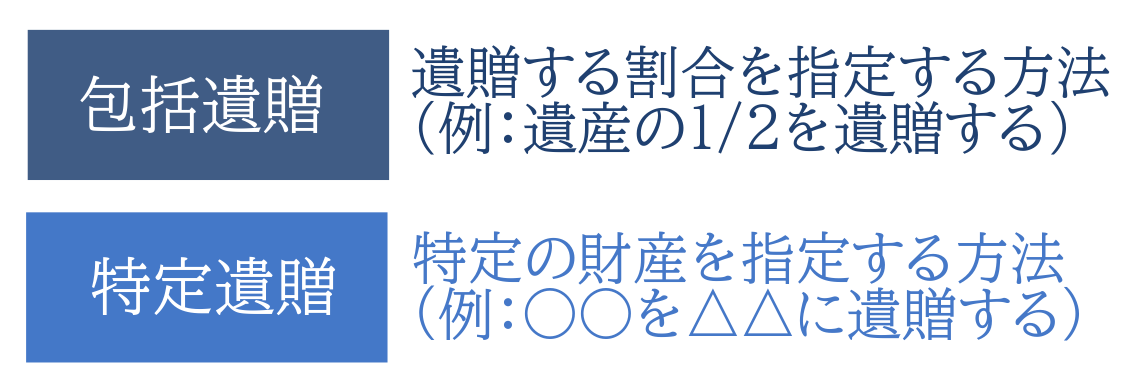

遺贈には、「包括遺贈」と「特定遺贈」の2種類があります。

包括遺贈と特定遺贈は考え方が異なりますので、この違いをしっかりと理解しておきましょう。

2-1.包括遺贈とは

包括遺贈(ほうかついぞう)とは、遺言書によって「遺贈する割合」を指定して受遺者に遺贈する方法のことです。

包括遺贈である場合、遺言書の文例は以下のようになります。

- 遺産の4分の1を受遺者○○に遺贈する

- 遺産の全てを受遺者○○に遺贈する

包括遺贈は「財産全体に対する割合」を指定する方法であるため、相続に近い方法とイメージしていただくと分かりやすいです。

なお、包括遺贈の場合は、遺贈する財産の割合を指定しているため、マイナスの財産(借金・債務・未払金)も遺贈に含まれます。

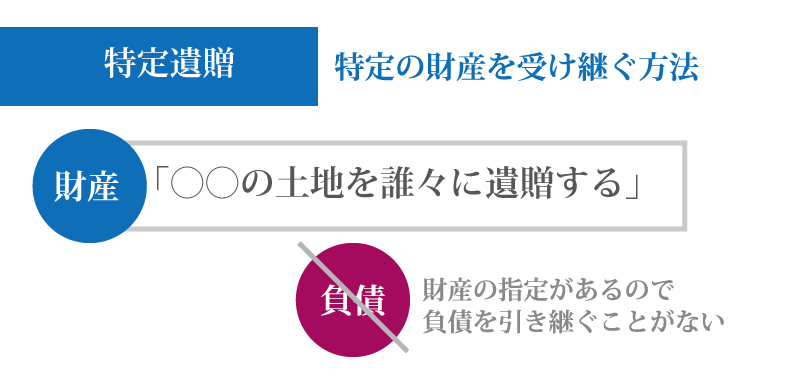

2-2.特定遺贈とは

特定遺贈(とくていいぞう)とは、遺言書によって「特定の財産」を指定して受遺者に遺贈する方法のことです。

特定遺贈である場合、遺言書の文例は以下のようになります。

- A土地を受遺者○○に遺贈する

- B銀行口座の預金を受遺者○○に遺贈する

特定遺贈は、遺贈される財産が指定されているので、指定されている以外の財産は引き継ぎません。

つまり、遺贈者にマイナスの財産(借金・債務・未払金)があったとしても、そのマイナスの財産を引き継ぐことはありません。

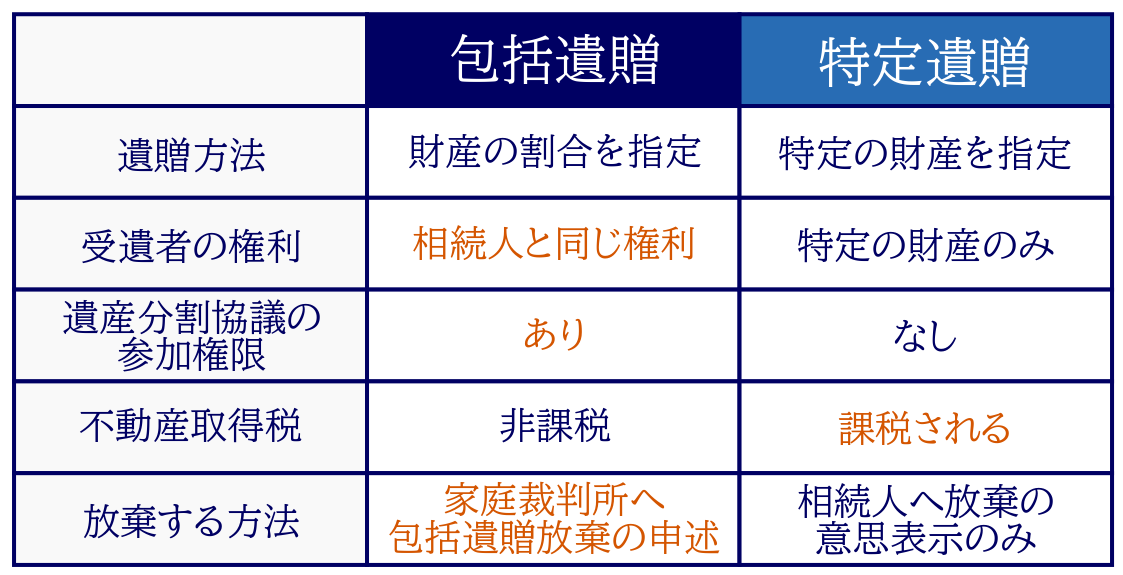

3.包括遺贈と特定遺贈の違い

包括遺贈と特定遺贈は考え方だけではなく、他にも様々な違いがあります。

以下は包括遺贈と特定遺贈の違いの比較表となりますので、参考にしてください。

3-1.遺産分割協議の参加権限の違い

それでは、包括遺贈と特定遺贈の違いについて、詳しく確認していきましょう。

3-1.遺産分割協議の参加権限の違い

包括遺贈と特定遺贈では、遺贈者の遺産分割協議への参加権限に違いがあります。

包括遺贈は「財産の割合」を指定するため、受遺者の権利は「法定相続人と同じ権利」となり、その受遺者には「遺産分割協議の参加権限」が認められます。

遺言書の内容に納得がいかない場合や、その遺言書が法的に有効でない場合は、相続と同じく遺産分割協議をして各自の取得割合を決め直すことができます(登場人物は変わりません)。

しかし、通常の相続とは異なり、包括遺贈された受遺者が第三者であった場合は、その第三者も遺産分割協議への参加権限があるということです。

この第三者が遺贈者の愛人であったりすると、遺産分割協議がまとまりにくくなり、相続トラブルに発展してしまうことも考えられます。

3-2.不動産取得税の違い

包括遺贈と特定遺贈では、不動産取得税が課税されるか否かといった違いがあります。

この不動産取得税とは、売買や贈与等によって不動産(土地や建物)の所有権を取得した際に、その取得した人に課税される税金のことです。

相続や包括遺贈では不動産取得税は「非課税」となりますが、特定遺贈は不動産取得税として「不動産評価額税率」が課税されます。

この不動産評価額とは固定資産税評価額のことで、税率は「3%(土地や住宅用の建物)」か「4%(店舗や事務所)」となります。

不動産取得税については軽減措置もありますので、詳しく知りたい方は「相続した不動産に不動産取得税はかかる?他に納税義務がある税金は?」をご覧ください。

3-3.債務があった場合の放棄方法の違い

包括遺贈と特定遺贈では、遺贈者の財産に債務が含まれる場合の放棄方法に違いがあります。

包括遺贈は家庭裁判所へ「包括遺贈放棄」の申述をする必要がありますが、特定遺贈は法定相続人へ放棄の意思表示をするだけとなります。

債務があった場合の放棄方法の違いについて、詳しくは「遺贈を放棄することはできる?相続放棄との違いは?相続放棄と遺贈放棄の違いについて」をご覧ください。

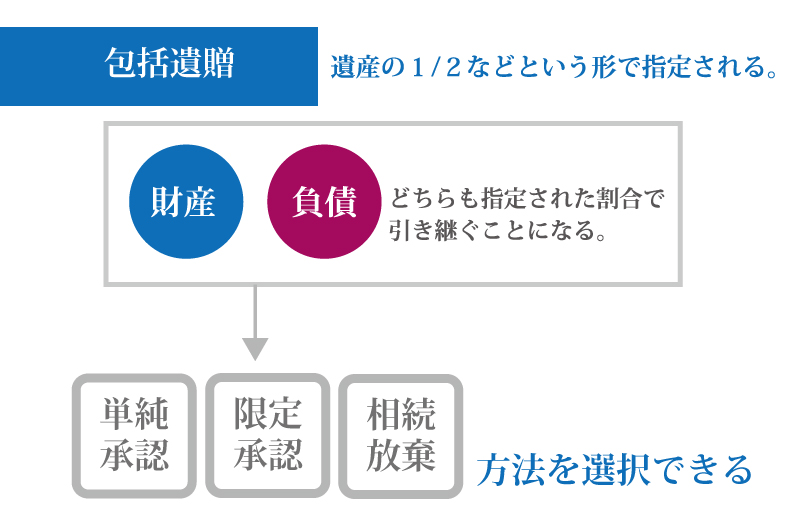

3-3-1.包括遺贈の放棄方法

包括遺贈は「財産の割合」を指定するため、マイナスの財産(債務・借金・未払金)も遺贈に含まれます。

よって、包括遺贈をうける受遺者にも、法定相続人と同じように遺贈放棄や限定承認をすることができます。

何もしなければ単純承認をしたこととなり、遺言書で指定された割合に応じて、マイナスの財産を含む負債も引き継ぎます。

包括遺贈を放棄したい場合は、自己の為に遺贈があったことを知った日から3ヶ月以内に、家庭裁判所へ「包括遺贈放棄の申述」をする必要があります。

基本的には、相続放棄と同じ手続きをすることとなります。

3-3-2.特定遺贈の放棄方法

特定遺贈は「特定の財産」を指定するため、マイナスの財産は遺贈されることはありません。

法定相続人は特定遺贈をうける受遺者に対して、この遺贈を承認するか放棄するかの「意思表示」を求めます。

遺贈を放棄する場合は、その意志を法定相続人に意思表示すれば良いだけで、家庭裁判所への申述は不要です。

なお、「遺贈を放棄するか」「遺贈を受けるか」の意思表示が一定期間はっきりとされない場合は、その特定遺贈をうけるとみなされることになります。

4.包括遺贈と特定遺贈の判断ポイント

包括遺贈と特定遺贈の違いを理解した上で、どちらを選択すれば良いかの判断ポイントを知りたい方もいらっしゃるかと思います。

包括遺贈を選択した方が良いケースと、特定遺贈を選択した方が良いケースをまとめましたので、参考にしてください。

4-1.包括遺贈を選択した方が良いケース

包括遺贈を選択した方が良いケースは、以下の通りです。

- 分割割合は相続人や受遺者で話し合って決めてほしい

- 財産内容が大きく変化する可能性が高く、予め財産を指定するのが難しい

- 現在債務はなく、今後も債務を負うことはないと想定される

包括遺贈は受遺者も法定相続人と同じ立場となり、遺産分割協議への参加権が認められます。

よって、法定相続人や受遺者の関係性が良好であり、相続トラブルに発展しないと想定される場合におすすめです。

4-2.特定遺贈を選択した方が良いケース

特定遺贈を選択した方が良いケースは、以下の通りです。

- 誰にどの財産を相続や遺贈させるのかを決めておきたい

- 相続人や受遺者による遺産分割を避けたい

- 自己に債務があり、その債務は相続や遺贈させるのを避けたい

特定遺贈は、遺言者自身が「誰にどの財産を引き継がせるのか」を決められます。

よって、法定相続人や受遺者の関係性の良し悪しに関わらず、相続トラブルを回避したい場合におすすめです。

ただし、特定遺贈によって不動産を取得した受遺者には、不動産取得税が課税されますので、この点には留意しましょう。

5.遺贈に関する5つの注意点

遺贈をする際には、他にもいくつか注意点があります。

これらの注意点をしっかり理解した上で、遺贈を実現するための遺言書を作成し、受遺者に課税される税金のことを知っておきましょう。

注意①法的に有効な遺言書を作成する

この理由は、法的に無効な遺言書は、遺産分割の手続きに使うことはできず、逆に相続トラブルの火種を作りかねないためです。

遺言書にはいくつか種類があり、代表的なのは「自筆証書遺言」と「公正証書遺言」です。

自筆証書遺言はいつでも自分1人で書くことができるものの、様々な注意点を守らないと、法的に無効になってしまう可能性が高くなります。

確実に法的に有効な遺言書を作成されるのであれば、多少費用はかかりますが、公正証書遺言を選択されることをおすすめします。

自筆証書遺言と公正証書遺言の違いについて、詳しくは「遺言書は公正証書で作成すべきか?」をご覧ください。

注意②遺言執行者の選任が必要になることが多い

遺贈をするために遺言書を作成する際は、遺言執行者を選任して、その旨を遺言書に記載しておきましょう。

遺言執行者とは、遺言書の内容を正確に実行するために、法定相続人や受遺者の代理人となって、単独で相続手続きを行う義務や権限を持つ人のことです。

遺贈がある遺言書において、遺言執行者の選任は義務ではありません。

しかし、法定相続人と受遺者の関係性が良好ではなく、遺言執行者もいない場合、相続手続きをスムーズに進めることができなくなってしまいます。

遺贈をするために遺言書を作成する際は、遺言執行者の選任をするケースがほとんどですので、覚えておきましょう。

遺言執行者について、詳しくは「遺言執行者は必要か?遺言執行者の選任・解任方法と報酬について」をご覧ください。

注意③他の相続人の遺留分を侵害しないように注意する

遺贈をするために遺言書を作成する際は、他の法定相続人の遺留分を侵害しないよう配慮をしてください。

この遺留分とは、一定の範囲の相続人に認められた「最低限受け取ることができる遺産の割合」のことです。

遺留分が認められた一定の範囲の相続人を「遺留分権利者」と呼び、該当するのは被相続人の「配偶者」「子供(孫)」「父母(祖父母)」です。

被相続人の兄弟姉妹(甥姪)に、遺留分は認められていません。

遺留分に配慮せずに遺言書を作成してしまうと、遺留分を侵害された遺留分権利者は「遺留分侵害額請求(遺留分減殺請求)」を行い、他の法定相続人や受遺者から遺留分を取り戻すことができます。

受遺者と遺留分権利者との間でこのようなトラブルに発展しないためにも、遺留分に配慮して遺言書を作成するよう心がけましょう。

遺留分について、詳しくは「【図解で解説】遺留分権利者の範囲と遺留分の割合」をご覧ください。

注意④相続税がかかる可能性がある

遺贈も相続と同様に「人の死亡が起因」となるため、相続税が課税されます。

相続税は、「課税遺産総額」から「基礎控除額」を差し引いた価額に対して課税される税金です。

この基礎控除額は、「3,000万円+(法定相続人の人数×600万円)」で計算します。

しかし遺贈である場合、受遺者は基礎控除額の計算式の「法定相続人の人数」には含めませんのでご注意ください。

また、受遺者が法定相続人以外の人である場合、相続税の2割加算が適用されます。

相続税の2割加算について、詳しくは「相続税2割加算の対象者は誰?加算額の計算方法となぜ2割加算されるかも解説」をご覧ください。

注意⑤遺贈は登録免許税の税率が高くなる

遺贈によって法定相続人以外の受贈者が不動産を取得した場合、相続登記の際に課税される「登録免許税」の税率が高くなります。

相続の場合や遺贈を受けた人が法定相続人であれば、登録免税の税率は「登記時点の固定資産税評価額の4/1,000」です。

しかし、遺贈を受けた人が法定相続人以外の人であれば、「登記時点の固定資産税評価額の20/1,000」と、5倍の税金が発生しますのでご注意ください。

登録免許税について、詳しくは「相続登記にかかる登録免許税とは?免税措置/計算方法/納付まで徹底解説」をご覧ください。

6.遺贈のトラブル発生を防ぐには専門家に相談するのがおすすめ

確実に遺贈を実現させるためには、包括遺贈と特定遺贈の違いを知り、様々な注意点に留意した上で遺言書を作成することが大切です。

また、遺贈に関する税金は、通常の相続とは異なる点が多いため、この点もしっかり覚えておきましょう。

しかし、遺贈をするために遺言書を作成するのは、人生のうち何度も経験することではありません。

遺言書の作成については司法書士や弁護士、税金に関する相談は税理士といった専門家に相談されることをおすすめします。

6-1.チェスターグループへご相談を

遺贈をお考えの方は、相続業務を専門とするチェスターグループへご相談ください。

チェスターグループには、税理士法人チェスター・司法書士法人チェスターなどが所属しており、あらゆる相続ニーズにワンストップで対応が可能です。

税理士法人チェスターは、年間2,300件以上の相続税申告実績を誇る、相続税専門の税理士事務所です。

税理士法人チェスターでは「生前プラン」も承っており、各種特例や控除を適用させ、相続税額が低くなる最適な分割方法などもご提案させていただきます。

チェスターグループは、すでに相続が発生されたお客様でしたら、初回相談が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編