チェスター相続税実務研究所

共有地の分割

2015/02/13

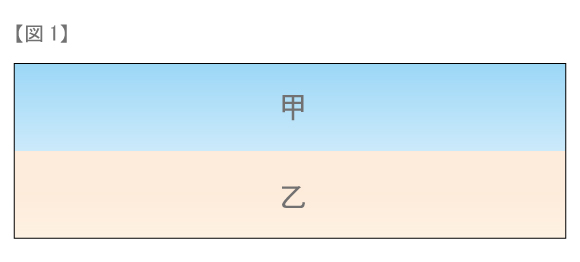

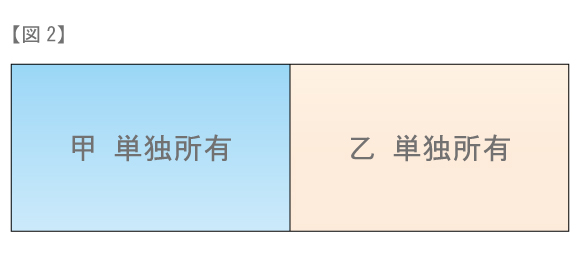

【図①】のように個人が他の者と土地を共有している場合において、その共有に係る一の土地について、【図②】のようにその持分に応ずる現物分割があったときには、その分割による土地の譲渡はなかったものとして取り扱われます。(所得税法基本通達33-1の6)

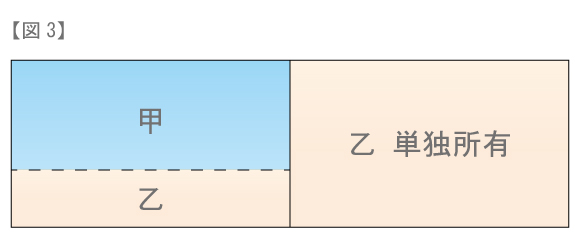

では、共有に係る一の土地(【図①】)を、【図③】のように、「単有」と「共有」に持分に応じる現物分割を行った場合、所得税法基本通達33-1の6の適用はあるのでしょうか。(【図②】及び【図③】とも分割後の土地の価額比が、共有持分割合に一致することを前提とします。)

民法上でも不動産登記上でも共有物の分割のなかには、「単有」と「共有」で分割する一部分割も内包されていると考えられています。

過去の判例によりますと、共有物の分割は、共有者相互間において、共有物の各部分につき、その有する持分の交換又は売買を行うことであって、これにより、共有物に係る従前の共有状態が解消され又は変更され、各共有者が単独所有権若しくは共有持分、補足金請求権、代金請求権又は価格賠償請求権のいずれかを取得するものと考えられています。(東京地方裁判所 更正すべき理由がない旨の通知処分取消請求事件 平成20年6月27日棄却・確定)つまり、共有物の分割には、一の共有物の各共有者が共有持分を取得することも含まれていると解釈することができます。

所得税法基本通達33-1の6の逐条解説等では、一の共有物を共有持分に応じた現物分割をし、単独所有の土地としたときを前提としていますが、所得税法基本通達33-1の6を文理解釈すれば、一の共有物を「単有」と「共有」に現物分割する場合も適用されると考えられます。

また、譲渡所得に対する課税の趣旨は、資産の保有期間中における資産の値上がり益を所得として、その資産が所有者の支配を離れて他に移転するのを機会に、これを清算して課税することにあります。一の共有物を「単有」と「共有」で現物分割する場合が、資産の値上がり益が生じ、所有者の支配を離れて他に移転しているとは考えにくく、譲渡所得に対する課税の趣旨からも、譲渡所得税の課税対象にならないと考えます。

ただし、分割されたそれぞれの土地の面積比が共有持分割合と同じである場合には譲渡所得税は課税されませんが、分割後のそれぞれの土地の価額比が共有持分割合と異なる場合には、贈与税の課税対象となる可能性があるので注意が必要です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。