アパートやマンションの立つ貸家建付地の相続では、賃貸割合などによって相続税が軽減される割合に違いがあり、満室の方が有利です。そこで、賃貸割合とは何か、また、賃貸割合の具体的な計算方法などについて解説していきます。

1.「賃貸割合」とは?

相続した土地にアパートなどの賃貸住宅が建っている場合、相続税は貸家建付地としての評価減を受けることができます。賃貸割合は、貸家建付地の相続税評価額の算出に使われている言葉です。

貸家建付地の相続税の評価額は、土地は「自用地とした場合の価額-自用地とした場合の価額×借地権割合×借家権割合×賃貸割合」で計算できます。建物の評価額の計算式は、「固定資産税評価額-固定資産税評価額×借家権割合×賃貸割合」です。

自用地とは他人が使えない自己使用する土地のことです。借地権割合や借家権割合は地域によって異なり、借地権割合は60~70%の地域が多く、借家権割合はほとんどの地域で30%となっています。

賃貸割合とは、相続税が課税されるタイミングで、実際に賃貸に供されている貸家の割合を言います。満室の場合を100%とするもので、満室になっていると相続税が多く軽減され、空室が多いと不利です。

2.「賃貸割合」の具体的計算方法

2-1.賃貸割合は“専有部分”の床面積の合計で判断

賃貸割合は、賃貸に供されている住戸の「戸数」で計算するのではなく、「専有部分の床面積」で算出します。「課税時期に賃貸されている専有部分の床面積÷家屋の専有部分の床面積の合計」という計算式です。

アパートの10室中8室が埋まっている場合、賃貸割合は8/10ではなく、空室となっている部屋の専有部分の床面積の割合によって変わります。ファミリータイプとシングルタイプが混在する物件では、シングル向けよりも、ファミリータイプが埋まっている方が有利です。

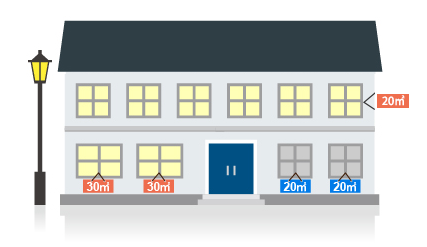

たとえば、20㎡の部屋8つ、30㎡の部屋を2つ持っていて、20㎡の部屋が2つ空いている場合の賃貸割合をみてみましょう。

全体の面積は220㎡(20㎡×8+30㎡×2)、賃貸している面積は180㎡(20㎡×6+30㎡×2)です。

よって、賃貸している割合は、9/11(180/220)となります。

2-2.一時的に空室の場合は“賃貸中”とみなすことが可能

賃貸割合を算出するタイミングは相続開始の時点ですが、アパートやマンションの場合、一時的な空室の場合は賃貸中とみなされることもあります。

これまで継続的に賃貸に供されてきたこと、賃借人の退去後、すぐに賃借人を募集し、空室の期間中に別の用途で使用していないことが条件です。一時的な空室とみなされる目安は、相続開始前後1カ月程度です。

ただし、貸家(一戸建やマンションの区分所有等)の場合は、相続の開始日に賃貸中であったかどうかで判断されます。また、一時的に賃貸に出しているケースは対象外です。