~目次~

1.前払費用とは?前払費用の具体的例示

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!前払費用とは、一定の契約に基づいて役務の提供を受ける場合に、まだ提供されていない役務に対して支払われた対価のことを言います。具体的には、以下のようなものが該当します。

・1年分の保険料を前払いしたような場合(前払保険料)

・家賃を一年分前払いしたような場合(前払家賃)

・将来長期にわたる保証料を一括で前払いしたような場合(前払保証料)

こういった前払費用を相続税評価する必要があるかどうかは、その内容によって異なります。

非上場株式の相続税評価を行うときに決算書に載っている前払費用という科目を相続税評価する場合は当然ですが、亡くなった被相続人が個人で費用を前払いしているケースについても検討をする必要があります。

2.前払費用の相続税評価は財産的価値の有無で判断

〇 財産的価値有り ? 相続税評価が必要

× 財産的価値無し ? 相続税評価は不要

前項のような前払費用の相続税評価は、財産的価値の有無で判断を行います。

前払費用という科目で決算書に計上されていたら、無条件でゼロ評価するというのは間違いです。

その内容を詳細に検討して、財産的価値があるかどうかを調査する必要があります。

財産的価値がある場合には、相続開始日における換金価値(解約返戻金)がその前払費用の相続税評価となります。前払費用というのは契約に一定の契約に基づいて支払われている費用であることは前述の通りですが、その契約の内容によって、中途解約した場合に返戻金があるかどうかが異なります。

つまり、相続開始日時点で契約を解除した場合に戻ってくる金額(解約返戻金)がその前払費用の財産的価値となりますので、それがゼロであれば相続税評価は行う必要はありません。

3.前払費用を評価する場合には相続開始日の“換金価値”の求め方

前払費用に財産的価値がある場合には、その相続税評価は相続開始日時点の“換金価値”で行います。

では、この“換金価値”はどのように求めれば良いのでしょうか。

【STEP1】契約書の内容を確認

まずは、契約書等で契約内容を確認しましょう。多くのケースでは、解約しても解約返戻金がないということが多いので、その場合にはSTEP2の工程は不要となります。

【STEP2】支払先の会社に問い合わせを行う

支払先の会社(保険会社や不動産会社)に電話で問い合わせて、相続開始日時点で仮に解約した場合に解約返戻金がいくらあるのかを確認しましょう。状況に応じて、文書による回答を求めても良いでしょう。

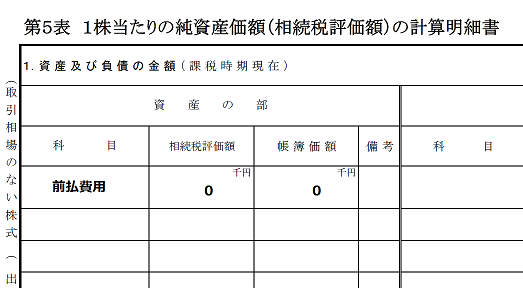

4.【非上場株評価】評価明細書第5表への記載方法

前払費用に財産的価値がない場合には、相続税評価額はゼロとなりますので、相続税評価額の欄には0もしくは-と表記します。また、帳簿価額の欄にも0もしくは-と表記します。この評価明細書の“帳簿価額”の欄には、決算書の数字(会計上の簿価)をそのまま入れるのではなく、税務上の簿価を記載する必要があります。そういった意味で、この財産的価値がない前払費用の税務上の簿価は0円ということで、0と記載します。

なお、前払費用に財産的価値がある場合には、相続税評価額の欄には“換金価値(解約返戻金)”の金額を帳簿価額の欄には決算書上の数値を記載することとなります。