結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

結婚・子育て資金一括贈与の非課税制度は、親や祖父母から結婚・子育てのための資金を一括で贈与された場合に、1,000万円まで贈与税が非課税になるものです。

結婚や子育てに関する費用は生活に必要なものであり、扶養の範囲で贈与する場合は贈与税がかかりません。結婚・子育て資金一括贈与の非課税制度は、必要になると見込まれる資金を前もって一括で贈与する場合に効果があります。

この記事では、贈与税が非課税になる支出の範囲や、制度を活用するときの注意点などをご紹介します。

この記事の目次 [非表示]

1.結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税

結婚・子育て資金一括贈与の非課税制度は、直系尊属(父母・祖父母など)から結婚や子育てのために一括で贈与された資金について贈与税が非課税になるものです。

非課税になる限度額は贈与を受ける受贈者1人あたり1,000万円です。このうち結婚のための費用は300万円が限度額となります。

受贈者は18歳以上(※)50歳未満であることが条件です(※:贈与が令和4年3月31日以前の場合は20歳以上)。

平成31年4月1日からは所得要件が追加され、贈与が行われる前年の受贈者の所得が1,000万円を超える場合は、非課税制度を適用することができません。

この非課税制度は平成27年4月1日から令和7年3月31日までの時限措置ですが、今後、適用期間が延長される可能性もあります。

参考)国税庁ホームページ

父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし

2.結婚・子育て資金一括贈与で非課税になる費用の範囲

結婚・子育て資金一括贈与で贈与税が非課税になる費用としては、次のようなものがあげられます。

- ● 挙式や結婚披露宴を開催するために要する挙式代、会場費など(入籍日の1年前以後に支払われたものに限る。)

- ● 妊娠、出産、育児に必要な費用

ここでは、非課税の対象になる費用の主な例をご紹介します。より具体的な費用の範囲は、内閣府のホームページで確認してください。

参考)内閣府ホームページ

結婚・子育て資金の一括贈与に係る贈与税の非課税措置

結婚に関連して支払われる費用は300万円を限度に非課税の対象になります。たとえば次のような費用があてはまります。

- ● 挙式費用・衣装代など結婚披露のための費用

- ● 家賃・敷金等の新居の費用や転居費用

結婚情報サービスの利用料や結納式の費用、婚約指輪・結婚指輪の購入費、新婚旅行の費用などは非課税の対象になりません。新居の費用についても、光熱費や家具・家電の購入費などは非課税の対象になりません。

また、妊娠、出産、育児に必要な費用としては、次のようにさまざまなものが定められています。

- ● 不妊治療や妊婦健診に要する費用

- ● 分娩費用や産後ケアに要する費用

- ● 子の医療費、幼稚園・保育所などの保育費用(ベビーシッター代を含む)

ただし、治療などのために遠隔地や海外に出向く場合の交通費・宿泊費など、非課税の対象にならないものもあります。

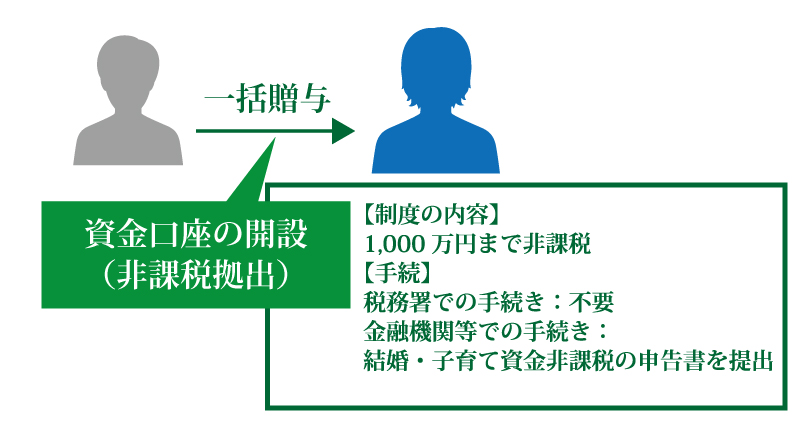

3.結婚・子育て資金一括贈与の非課税の適用手続き

結婚・子育て資金一括贈与の非課税制度を適用するときは、通常の贈与とは異なる手続きが必要です。

信託銀行などの金融機関と結婚・子育て資金管理契約を結び、専用の結婚・子育て資金口座を開設します。同時に、金融機関を通じて「結婚・子育て資金非課税申告書」を、受贈者の住所を管轄する税務署に提出します。

結婚・子育て資金口座の開設には、贈与契約書のほか、受贈者の戸籍謄本・抄本、確定申告書の控えまたは源泉徴収票などの提出が必要です。

口座を開設すれば、その後の贈与や払い出し、税務署への届け出は金融機関を通じて行います。

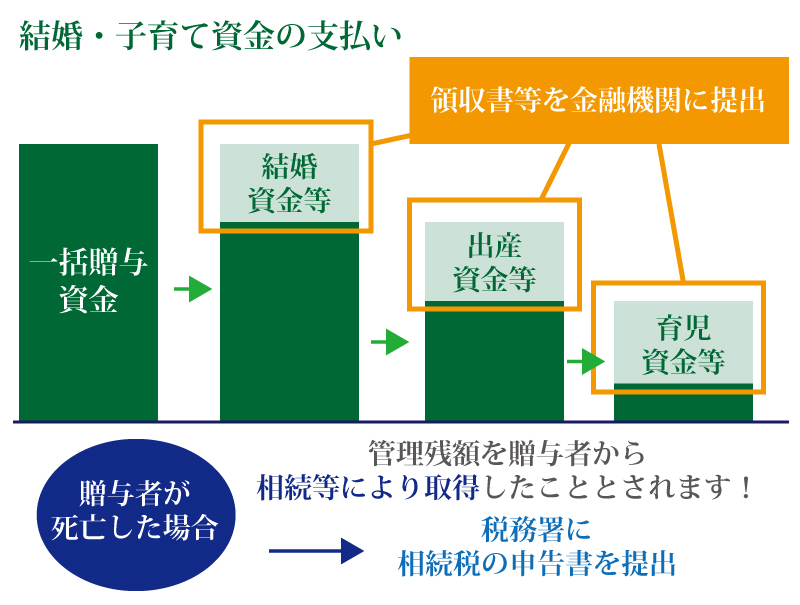

4.結婚・子育て資金口座からの引き出し

非課税制度を利用して贈与された資金は、受贈者が必要に応じて結婚・子育て資金口座から引き出します。

制度を適用している途中で贈与者が死亡した場合は、残額に相続税が課税されます。

(1)資金を引き出した場合は領収書を提出

結婚・子育て資金口座から資金を引き出したときは、所定の期限までに金融機関に領収書を提出する必要があります。

提出の期限は、資金を引き出す方法に応じて次のとおり定められています。

- ● 結婚・子育て資金を支払った後に口座から引き出す方法

- ● 結婚・子育て資金の支払と口座からの引き出しの順序は問わない方法

領収書などに記載の日付から1年を経過する日

領収書などに記載の日付の翌年3月15日

資金を引き出す方法は、結婚・子育て資金口座を開設するときに決めます。

(2)贈与者が死亡した場合は相続税の対象に

結婚・子育て資金一括贈与の非課税制度を適用している途中で贈与者が死亡した場合は、金融機関にその旨を届け出なければなりません。

贈与者が死亡した場合は、結婚・子育て資金口座の残額は相続税の課税対象になります。

課税の対象になる残額は、贈与された金額から結婚・子育て資金と認められた金額を差し引いたもの(管理残額)です。結婚・子育て資金口座から引き出していても、結婚や子育て以外の用途で使った金額は課税の対象になります。

なお、受贈者が贈与者の子以外(孫、ひ孫など)であるときは、管理残額のうち令和3年4月1日以降に贈与された部分に対応する相続税は、2割加算の対象になります。

参考)チェスターNEWS

直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税に関するQ&A

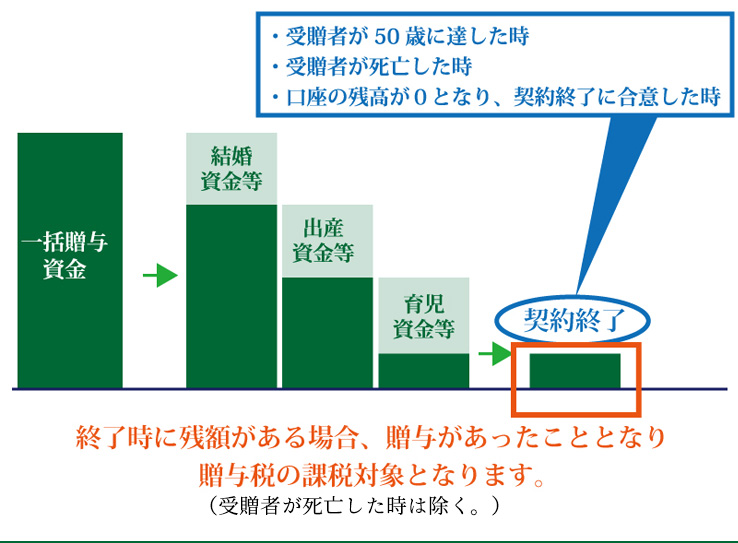

5.結婚・子育て資金一括贈与の非課税が終了するとき

次のような場合は、金融機関と締結した結婚・子育て資金管理契約が終了し非課税の適用も終了します。

- ● 受贈者が50歳になった

- ● 受贈者が死亡した

- ● 口座の残高が0になり、かつ契約を終了することに合意した

受贈者の年齢や合意により契約が終了した場合は、結婚・子育て資金口座の残額は贈与税の課税対象になります。なお、残額のうち令和5年4月1日以降に贈与された部分は、直系尊属からの贈与でも一般税率で贈与税が課税されることになります。

課税対象になる残額は、贈与された金額から結婚・子育て資金と認められた金額を差し引いたものです。贈与者が死亡したときに相続税の課税対象になった管理残額も差し引きます。

結婚・子育て資金口座から引き出していても、結婚や子育て以外の用途で使った金額は課税の対象になるため注意が必要です。

なお、受贈者が死亡した場合は、残額があっても贈与税は課税されません。

参考)チェスターNEWS

直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税に関するQ&A

6.まとめ

結婚・子育て資金一括贈与の非課税制度は、子や孫へ結婚や子育てのための資金を一括で贈与する場合に贈与税が非課税になるものです。

ただし、非課税制度の適用の途中で贈与者が死亡した場合や、受贈者が50歳になるなどして制度の適用が終了した場合は残額に課税されることになります。

通常、扶養の範囲内で生活費を必要のつど渡す場合は贈与税の課税対象にはならないため、あえて非課税制度を利用しなくてよいケースもあります。

制度を有効に活用するためには、贈与税・相続税に強い税理士に相談することをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編