相続税還付とは?払い過ぎる理由・事例、還付金請求は○年以内なら可能!

過去に相続税を申告・納税した人が、後に申告内容を見直すと、相続税を納め過ぎていたとわかることがあります。この場合、申告期限から5年以内であれば、所定の手続きを取ることにより、払い過ぎていた相続税額の還付(払い戻し)を受けることができる場合があります。これを「相続税還付」と呼びます。

特に、不動産が関連する相続の場合は、申告税額の誤りが生じやすくなり、納税額も多額になるため、場合によっては1,000万円以上の還付金が得られる可能性もあります。

過去に多額の相続税を納税している人は、自分が相続税還付の対象とならないかどうか、一度確認しておくほうがよいでしょう。

なお、相続税還付には手続き期限があり、それを過ぎる請求ができなくなるので注意が必要です。

この記事では、相続税が還付されやすいケースや、手続きを依頼する税理士の選び方、実際にあった相続税還付の事例などを紹介します。

この記事の目次 [非表示]

1.相続税還付とは

本来納めるべき税額よりも多い金額を申告・納税していた場合に、納め過ぎていた税金を返還してもらうことを、税金の「還付」といいます。また、還付してもらうお金のことを「還付金」といいます。

相続税を申告・納税した後で「払い過ぎていた」と気付いたときには、「更正の請求」という手続きを取り、税務署に認められれば、払い過ぎていた分の還付を受けられます。これを「相続税還付」といいます。

1-1.実際にどれくらいの相続税還付が実施されているのか?

国税局の統計情報によると、令和2年度には、全国で564名の相続人に還付がおこなわれ、計12億2,000万円もの金額が還付されています。

(出所:国税庁ホーム―ページ「統計年報」2直接税 相続税 令和2年度 所収の「(2)課税状況の累年比較」より。)

単純に平均すると1人あたり約216万円ですが、多い人では1,000万円以上の還付となる場合もあります。このように、還付金は高額になることもあるので、過去に多額の相続税を納めている方は、相続税還付の対象かどうか、一度しっかりと確認しておきたいところです。

2.相続税の納め過ぎはなぜ生じるのか?

そもそも、相続税の納め過ぎが生じるのはどうしてなのでしょうか?

相続税額は、遺産の評価額に基づいて計算されます。遺産の中には土地などの、評価が難しい財産があります。その財産を、本来よりも高く評価してしまうことで、結果的に本来納めるべき税額よりも高い税額となってしまうのです。評価額を高く評価してしまうことには、評価を引き下げたり税額を引き下げたりできる特例制度の適用ミスも含まれます。

ここで、「納税者が自分で申告した場合ならともかく、税の専門家である税理士が相続税申告書を作成しているのに、本来よりも高い評価額で申告して余計な税金を支払わせるようなミスが生じるのか?」という素朴な疑問が生じるかもしれません。

実際のところ、相続税に関しては、税理士でもミスすることはあります。先に示したように、1年間に12億2,000万円もの還付が生じているという事実が、その証拠です。

では、税の専門家であるはずの税理士に、なぜそんなにミスが生じるのでしょうか? それは次の3つの理由があります。

(1)相続財産に含まれる土地の税額評価が難しいため

(2)相続税の申告経験に不慣れな税理士が多いため

(3)税務署は税金の払い過ぎを教えてくれないため

以下、それぞれについて確認していきます。

2-1.(1)相続財産に含まれる土地の税額評価が難しいため

相続税は、遺産に含まれる財産ごとに価額(相続税評価額)を算定し、それに基づいて税額を計算、申告します。その価額の算定において特に複雑で取り扱いが難しいのが土地です。しかも、土地は遺産に占める評価額割合が大きいため、相続税還付となるケースの多くは、土地の評価が関連しています。

土地の評価には、形状や利用形態、周囲の状況など、多くの要素が関係します。また、土地には評価額を減額する様々な特例措置が用意されています。しかし、土地の状況は千差万別であるため、豊富な経験と深い理解がないと、正しく特例を適用して適正な評価額を算定することができません。

例えば、ある税理士が現地の視察をせずに書類の確認だけで「この土地は特例が適用できない」と判断し評価額を算出したのに、別の税理士が現地を視察したところ、実は特例が適用できる土地だとわかる場合があります。さらに、現地を視察しても、税理士によって、その状況をどう判断するのか、判断がわかれることもあります。

このように、税理士が10人いれば、10通りの評価額が出されるといわれるほど、土地の評価は難しいものなのです。

2-2.(2)相続税の申告経験に不慣れな税理士が多いため

一般の人が「税理士」と聞けば、税金のことならすべてをよく理解している専門家だと思われるかもしれませんが、それは誤解です。

税金には、所得税、法人税、消費税、相続税など多くの種類がありますが、相続税に関しては、その申告実務に精通した税理士は少ないのが現実です。

多くの税理士事務所では、中小企業と税務顧問契約を結んで、経理をサポートし、決算書を作成したり、法人税や消費税の申告書を作成したりすることを中心的な業務にしています。

中小企業庁によれば、日本には約358万社の中小企業(個人事業主を含む)があります。一方、日本の税理士の数は約8万人です。単純に頭割りをすると税理士1人あたり、約45社の中小企業の申告業務を担当していることなります。そして、企業の法人税等の申告業務は、原則的に毎年発生するものなので、多くの数をこなすことで税理士が申告実務に慣れて詳しくなっていきやすいのです。

一方で、相続税の申告件数は、年間約15万件です(令和2年分)。単純に頭割りすると、税理士1人あたり2件弱しか発生していません。簡単な申告であれば納税者本人がおこなうこともあるので、税理士が担当する申告件数はさらに少ないでしょう。

しかも、法人税の申告などと違って、相続はいつ発生するかわからないものです。そのため、税理士になってから1度も相続税申告をしたことがない、あるいは、1~2度程度しか経験がないという税理士が大半です。

このように、相続税申告には不慣れな税理士のほうが多いのですが、納税者はそういう事情を知らないために、「税理士なのだから、当然相続税も詳しいだろう」とまかせてしまうのです。

ただでさえ相続税申告に不慣れな税理士が、評価計算が複雑な土地の絡んだ相続税の申告を担当すると、評価減となる要素を見落としてしまい、結果として相続税を納め過ぎてしまう事態が発生するというわけです。

2-3.(3)税務署は税金の払い過ぎを教えてくれないため

相続税額の申告の誤りには、少なすぎる場合と多すぎる場合とがあります。本来納めるべき額より少なく申告・納税していたときには、税務署からの指摘があり、不足分を納税しなければならず、加算税や延滞税などのペナルティも科されます。

ところが、逆に、税金を多く納め過ぎていた場合には、税務署はその申告書を提出した人に対して、「この評価は高すぎますよ」とか「この特例を使えばもっと税金が安くできますよ」などと、わざわざ教えてくれることはありません。そのため、気付かずに多く納め過ぎたままとなる場合があるのです。

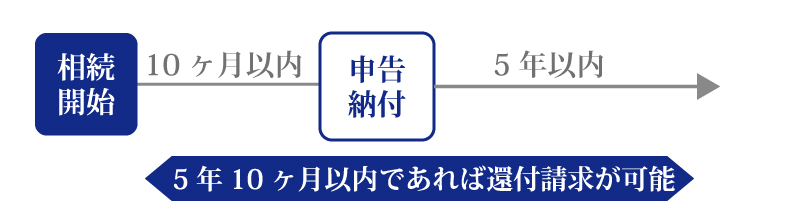

3.相続税の還付請求の期限は申告期限から5年以内

相続税の申告期限は、相続の開始を知った日(通常は相続発生日)の翌日から10か月以内です。

相続税の還付請求が可能なのは、この申告期限から5年以内、つまり相続発生から5年10か月以内です。仮に納税が多すぎたとしても、この期間を過ぎていれば、もう還付を受けることはできません。

還付の可能性がある人は、まずその期限を確認し、期限が迫っているのであれば急いで手続きを取りしましょう。

4.還付請求の手続きはどうすればいいの?

まず、相続税を多く納め過ぎていないかどうかを、税理士に確認してもらいます。

そして、多く納め過ぎていた場合は、納税した税務署に対して「更正の請求」という手続きを取ります。具体的には、相続税の申告書を作成し直して、その他の必要書類とともに税務署に提出します。

更正の請求による相続税還付は、税理士に依頼しなければ難しい手続きですが、依頼する税理士の選び方も大切です。

4-1.どんな税理士事務所に依頼すればいいの?

前述のとおり、多くの税理士は相続税の申告経験が少なく、詳しくありません。以下の条件を満たす税理士事務所を探して依頼しましょう。

4-1-1.相続税を専門、得意分野としている

相続税専門の税理士事務所や、得意分野としている税理士事務所は、そのことをホームページに掲載しているはずです。まずホームページを確認してみましょう。ホームページに相続税についての解説などがまったく掲載されていない事務所は、避けたほうが無難でしょう。

ちなみに、企業経営者や個人事業主で、法人税や所得税の申告を依頼している顧問税理士がいる場合に、その税理士が相続税にも詳しければ、もちろんその人に依頼をしてもかまいません。

しかし、その税理士が相続税に詳しいわけではない場合に、「他の税理士に依頼をしたら気を悪くするでは?」などと思い悩んでしまうことがあります。しかし、それはまったく気にする必要はありません。顧問税理士も、苦手な分野のことを依頼されるよりも、得意な他の税理士に依頼してもらったほうが、むしろ安心だと感じるのが普通です。遠慮せずに、他の相続税に詳しい税理士を探して依頼しましょう。

4-1-2.相続税申告の実績が豊富にあり、還付申告の経験も多く持つ

ホームページには「相続税申告にも対応します」と書かれていても、実は実務年数が短く、相続税申告をおこなった経験が乏しい場合もあります。また、相続税の申告件数はある程度こなしていても、更正の請求による還付請求はしたことがないという場合もあるでしょう。このような税理士事務所に依頼をするのは少し心配です。

ホームページの宣伝文句をうのみにせず、必ず、実際の話を聞いて判断するようにしましょう。特に、更正の請求の実務経験は必ず確認しましょう。

更正の請求では、なぜ更正の請求をするのか、その理由や税額計算の根拠などを書類に書かなければなりません。その記載の仕方の巧拙によって、更正が認められるか認められないのかが、わかれることもあります。普通の相続税申告をするのとはまた違った“勘どころ”があるため、相当の経験が必要です。

相続税申告件数はもちろん、還付請求もある程度の数をこなし、実務経験を積んでいる税理士事務所を選ぶべきでしょう。

目安としては、年間100件程度の相続税申告実績があれば相続税の経験豊富な事務所と判断できます。

4-1-3.不動産鑑定士などとの協力関係を築いている

相続税還付の対象となるケースの多くは、土地の評価に関連したものです。そのため、不動産鑑定士や土地家屋調査士など、不動産専門資格者の協力が重要なポイントになる場合もあります。

このような専門士業者とパートナーシップを結び、協力関係がある事務所かどうかも確認しておきましょう。

4-1-4.信頼感がありコミュニケーションしやすい

相続税申告の相談では、普通は他人には打ち明けないような家族の事情も含めて税理士に話すことがあります。そのため信頼できて話しやすいと感じるか、相性も大切です。

相性は会って話してみないとわからない部分なので、依頼する税理士事務所の候補が見つかったら連絡して実際に会ってみることをおすすめします。

また相談の際には、その時に対応してくれた職員が相続税還付の手続きもおこなってくれるのか、それとも別の職員が対応するのかも確認しておきましょう。別の職員が対応する場合は印象や相性が変わる場合があります。

4-2.相続税還付に必要な費用や必要なものは?

相続税還付の手続きを税理士に依頼すれば、その費用がかかります。また、一定の書類等の準備も必要になります。

4-2-1.税理士報酬

相続税還付請求のための報酬体系は、税理士事務所によっても異なりますが、多くの事務所では「成功報酬制」としています。

成功報酬制は、実際に還付が実施された場合のみ、その還付金額のうちの一定の割合を報酬として支払うという方法です。

これは、更正の請求をしても、それが必ず税務署に認められるとは限らないためです。先に述べたように、税務署が納得できる根拠を示して書類を作成していなければ否認され、還付はありません。還付金が得られないのに税理士報酬だけを支払うのでは、納税者のリスクが大き過ぎるでしょう。そこで、成功報酬制としている税理士事務所が多いのです。

なお、成功報酬制の場合、還付金額の30%~50%の料率が設定されていること多いようです。高いと感じられるかもしれませんが、請求しなければゼロだったお金が還付されること、それなりに難しい計算や手続きになること、失敗しても納税者にリスクがないことなどを考えれば、妥当だとも考えられます。

4-2-2.必要書類

相続税還付の手続きでは、主に以下の書類を税務署に提出します。

- 相続税の申告書(当初の申告書から内容を修正したもの)

- 更正の請求書

- 更正の請求の理由の基礎となる事実を証明する書類

土地の評価額を計算し直したことで税額が変わる場合は、その事実を証明する書類として土地の評価資料を添付します。税理士に依頼すれば、これらの書類を税理士が作成してくれます。

なお、当初申告をした際にどのような計算方法で税額を求めたのかを確認するため、当初の相続税申告書は税理士に渡す必要があります。

4-3.還付までにどれくらい時間がかかる?

更正の請求後、税務署の審査により請求が認められれば「相続税の更正通知書」が届き、指定した銀行口座に還付金が振り込まれます。審査期間の目安は、税務署によっても異なりますが、2~6か月程度です。

また、更正の請求が認められなかった場合には「更正すべき理由がない旨の通知書」が届きます。この場合は、税務署が下した処分内容の変更を求めて不服を申し立てることもできます。

5.還付金には課税される?所得税の確定申告は必要?

還付金は、納め過ぎていた税金を「返してもらった」だけで、もともと自分のお金です。したがって、所得税の課税対象になりませんし、確定申告をする必要もありません。

ただし、還付金に対する利息の意味を持つ「還付加算金」を受け取った場合は、その還付加算については、雑所得の扱いとなり、原則として課税対象となります。還付金に対する課税や申告については、更正の請求を依頼した税理士に尋ねればくわしく教えてもらえるでしょう。

6.相続税が還付されやすい土地の特徴

相続税の納め過ぎと還付の多くは、土地の評価に関連して発生します。

そこで、どんな土地が相続税還付につながりやすいのか、その特徴を確認しましょう。以下で紹介するケースに該当する土地が遺産に含まれていた場合は、相続税還付の対象になる可能性があるので、念のため、相続税に詳しい税理士への確認を検討したほうがいいかもしれません。

6-1.面積が1,000平方メートル、三大都市圏では500平方メートル以上の土地

面積が大きな宅地には、「地積規模の大きな宅地の評価」という方法により評価され、一定の条件を満たすと相続税評価額が下がる場合があります。主な条件は以下のとおりです。

▼「地積規模の大きな宅地の評価」の対象となる土地の要件

- 面積が三大都市圏では500平方メートル以上、三大都市圏以外では1,000平方メートル以上である

- 路線価地域にある土地については普通商業・併用住宅地区または普通住宅地区にある

- 市街化調整区域や工業専用地域、容積率が400%(東京都の特別区は300%)以上の地域ではない

(地区区分は、国税庁ホームページの「路線価図・評価倍率表」で確認できます)。

なお、以前は、似た仕組みとして「広大地評価」というものがありましたが、これは平成29年度の税制改正により廃止され、平成30年1月からは「地積規模の大きな宅地の評価」が適用されることとなっています。

6-2.不整形地、無道路地、傾斜地

不整形地(四角形に整えられていない土地など)や、道路に接していない無道路地、地面が斜めになっている傾斜地は、そうでない土地に比べて利便性が低く、一般的には経済的な価値が下がります。そこで相続税の評価上もそれを反映させるために、減額補正が適用できる制度が用意されています。

これらの補正は、形状などに応じて、細かく補正率が定められています。

6-3.利用価値が著しく低い宅地(忌み地や騒音、日照阻害、臭気がある土地)

以下のような宅地は、利用価値が著しく低下していると認められると、その低下していると認められる部分の土地については評価額を10%減額できます。(相続税の計算で用いる路線価などが、すでにその土地の利用価値の低さを考慮して設定されている場合には、10%の減額はできません)

- 道路より高い位置や低い位置にあり、付近の宅地に比べて著しく高低差がある宅地

- 地盤に甚だしい凹凸がある宅地

- 震動の甚だしい宅地

- 騒音、日照阻害、臭気、忌み等により影響を受けると認められる宅地

これらの多くは、実地調査をおこなわないと気付くことができません。相続税に詳しくない税理士が図面だけで判断して土地の評価額を計算していた場合、この状況に気付かず減額をし忘れているケースはよくあります。

6-4.高圧電線の下にある土地

土地の上空を高圧電線が通っている場合、利用制限がある点を考慮して相続税評価額が下がります。減額できる割合は以下のとおりで最大50%の減額が可能です。

- 家屋の建築が全くできない場合:50%と借地権割合とのいずれか高い割合

- 家屋の構造、用途等に制限を受ける場合:30%

このような土地では一般的に、電力会社等によって「地役権」が設定され、その設定登記によって、利用制限が確認できます。地役権とは、2つの土地の所有者が契約して、一方の土地の便宜を図るために、他方の土地の上に設定される権利のことで、登記簿に記載されます。ただし地役権が未登記で登記簿に記載がない場合もあるので、その場合は鉄塔施設に掲示されている管理者へ連絡して利用制限の内容を確認しなければなりません。

利用価値が著しく低い宅地と同じく、実地調査をおこなわないと気がつかないことがあります。

6-5.敷地内に庭内神祠がある土地

よく、民家の庭の一角に「お地蔵さん」が祀られていることがあります。

庭内神祠とは、このような屋敷内にある「社」や「祠」など、ご神体を祀り日常礼拝の用に供しているものをいいます。ご神体とは、不動尊や地蔵尊、稲荷等で特定の者または地域住民等の信仰の対象とされているものです。

以前は、庭内神祠自体は、墓所、霊びょうおよび祭具に準ずるものとして非課税とされていましたが、その土地は課税対象でした。しかし、現在では庭内神祠がある土地についても、現況や建立の経緯などに照らし合わせて、庭内神祠と密接不可分の関係にあると認められれば、相続税が非課税とされる場合があります。

6-6.測量をした時期が古い土地

測量をした時期が古い土地の中には、登記簿記載の土地面積と実際の土地面積が異なる場合があります。古い登記簿に記載された面積よりも、実際の土地の面積が小さい場合、相続税が過大に算出されてしまいます。

相続税に精通した税理士であれば、実施測量をおこなった上で土地の評価額を計算するので間違った面積で計算されることは考えられませんが、相続税を得意としていない税理士だと、実地測量をおこなわず登記簿記載の面積で計算してしまう場合があるので注意が必要です。

7.相続税還付の成功事例、失敗事例

税理士法人チェスターでは、相続税申告に加えて、相続税還付請求手続きも数多くおこなってきました。以下では、その代表的な事例をご紹介します。

7-1.【事例1】広大地評価の適用により約8,000万円の還付に成功

【概要】

- 遺産内容:不動産、有価証券、現預金等、計15億円

- 申告当初の相続税額:約4億円

- 還付金額:約8,000万円

1,000坪以上の土地を10筆相続された方からご相談をいただいた事例です。お客様と付き合いのある不動産会社の担当者が、相続税の内容を知り「土地の評価がもっと安くなるのでは?」と感じて、当法人にご連絡をいただきました。

お客様ご自身も「相続税が高いな」と感じていたそうですが、税理士に依頼していたので、間違っているはずがないと思い込んでいたそうです。

当初申告の内容を私たちが確認したところ、当初申告した税理士が公図を用いて土地の評価したことがわかりました。

また、面積が大きな土地に適用できる「広大地評価」(当時)をせずに申告していたことも判明しました。

【公図とは】

公図は、法務局に備え付けられている「地図に準ずる図面」です。基本的に、明治時代の地租改正の時に測量・制作された古いものが多く、距離、面積、角度などが実際と異なることがよくあります。したがって、相続税申告に慣れた税理士なら、公図に基づいて申告することはありえません。

7-1-1.8,000万円の相続税還付に成功

相談を受けた私たちは、まず測量を実施して正確な土地面積を測り、広大地評価による減額の規定を適用した上で、更正の請求(相続税還付請求)をおこないました。その結果、10筆ある土地のうち7筆で評価減の適用が認められ、10億円超だった土地の総評価額を★★円まで減額することに成功しました。

特に影響が大きかったのは、約2億5,000万円の評価額から、約1億6,000万円に減額できた土地と、約1億1,000万円の評価額から約6,000万円に減額した土地です。

土地評価額の減額により、当初申告の相続税額約4億円が、更正の請求後には約3億2,000万円となり、約8,000万円が還付されました。

7-1-2.評価が増額となる土地があったのは失敗? あえて申告した理由

本事例では、10筆の土地のすべてを測量して再評価しています。そのうち7筆の土地が、評価減となり、還付請求に成功しました。その一方、再評価しても評価額が変わらない土地が2筆、また、公図よりも実面積が広かったため、再評価により評価額が若干増額となってしまった土地が1筆ありました。

ここで、私たちはあえて、評価減となる土地だけではなく、増額した土地も含めて、すべての土地について再評価した金額で更正の請求をしました。

本事例では、対象となる土地が近隣に密集していたこともありますが、ご都合主義的な課税逃れのためではなく、正しい申告をするための更正の請求であると税務署に認識してもらう意図で、あえてそうしたのです。

また、実面積より小さい公図に基づき、過少評価額で申告されていた土地については、このタイミングで見直しておかなければ、後に税務調査に入られる可能性もあります。その意味でも、正しい申告をしたことは適切な対応でした。

7-2.【事例2】借地権割合、山林評価額の見直しにより約4,000万円の還付に成功

【概要】

- 遺産内容:不動産・現預金、計10億円

- 申告当初の相続税額:約1億7,000万円

- 還付金額:約4,000万円

本事例は、当初の申告から私たちが対応していた事例です。土地の数が17筆と多く、遺産分割協議にも時間がかり全土地を精査する時間がなかったため、いったん土地の評価を安全圏内の評価で提出した上で、追って更正の請求をするという戦略を採りました。

7-2-1.4,000万円の還付に成功

最初の申告後、改めて時間をかけて土地の評価を見直した結果、17筆の土地のうち5筆が還付対象になりました。

特に影響が大きかったのが、借地権割合の減額です。当初の申告では約1億1,000万円の評価額だった土地が約5,700万円になりました。

これは、当初申告したときは、借地権の地代が古いバブル期のままの高額な価格設定になっていたためです。地代の設定を見直し、評価割合も見直すことにより、借地権割合が変わり5,300万円分、評価を減額することができました。

また、売却が難しい市街地山林も所有していましたが、当初申告では約5,400万円の評価額とされていました。しかし、その後に買い手を見つけて売却することができました。その価額が500万円だったところから、500万円の評価額で更正の請求をおこない、当初申告評価額から差額4,900万円の減額に成功しました。

これらによって、当初申告では約4億8,000万円だった土地の評価総額は、最終的には約3億7,000万円まで下げることができました。その結果、当初申告の相続税額約1億7,000万円が、更正の請求後は約1億3,000万円に減額でき、差額の約4,000万円が還付されることとなりました。

7-2-2.広大地の評価減には失敗

本事例の土地の中には、地積規模が1,000平方メートル超の土地もありました。この土地については、広大地として評価減の規定を適用して税務署に提出しましたが、税務署側が「接道を取ることが可能」と判断して減額の対象外とされたため、当初申告と同じ評価額に終わりました。

このように、税務署の判断によって、評価が変わる部分があるため、更正の請求をしても必ずすべてが認められるとは限らないのです。

8.レアケースだけどこんな事例も! 再還付申請でさらに還付?

相続税の還付請求は1回しかできないわけではありません。過去に一度、更正の請求をして実際に相続税還付を受けたことある人でも、その時の計算に間違いがあったことがわかれば、再度更正の請求をして、もう一度相続税が還付されることがあります。

したがって、一度還付を受けている人でも、その内容に疑問があるのなら、税理士に相談してみたほうがいいでしょう。

なお、2回目の更正の請求も、手続き期限は変わらず、相続の開始を知った日の翌日から5年10か月以内です。

9.還付請求のよくある質問

最後に、相続税還付に関してよくある質問とその回答について、簡単にご紹介しておきます。

(Q1) 税務調査の後に追加納税をしましたが、還付請求はできますか

(A1) 可能です。税務調査では、過少申告や申告漏れなど、追加納税部分の指摘がなされます。そのため、税務調査後に還付請求をすれば税額が増えることもないため、むしろ還付請求をしやすくなります。

(Q2) 延納をしている人でも、還付請求ができますか?

(A2) 延納している場合、還付はありません。しかし、更正の請求により、分納で納めている相続税を減らせる可能性があります。

(Q3) 物納をした人でも還付請求ができますか?

(A3) 物納の収納決定がされた後であれば、更正の請求が認められれば、現金で還付を受けることができます。

(Q4) 還付請求をするためには、相続人全員の同意が必要ですか?

(A4) 還付請求に、相続人全員の同意は不要です。相続人ごとに請求することが可能です。

(Q5) 相続された土地はすでに売却してしまっています。この場合でも還付請求できますか?

(A5) 可能です。相続税の評価は、相続発生時点でおこなわれるので、その後に土地を売却しているかどうかは関係ありません。

10.まとめ:相続税還付の可能性がある場合は必ず相続専門税理士に相談を

相続税還付について、ぜひ理解しておいていただきたいポイントは、「税理士が相続税申告をしていた場合でも、必ず正しい申告がされているとは限らない」という点です。特に、土地が関係する相続税申告の場合は、詳しい税理士のほうが少ないのだ、という点はしっかり覚えておいてください。

過去に多くの土地を相続され多額の相続税を納税した人は、少しでも気になる点があれば、還付請求の期限が過ぎないうちに、相続専門の税理士法人チェスターにご相談いただくことをおすすめします。

税理士法人チェスターでは、相続税還付請求については完全成功報酬制を採用しており、相談はもちろん、更正の請求手続きをしても、実際に還付が成功しなければ報酬は発生ないため、安心してご利用いただけます(交通費の実費については応相談とさせていただきます)。

事例で見たとおり、相続税還付に成功すれば、場合によっては数1,000万円の還付金が得られる場合もあるので、まずは相談だけでもなさってみてはいかがでしょうか。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が0.6%であることも強みの一つです。

相続税申告実績は年間2,300件超、税理士の数は70名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編