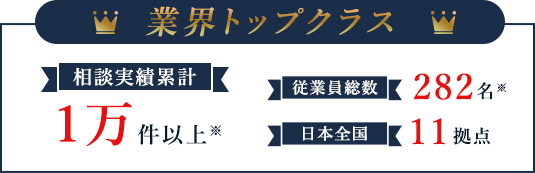

- ※平成20年開業以来の相続・事業承継・M&Aの相談数累計

- ※令和5年1月現在チェスターグループの従業員総数

About us

チェスターグループについて

資産税及び相続関連の分野で日本トップクラスの実績を有する税理士法人チェスターを中核とする

国内屈指のプロフェッショナルファームです。

グループに在籍する公認会計士、税理士、弁護士・司法書士等、各分野のプロフェッショナルと連携しながら、

M&Aに対するお悩みにワンストップで全国対応できます。

チェスターグループでは、専門性の高い知識と豊富な実績から、事業の現状、オーナー様が抱くM&Aへのご要望をしっかりと確認し、

トータルに分析をした上で、その企業に合ったM&Aのサポートを行います。

チェスターグループは、

事業承継や相続対策を専門にしているプロフェッショナルファームであるため、

M&Aだけに特化してサービスを提供している事業者と比較して、

よりお客様のお考えをベースにしたサポートを行うことが可能です。

チェスターグループには相談の入口がM&Aだけではなく、

事業承継や相続対策をベースにした相談も数多くあり、

その延長線上にM&Aのサービスを展開しています。

このため売主であるオーナー様の目線に立って、

希望のM&Aを実現する方法を一緒に走りながら模索していくことが可能です。

- 事業価値を理解してくれる所にできるだけ高く売却したい

- 売却後の従業員のことが心配なので同じ業界の大手他社に売却したい

- 値段のことはあまり気にしないので、できるだけ早く売却したい 等

お客様のご要望をお聞きし、M&Aを進めさせて頂きます。

チェスターグループでは相続実務アカデミーという全国の税理士向けの会員制組織を運営しており、

その登録会員数は4000事務所を超えます。

そういった税理士事務所ネットワークを活かして、

全国の会計事務所が抱える顧問先からもM&Aの買い手を探すことが可能です。

こういった日本全国の会計事務所と連携して、

会社の売り先を探すことができるのもチェスターグループならではの強みです。

M&Aを進める際、

「仲介」もしくは「FA(ファイナンシャルアドバイザリー)」のいずれかの方法を選択し進めることになりますが、

チェスターグループでは売主オーナー様目線に立ったM&Aの実現に向けて、

FA形態でのサポートを中心にお手伝いをしております。

中小企業のM&Aで一般的な「両手仲介」の場合、仲介事業者は売り手と買い手の両方から手数料を受け取るため、

利益相反の恐れが指摘されており、中立を保てたとしても、どちらか一方の利益のために助言を提供することは難しく、

両者の妥協点を探る交渉支援などに機能が限られると言われています。

チェスターは、元々は資産税専門の税理士事務所が母体のため、

事業承継や相続の支援の過程の中でM&Aのサポートを行ってきたことから、

基本的にはFA形態での支援を行っております。

ただし、オーナー様の希望やM&Aの内容によっては仲介が適してるケースもありますので、

そういった場合には仲介での支援も可能です。

チェスターグループでは、

会社を高く売却するお手伝いをするだけではなく、

M&A後のフォローも行っています。

会社を売却した後はオーナー様の手元にまとまった資金が入ってきます。

その資金は将来的には相続税の対象となってしまいますが、

早い段階から対策を行うことで将来発生する相続税等の税金について準備をしておくことが可能になります。

こういった会社売却後の資金に対する対策をサポートできるのも、

税理士事務所を中核にしたチェスターグループ独自の強みです。

Type of contract

契約形態のメインはFA(ファイナンシャルアドバイザリー)

中小企業のM&Aで一般的な「仲介」の場合、仲介事業者は一般的に売り手と買い手の両方と契約をします。

一方、上場会社など大企業のM&Aはファイナンシャルアドバイザリー(FA)サービスが一般的です。

両社共にM&Aを成功に導くために尽力してくれますが、それぞれに違いもあります。

仲介の特徴

同一のM&Aアドバイザーが売り手と買い手の間に立ち、中立的な立場でM&Aの成約に向けた交渉を行います。売り手と買い手の間に立つため、どちらか一方の利益最大化というよりは、両者の間に立ってM&Aの成立をスムーズに進めるような役割となります。また、仲介事業者は通常、売り手と買い手の両方から手数料を受け取るため、利益相反の恐れが指摘されており、中立を保てたとしても、どちらか一方の利益のために助言を提供することは難しく、両者の妥協点を探る交渉支援などに機能が限られると言われています。

FAの特徴

FA(ファイナンシャルアドバイザリー)は、売り手と買い手が各々別のFAと契約して、M&Aの成約に向けた交渉を行います。仲介と違う点はFAはどちらか一方につくため、顧客利益最大化に向けて動きやすいという特徴があります。

チェスターグループでは、「仲介」と「FA」の2つの契約形態の中でも「FA」での支援を基本としております。まずは売主オーナー様の希望や要望をしっかりとヒアリングさせて頂き、買主候補となる企業との交渉を行います。

Fee structure

料金体系

一般的にはM&Aはフィーが高額だと言われていますが、

チェスターグループではお客様にご利用頂きやすい低価格の報酬設定をしていますので、

安心してご相談頂くことが可能です。

通常、M&A事業者はM&Aを行う際の実務の部分は、

提携の専門家(税理士・弁護士等)に別途依頼することになりますが、

チェスターではこうした部分をグループ内の専門家で完結することができます。

それが、低価格で高品質なサービスを提供できる理由のひとつです。

完全成功報酬

着手金・中間金・月額報酬は一切発生しない

完全成功報酬となります。

成功報酬は、

売却金額に応じて次の表の通りとなります。

| 譲渡価格 | 手数料率 |

|---|---|

| 譲渡価格が5億円以下の部分 | 5% |

| 譲渡価格が5億円超 10億円以下の部分 | 4% |

| 譲渡価格が10億円超 50億円以下の部分 | 3% |

| 譲渡価格が50億円超 100億円以下の部分 | 2% |

| 譲渡価格が100億円超の部分 | 1% |

- 譲渡企業様の場合の報酬体系となります。

- ただし取引金額に関わらず最低報酬として450万円の

最低フィー設定があります。

M&A professional

M&Aプロフェッショナルの紹介

国内最大手の税理士法人でアドバイザリー部門を統括する役員として活躍していた経験があり、約20年間に渡り事業承継・M&A・

組織再編等の分野で活躍してきました。

特に企業オーナー向けの事業承継対策の提案については、豊富な経験を有し、

大規模案件(純資産100億円超)の国税対応を始めとして、オーナー企業特有の相続や

法人が複雑に絡み合う事業承継・争続問題に寄り添って対応してきました。

- 2000年

- 青山学院大学経営学部 卒業

山田&パートナーズ会計事務所(現 税理士法人山田&パートナーズ)入社 - 2003年

- 税理士登録(登録番号96557)

- 2009年

- 税理士法人山田&パートナーズ アドバイザリー部部長 就任

- 2013年

- 税理士法人山田&パートナーズ パートナー/社員税理士 就任

- 2013年

- アールビバン株式会社【東証JQS 7523】 社外監査役 就任

- 2019年

- 青山学院大学大学院 会計プロフェッション科 客員教授

- 2020年

- 税理士法人チェスター 外部顧問

- 2022年

- 株式会社チェスターコンサルティング 代表取締役就任

- 保有資格

- 税理士(東京税理士会芝支部所属|登録番号:96557号)

チェスターコンサルティング提携事務所(順不同)

- ●&Gc税理士法人

- ●品川みなと税理士事務所

- ●泉佑税務グループ

- ●森雅祥税理士事務所

- ●税理士法人アークス

- ●エスペランサ税理士事務所

- ●荒井大税理士事務所

- etc

※ 上記事務所以外にも事業承継分野に強い複数の税理士事務所と連携しています。

お客様のお悩みや状況に応じて、その時々で適した事務所のご紹介を行っています。

Company Profile

会社概要

- 法人名

- 株式会社チェスターコンサルティング

- 住所

- 〒103-0028

東京都中央区八重洲1-7-20 八重洲口会館2階 - TEL/FAX

- TEL 03-6869-5040

FAX 03-6869-5041 - 代表者

-

代表取締役

髙橋 健太郎

荒巻 善宏 - 取扱業務

- 相続・事業承継対策及びそれに伴うM&A

- 従業員数

- 374名(チェスターグループ総計)※令和6年10月現在

FAQ

よくある質問

「仲介プラン」と「FAプラン」では、どちらが高く売却できますか?

一般的には、「FAプラン」の方が高く売れるといえます。これは「FAプラン」は売り手企業の利益を最優先で考えるためです。ただ、買い手企業候補が多く現れるような場合には「仲介プラン」の方が高く売れる可能性もあります。例えば、性能が高くブランドがある電化製品であればメルカリ等のフリマアプリで広く買い手を募った方が高く売れる可能性が高まりますが、一部の価値が分かるコレクターが興味を示すような美術品であればメルカリに出品するよりも、その美術品を買ってくれそうなコレクターに直接交渉する方が高く売れる可能性が高いでしょう。そういった意味では仲介とFAでいずれが高く売れるという結論ありきではなく、会社の状況等によって最適な方法は異なるでしょう。

M&Aサービスは仲介を軸にする会社が多い中で、

チェスターのサービスはなぜFAを主体としているのでしょうか?

チェスターのサービスはなぜFAを主体としているのでしょうか?

元々チェスターグループの中核を担う税理士法人チェスターが、企業オーナー様向けの事業承継や相続対策を中心に支援してきたこともあり、よりオーナー目線で一緒にM&Aに向けて進んでいくためには、仲介としての立場よりもFAの立場がより自然であると考えたためです。

事業承継・相続対策に特化したM&Aサービスは何が違うのですか?

中長期的な視点からお客様に寄り添った提案ができる点が一番の違いになります。M&Aの成約を専門とする事業者ですと、時にはM&Aの早期成約重視の動きをする可能性もあります。しかしチェスターグループでは税理士事務所を中核とした事業承継や相続対策といった総合的なサービスを提供しているため、M&Aの成約だけに囚われないオーナー様目線での業務遂行が可能となります。早く売りたい、高く売りたい、事業シナジーが高い会社に売りたい等、要望をお聞きしながら最善の提案を行います。

M&A事業者としての他社との違いを教えて下さい。

M&A事業者の多くは、買いたいと売りたいの情報を結びつける役割を担う「仲介」の部分がメイン業務となっています。実際に、価値の算定(株価評価)や、契約内容を決めたり、実際の契約手続きを行うのは、税理士や弁護士といった専門家となります。M&A事業者は、言わば情報の整理や伝達を行い、M&Aの専門的作業部分は専門家が別途行っているというケースが多くあります。チェスターグループでは、M&A業務の実務を担う税理士等の専門家が母体となって、M&Aサービスを提供している点において他社と大きく異なります。たとえるなら、肉の卸業者が直接、高品質・低価格な焼肉店を経営しているようなイメージです。

Service flow

サービスの流れ

-

お電話または

WEBフォームから

無料面談のお問合せまずは、お電話かWEBフォームにて

お気軽にお問合せ下さい。その際、貴社名及びおおよその

年間売上を教えて頂けますと、

その後のご案内がスムーズに行えます。 -

初回面談当日の流れ[無料]

面談は、御社に

訪問させて頂くことも可能ですし、

弊社会議室までお越しいただいたり

又はTV会議にての

オンライン打合せも可能です。面談当日にお持ちいただきたい資料

- 直近の決算書一式(税務申告書を含む)

- 会社の事業内容が分かる資料

(パンフレットetc)

-

契約&業務開始

まずは事前に契約内容や

サービス形態や報酬体系などの

ご説明を訂正にさせていただきます。そのすべてにご納得いただけましたら、

契約を締結後、業務スタートとなります。

Contact form

弊社は、日本全国に存在する事業承継M&A業務の経験が豊富な税理士事務所と連携しています。事業承継M&A業務は税理士の業務の中でも経験者が非常に少ない分野です。一方で日本全国には大手の会計事務所等で十分な事業承継業務の経験を積んだ税理士が独立開業して業務を行っています。

チェスターコンサルティングはそういった事業承継M&A業務を得意とする複数の会計事務所と連携して、お客様のM&Aに関する税務のお手伝いもしております。ご相談内容に応じて、適性のある会計事務所をご紹介していますので、安心してご相談頂くことが可能です。