分筆登記は、土地に関する登記の1種です。一つ(一筆)の土地を複数の相続人で分けたり、土地の一部を売却したりするときは、分筆登記をする必要があります。

分筆登記をする際は、法務局で手続きをするだけでなく、土地の測量や境界の確定が必要です。また、土地の分筆にはルールがあるため、正しい知識を得たうえで分け方を決めることが大切です。

この記事では、分筆登記が必要になるケースや角地・二方路線地に所在する土地を分筆するときの注意点などを、相続税専門の税理士が分かりやすく解説します。

~目次~

1.分筆登記とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!分筆登記は、登記簿上の一つの土地を複数に分けて登記し直す手続きです。土地は、一筆(いっぴつ・ひとふで)、二筆(にひつ・ふたふで)と数えます。分筆登記をすると、一筆の土地が二筆や三筆に分かれ、それぞれが独立した土地とみなされて、新たな地番がつけられます。

一筆の土地を共有することはできますが、複数人の所有者で分けることはできません。そのため一つの土地を複数人で所有するときは、分筆登記をする必要があります。

また、複数の土地を一筆にまとめることも可能です。これを「合筆」といいます。

2.分筆登記が必要なケース

分筆登記が必要になる主なケースは、以下の通りです。

- 土地の一部を売却するとき

- 相続人で土地を分けるとき

- 土地の地目を変更するとき

- 共有の土地を単独所有するとき

- 担保にされる土地を分けるとき

2-1.土地の一部を売るとき

土地は、一部のみを売却できません。分筆登記をして、手放す部分と引き続き所有する部分を分けることで、土地の一部を売却できます。

2-2.相続人で土地を分けるとき

亡くなった人(被相続人)が残した土地を、複数の相続人で分けてそれぞれが所有するときは分筆登記をします。

例えば、被相続人の遺産の大半が土地であり、残りが預貯金であったとしましょう。3人の相続人で遺産を分割するとき、1人が土地を相続すると残りの2人で預貯金を分けることになり、不公平が生じるかもしれません。

そこで、分筆登記をして被相続人が残した土地を3筆に均等に分けると、3人の相続人で遺産を平等に分けることができます。

2-3.土地の地目を変更するとき

地目とは、現況や利用目的などをもとに判断される土地の用途です。「宅地」「田」「畑」「山林」「雑種地」などの種類があります。

一筆の土地には、一個の地目しか定めることができません。土地の一部が別の地目になる場合は、地目変更登記だけでなく、分筆登記も必要となります。

例えば、農地として利用する土地の一部を駐車場として利用したい場合は、分筆登記をして駐車場を設置する土地と引き続き農地として利用する土地を分ける必要があります。

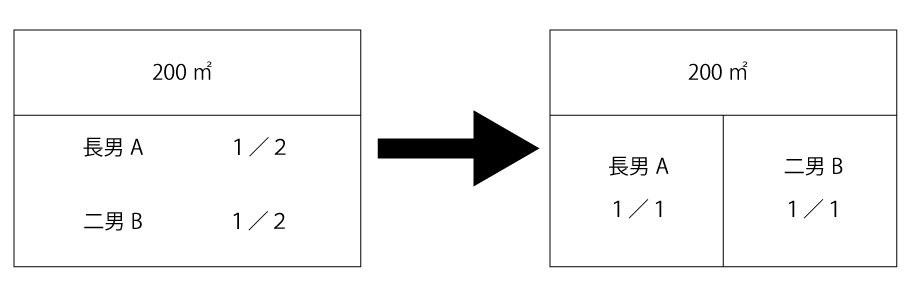

2-4.共有の土地を単独所有するとき

一筆の土地を複数人で共有している場合、分筆登記をするとそれぞれの単独で所有する土地にできます。

土地をはじめとした不動産を共有すると、共有者同士でトラブルに発展することがあります。不動産を売却するときや土地の上に建物を建てるときには、共有者全員の同意が必要です。そのため共有者同士で意見が合わず、一人でも反対している人がいると売却したり建物を建てたりできません。

分筆登記をして、土地をそれぞれの持ち分に応じた単独の所有とすることで、共有によるトラブルを回避できる可能性があります。

2-5.担保にされる土地を分けるとき

住宅ローンを組んで土地のうえに住宅を建てると、抵当権が設定されます。抵当権は、住宅ローンの返済が長期間にわたって滞ったとき、金融機関が担保となっている土地や建物を差し押さえられる権利です。

広大な土地のうえに住宅を建てる場合、土地のすべてが担保となります。万が一返済が滞ってしまい、金融機関に抵当権を行使されたときは、土地をまるごと手放さなければなりません。

分筆登記をして住宅が建っている土地とその他の部分を分けることで、抵当権が土地の全体に及ばなくなります。住宅の敷地は手放すことになりますが、その他の土地は引き続き所有できます。

3.角地や二方路線地に所在する土地を分筆登記したときの評価方法

原則として、土地は利用単位ごとに1画地として評価します。しかし、被相続人が土地を1利用単位として使用していたとしても、1画地の土地を分筆して異なる人がそれぞれ分割して取得した場合、各土地を個別に評価します。

ここでは、角地と二方路線を分筆したときの評価方法をみていきましょう。

3-1角地を分筆したときの評価方法

角地は、区画にある2辺以上がそれぞれ道路に接している形状の土地です。

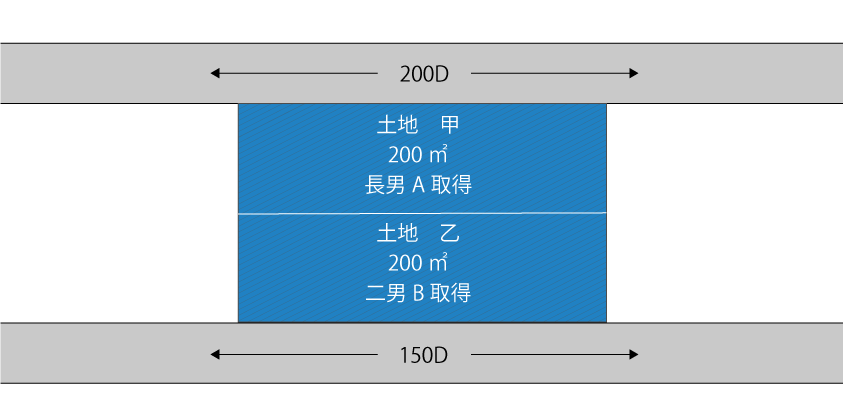

例】被相続人が青空駐車場として使用していた角地にある土地を下図の通り分筆して、長男Aと次男Bが取得するとしましょう。分筆した土地は、どちらも建物を建てるのに十分な広さであるとします。

この土地は、もともと青空駐車場として利用されていたため、全体を1画地で評価します。また、角地であるため「側方路線影響加算率」の影響が地積全体に及びます。側方路線影響加算とは、宅地が正面と側方の両方に接しているときに、所定の加算率で計算した価額を土地の評価額に加算することです。

当該ケースの場合、側方路線影響加算は長男Aが取得する土地甲の評価のときのみに適用されます。次男Bが取得する土地乙は、前面路線(200D)のみにしか接しておらず側方路線影響加算率が適用されません。

土地甲と土地乙を一体で評価した場合、評価額は8,180万円です。個別評価の場合、角地にあたる土地甲のみ側方路線の影響を受け、土地乙は正面路線のみ影響を受けることとなります。

土地甲と土地乙の個別に評価した価額の合計額は8,090万円であるため、一体評価するよりも評価額が低くなります。

3-2.二方路線地を分筆したときの評価方法

二方路線地とは、敷地の正面と裏面が路線として接している土地です。

例】下図のように、前面の土地も裏面の土地も十分に有効活用できる地積がある場合、取得者ごとに個別に土地の評価をします。

二方路線地は、正面と裏面の両方から道路が出入りできるため、1辺しか道路に接していない土地よりも利便性が高いと考えられます。そのため二方路線地を評価する際は、利便性の高さを評価額に反映させるため「二方路線影響加算率」を用います。

二方路線地を図のように分割すると、どちらの土地も正面路線にのみ接する土地となるため、二方路線影響加算率を考慮する必要はありません。前面の土地(土地甲)と裏面の土地(土地乙)を別々に評価することで、一体評価するよりも評価額は低くなります。

4. 不合理分割とは

不合理分割とは、簡単にいえば相続税の負担を抑えるためだけに、土地の評価が低くなるように分割することです。遺産分割協議の結果、不動産の分割が著しく不合理であると認められる場合、土地を取得者単位で評価するのではなく分割前の画地を「1画地の宅地」として評価します(評基通7-2(1)(注))。

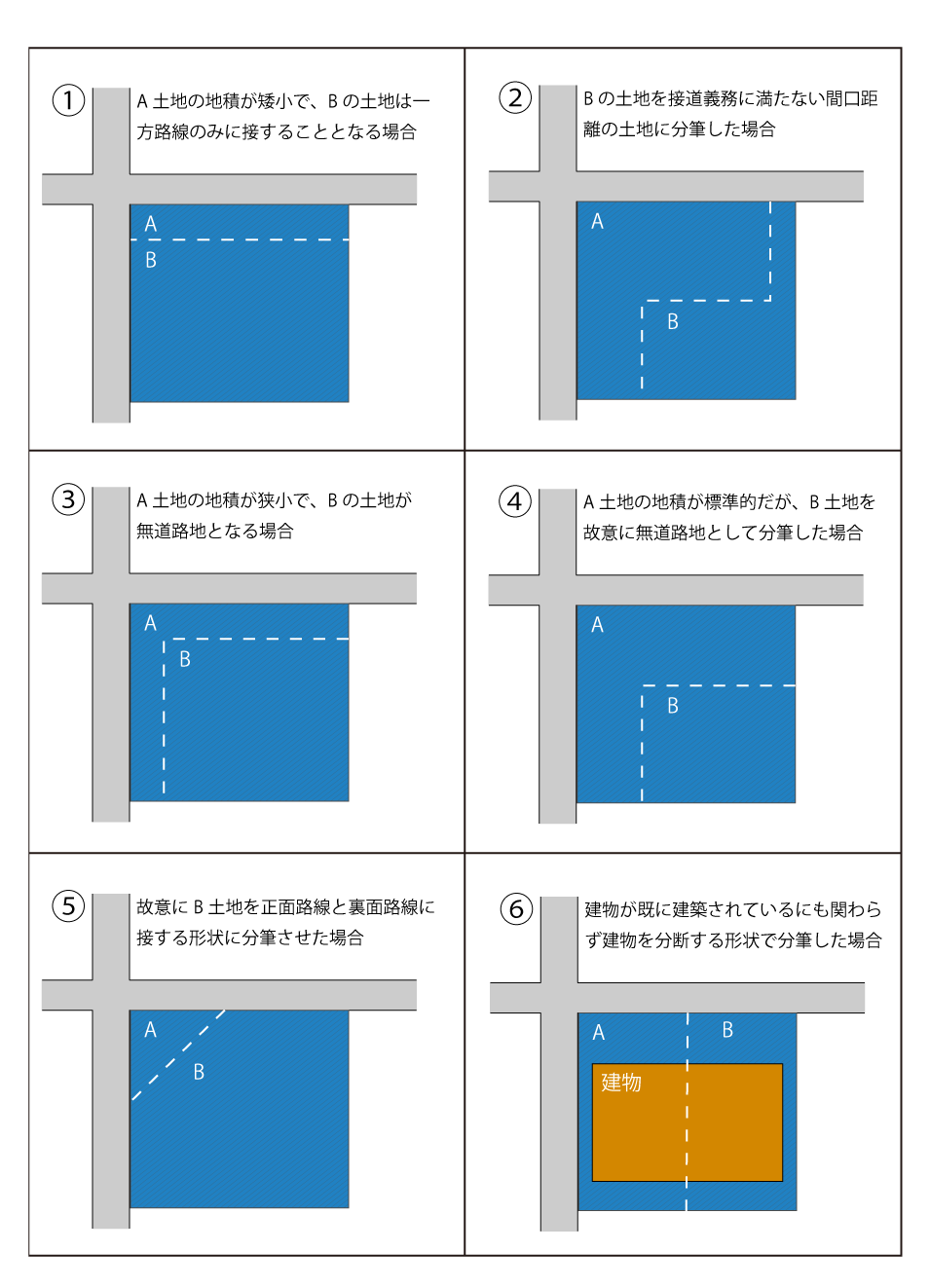

不合理分割と認められるのは、以下の1〜4に掲げるような分割内容となるときです。

1. 分割後の画地が宅地として通常の用途に供することができないとき(無道路地・帯状地・過剰な不整形地など)

2. 分割後の画地が宅地として、標準的な宅地の地積を有さず、著しく狭くなってしまうとき

3. 故意に土地の価値を下げるような分筆を行い、土地の評価額を下げて、相続税負担を意図的に大きく軽減させようとしているとき

4. 現在及び将来において、有効な土地利用ができないとき

不合理分割に該当する場合、相続人ごとに取得した土地ごとに評価をすると、無道路地としての補正や奥行きが短小であることによる補正によって、土地の評価額が過剰に低くなってしまいます。これは、実態に則した評価とはいえないでしょう。

そこで不合理分割があった場合、土地の価額は取得者単位ごとに評価するのではなく、分割前の画地を一画地の土地として評価します。これは、同族会社間や利害関係者間などで不合理分割が行われた場合にも準用されます。

一方で、分割によって土地の評価額が著しく下がったとしても、その地域の標準的な面積を有しており、かつ土地を有効利用できるのであれば不合理分割には該当しません。

4-1. 不合理分割が適用されるとき

不合理分割が適用されるのは、不動産を贈与や相続で引き継ぐときです。売買のときは基本的に想定されていません。その理由としては、以下のようなものが考えられます。

1. 売買のときの時価は一般的に(財産評価基本通達ではなく)公示価格に基づく価額で売買する

2. 売買は(相続や贈与と異なり)対価を支払って不動産の受け渡しをするため、分割によって経済的価値が低くなった土地に対価を支払うということは想定していない

不合理分割の適用を受けるのは、宅地の一部を通常利用できないような不合理な形状に分筆してから贈与され、その後、相続が発生したときに残地を承継するようなケースです。

4-2. 不合理分割の例

不合理分割に該当する主なケースは、以下の通りです。

4-3. 分筆後の土地の地積が狭小だと指摘されないためのポイント

遺産分割をするときは、その地域における最低敷地面積を確認したうえで分筆を考えることで、不合理分割と指摘されるリスクを低減できます。

最低敷地面積は、建物を建てるときに必要な最低限の敷地面積です。建築物の最低敷地面積は全国一律ではなく、自治体(市区町村)が都市計画法や建築基準法にもとづく地域や地区などに応じて定めています。また、最低敷地面積がない場合もあります。

最低敷地面積は、市町村役場の都市計画課やインターネットなどで調査できるため、土地を分割する際は必ず確認しましょう。

ただし、建築物の最低敷地面積を超えていても、宅地を有効利用できないなどの理由で不合理分割だと指摘されることはあります。最低敷地面積の確認は、不合理分割と指摘されるリスクを抑える方法の一つに過ぎない点に留意しましょう。

4-4. 不合理分割に該当した場合の計算方法

不合理分割「前」の土地を1画地として評価した価額に、分割「後」の土地を別々に評価した価額の合計額に占める各土地の価額の割合を乗じて、各土地の評価額を計算します。

4-5. 不合理分割が適用される土地

評価対象地の分割後の画地が不合理分割に該当するために分割前の土地を1画地として評価する方法は、評価の対象となる土地の地目が、以下のいずれかに該当するときに適用されます。

- 宅地

- 田及び畑(宅地比準方式により評価する市街地周辺農地及び市街地農地並びに生産緑地のみ)

- 山林(宅地比準方式により評価する市街地山林)

- 原野(宅地比準方式により評価する市街地原野)

- 雑種地(市街化調整区域以外の都市計画区域で市街地的形態を形成する地域において、宅地比準方式によって評価する雑種地)

5. 角地や二方路線地に所在する土地を分筆登記する際の留意点

分筆登記は、相続税の申告期限までに完了しなければなりません。また、土地の接道義務に違反しないように分筆する必要があります。角地や二方路線地を分筆する際は、期限や義務を守れるか慎重に検討しましょう。土地の分筆が難しいのであれば、共有するのも方法です。

5-1. 相続税の申告期限までに分筆登記を完了しておくこと

分筆した土地を異なる相続人が取得して、分筆後の土地ごとに評価をするためには、相続税の申告期限(相続開始後10か月以内)までに分筆しなければなりません。また、以下の点にも留意する必要があります。

- 分筆について、相続人全員の合意が必要となる

- 分筆する土地に接している土地の所有者と、筆界確認をする必要が生じる

土地の境界について近隣の方とトラブルになってしまった場合、相続税の申告期限に間に合わなくなる恐れがあります。期限までに、相続人同士や近隣住民との合意と分筆登記手続きのすべてが完了できるのか、専門家にも相談のうえ、よく検討しましょう。

なお分筆登記は、不動産名義が被相続人(亡くなった人)のままでも可能です。

5-2.建築基準法の接道義務を順守する

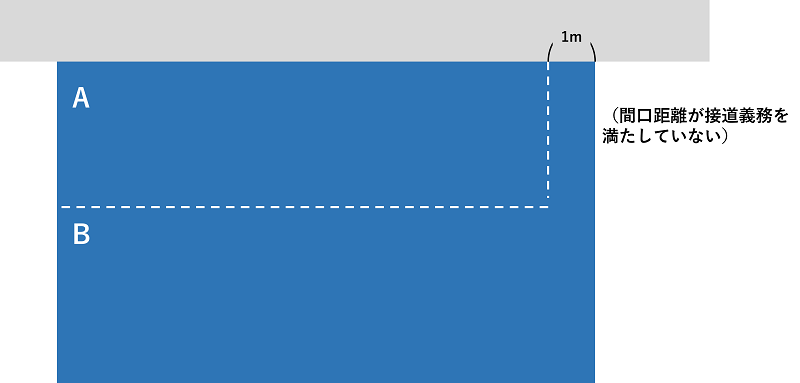

接道義務とは、建築物の敷地は道路に2 m 以上接してなければならない義務のことです。土地が都市計画区域内にある場合、建物を建設するためには、建築基準法で定められる接道義務を満たさなければなりません。接道義務違反となるように土地を分割した場合、不合理分割となります。

例えば、以下の図のように土地を分割したとしましょう。

Bのように狭い間口の奥に、建物が建築できるような面積がある土地を「旗竿地(はたざおち)」といいます。当該ケースでは、旗竿地である土地Bの間口が1mであり、接道義務を満たしていません。そのため、宅地として土地Bに標準的な地積があったとしても不合理分割となってしまうのです。

5-3. 共有物分割をする方法も検討する

筆界の確認などで時間がかかりそうな場合、相続の際は相続人同士で共有し、相続税の申告をしたあと、分筆できたタイミングで共有を解消する方法があります。

ただし、分筆前の土地全体を一つの評価単位として評価するため、分筆後の土地を個別に評価することはできません。そのため、分筆して取得することを重要視した方法であるといえます。

なお、共有で相続して相続税申告期限後に共有物分割をする方が、全体として相続税評価額が低くなることもあります(例えば、広大地評価の適用)。分筆して相続しようと考える方は、専門家と十分に検討してから判断することが重要です。

6.分筆登記にかかる費用

分筆登記の際にかかる費用は、以下の通りです。

- 登録免許税:分筆したあとの土地一個につき1,000円

- 土地家屋調査士へ支払う費用:数十万〜100万円以上

分筆登記の際には、土地の測量や確定図の作成などが必要になるため、土地家屋調査士に手続きを依頼するのが一般的です。

分筆登記の際にかかる費用は、手続きの内容や土地の広さなどで大きく変わるため、一概にはいえません。20万円程度で済むこともあれば、100万円以上かかることもあります。分筆登記をするときは、土地家屋調査士に費用の見積もりを依頼しましょう。

7.分筆登記の流れとかかる期間

分筆登記をするときの一般的な流れは、以下の通りです。

- 土地家屋調査士に相談・依頼

- 法務局・役所で土地を調査・分析

- 現地調査

- 境界確定測量

- 分筆案の作成

- 現地立会い:隣地所有者・役所(道路や水路などに接している場合)

- 境界標の設置・確定図の作成

- 登記書類の作成

- 登記申請

分筆登記をするときは、法務局や役所で分筆する土地の歴史を調べなければなりません。公図や地積測量図、確定測量図、登記事項証明書など、さまざまな書類を確認し土地を調査します。

土地を分筆する際は、土地家屋調査士による現地調査が行われ、隣地所有者や役所の担当者が立ち会いのうえ境界の確認が行われます。土地の境界が明確でない場合、そのままでは分筆できません。境界確定測量をして隣地所有者にも確認してもらい、境界確認書を作成して土地の境界を明確にします。

土地の境界が決まっており隣地所有者との連絡や立会いなどがスムーズにできれば、分筆登記にかかる期間は約1週間です。土地の境界が決まっていないときは、 数か月かかることもあります。

特定境界制度を利用すると、分筆が完了するまでに1年以上かかるのが一般的です。境界特定制度とは、別控除隣地所有者の所在が不明であるとき、境界特定登記官に土地の範囲を特定してもらえる制度です。土地を分筆するときは、完了までの期間が長期化することがあるため、早めに行動を開始しましょう。

8.分筆登記で準備すべき必要書類

分筆登記の際に必要となる書類は、以下の通りです。

- 申請書

- 筆界確認書(境界確認書・境界の同意書・境界の協定書)

- 地積測量図

- 案内図

- 委任状

分筆登記に必要な書類は、土地家屋調査士が用意・作成するのが一般的です。 分筆登記を依頼する人が書類を作成したり集めたりすることは基本的にありません。また、土地家屋調査士に分筆登記を依頼する際は、委任状に記名・押印します。

9.分筆登記は自分で出来るのか?

分筆登記は、専門家に依頼しなくても自分自身で行えます。しかし、土地を確定させるための測量や境界標の設置は、専門家でなければまず対応できません。

一方で、登記手続きについては、専門家でなくてもできる可能性があります。地積測量図までの作成は専門家に依頼し、登記のみは自分自身で手続きするのも方法でしょう。

ただし、登記のみを自分自身でする場合と、すべてを専門家にまかせる場合では、費用にあまり差がでないこともあるため、自分自身で登記をするメリットが本当にあるのか考えることが大切です。

また、土地を分筆すると固定資産税や相続税を計算する際の土地の評価額が変わることがあります。相続対策のために分筆を検討しているのであれば、相続税専門の税理士に相談すると良いでしょう。

10.まとめ

土地を共有せずに複数人で所有する場合は、分筆登記をしなければなりません。土地の一部を売却したり地目を変更したりするときも、分筆登記をします。また分筆登記をすると、共有状態を解消しそれぞれの持ち分割合に応じて土地を所有することが可能です。

ただし、相続税の負担を軽減するために、著しく不適当に土地を分割すると、不合理分割とみなされる恐れがあります。相続対策のために土地を分割するときは、不合理分割と見なされないようにしましょう。

土地の分筆や評価額のシミュレーションなどの相続対策については、相続税専門の税理士に相談するのがおすすめです。税理士法人チェスターは、相続税専門の税理士法人としてお客さまだけでなく税理士業界からも高い評価を受けています。

相続税の申告業務だけでなく、土地の評価や相続対策のコンサルティングも行っております。相続対策を検討中の方は、ぜひ一度税理士法人チェスターにお問い合わせください。