被相続人が契約者となっている死亡保険金は、相続税法上「みなし相続財産」となり相続税の課税対象となります。

死亡保険金そのものは、相続税の課税対象となりますが、付随して支払われることのある剰余金はみなし相続財産となるのでしょうか?

今回は、死亡保険金と一緒に剰余金を受け取った場合の扱いについてご説明します。

~目次~

1.死亡保険金とともに受けとる剰余金は非課税の対象

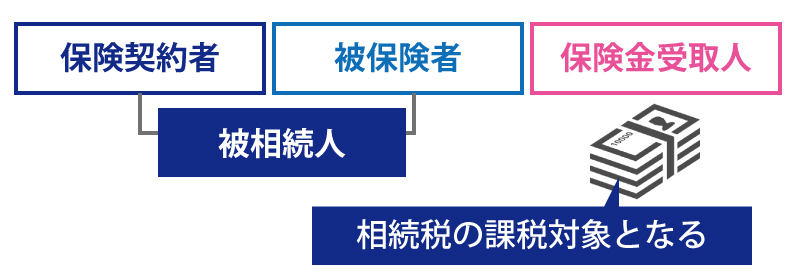

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!死亡保険金はその契約の方法によって、かかる税金の種類が異なります。

相続税の対象となる契約は契約者と被保険者がどちらも被相続人である場合となります。

そして、保険金の受取人が相続人の場合には、相続税の死亡保険金非課税枠があります。

これは、本来であれば受取人固有の財産となり、相続税の課税対象ではありません。

しかし、被相続人の死亡により発生するものということでみなし相続財産と判断されます。

そのため、すべてが課税対象とならず、非課税枠が設けられている訳です。

上記の金額を超える部分が相続税の課税対象となります。

そして、この非課税枠は死亡保険金に付随して支払われる剰余金に対しても適用されます。

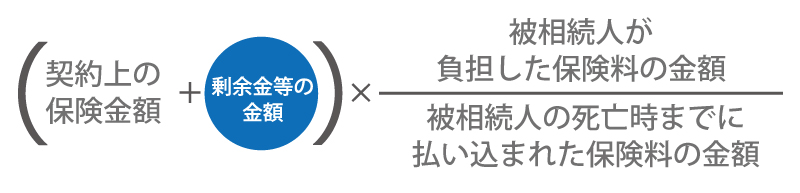

死亡保険に付随して支払われる剰余金で死亡保険と同様に扱われるものについては下記で詳しくご説明しますが、死亡保険金と剰余金を受け取った場合の計算方法は以下の通りです。

上記で算出した金額から非課税枠の金額を差し引いた金額に相続税が課税されます。

2.非課税の対象となるもの

死亡保険金に付随して支払われる剰余金で、みなし相続財産に含まれるものは次の通りです。

2-1配当金

配当金とは、剰余金の一部を契約者に分配されるものです。

保険契約の内容によって配当される金額は異なります。

また、配当金のない保険もあります(無配当保険)

2-2割戻金

割戻金は共済契約に基づき分配される配当金のようなものです。共済契約とは共済制度の契約を言います。

【共済制度とは】

生命保険と似ていますが、共済制度は、原則として特定の条件を満たした人が加入できる保証制度となります。

例えば、こくみん共済(全労済)JA共済(農協)など、組合に加入している方が対象となります。

2-3前納保険料

前納保険料は、保険期間の保険料を事前に支払っておくことを言います。

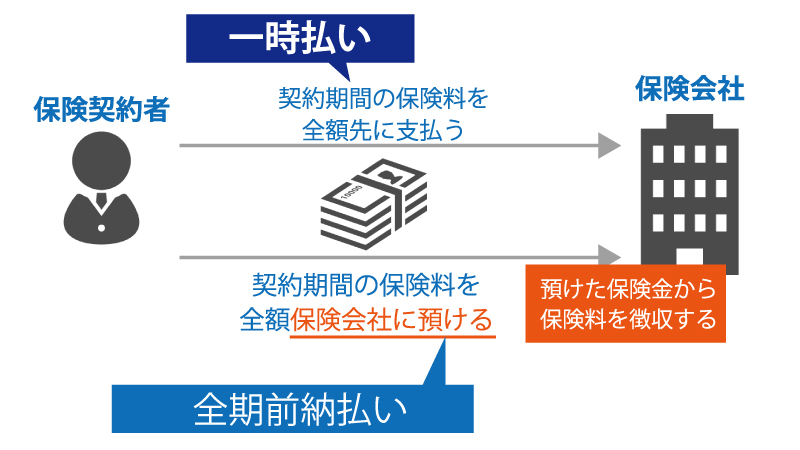

前納保険料は、「一時払い」と「全期前納払い」の2つがあります。

剰余金として含まれる前納保険料は「全期前納払い」となります。

【一時払いと全期前納払いに違いについて】

死亡保険金の「一時払い」は保険期間分の保険料を全額先に支払ってしまう契約となります。

一括払いのようなイメージです。

「全期前納払い」は保険金分の保険料を全額、保険会社に預けておきます。

預けた保険料から毎月、保険会社が保険料を徴収するという形です。

口座振替のようなイメージです。

よって、全期前納払いの場合には、保険期間中に契約者が亡くなった場合、預けていた保険料は返還されます。

この返還される金額が剰余金の扱いとなります。

ちなみに、「一時払い」でも「全期前納払い」でも、死亡時に支払われる死亡保険金自体は、死亡保険金の非課税枠の対象となります。

3.非課税の対象とならないもの

死亡保険金に関係するものの中で、みなし相続財産ではなく「本来の相続財産」と判断されるものがあります。

それらは、死亡保険の非課税枠の対象とはなりません。

3-1特約還付金

特約還付金は積立保険など、保険料が貯蓄される形となります。

被保険者が亡くなった場合死亡保険金と一緒に還付金が振り込まれます。

この還付金の扱いは死亡保険金とは異なり、被相続人の本来の財産という扱いになります。

3-2生存保険金

個人年金保険など、契約者が生きているうちに定期的に保険金がもらえるタイプの保険です。

特約還付と同じように、貯蓄型の保険となります。

3-3入院給付金

被保険者が病気やケガなどによって入院が必要となった場合に支払われる給付金です。

入院以外にも、通院給付や診断給付などがあります。

給付金は受取人が誰になるかによって扱いが変わります。

本来の相続財産と判断される給付金は、被相続人が受取人となっている場合です。

配偶者や子などが受取人となっている場合には、相続財産ではないので相続税の課税対象とはなりません。

また、所得税の課税対象となると思われている方も多いのですが、給付金の受取人が被保険者と生計を共にしている場合には所得税も非課税となります。

4.まとめ

今回は、死亡保険にまつわる剰余金の扱いについてご紹介しました。

非課税枠の対象となるものかどうかという判断基準は「みなし相続財産」なのか「本来の相続財産」なのかという部分になります。

みなし相続財産は遺産分割の対象とはなりません。

また、みなし相続財産は本来であれば受取に固有の財産となるため相続放棄ができません。

みなし相続財産については下記に詳しく記載されています。併せてご確認ください。

税理士が優しく解説!知っておきたいみなし相続財産の全て