借地権が設定されている土地の相続税評価は一般的には借地権割合を用いますが、地代の支払いの状況によって自然発生借地権が発生している場合、相続税評価の方法が変わってきます。ここでは、自然発生借地権の意味と、自然発生借地権がある場合の相続税評価についてご説明します。

~目次~

1.自然発生借地権とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!一般に借地権契約を締結する際、借主から地主に対して権利金を支払います。権利金は「時価×借地権割合」で計算できるので、対象となる土地の時価が3,000万円、借地権割合が60%であれば、権利金の額は1,800万円となります。

借地人は、この権利金を支払うことで借地権を得ることができます。ただし、その土地を使用するにあたっては、地主に権利が帰属する底地の部分の地代を支払う必要があります。これが「通常の地代」です。

権利金を支払うことなく借地契約を結んだ場合は、底地の部分だけでなく借地権の部分も地代として支払う必要があります。通常の地代よりもかなり高い額になりますが、これを相当の地代といいます。

借地権契約を締結する際に、相当の地代を固定方式としている場合、または地主が相当の地代を中途半端に値上げしているような場合は、土地の価額の上昇に伴って地代率が相対的に低下していきます。そのかい離した部分が自然発生借地権です。

自然発生借地権は借主に帰属し、借地権の譲渡、返還、相続が発生するまで課税されずに留保されます。

2.自然派生借地権がある場合の相続税評価

2-1.支払っている地代が通常の地代を超える場合の相続税評価

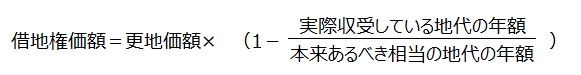

支払っている地代が相当の地代の額に相当する額になる前に相続が発生した場合、借地権価額は以下の算式で計算した額となります。

2-2.支払っている額が通常の地代以下の場合の相続税評価

支払っている地代が通常の地代以下の場合、その土地の借地権の価額は借地権割合をもとに計算した価額となります。

2-3.相当の地代を地価にスライドさせている場合

相当の地代を地価に連動したスライド方式としている場合は、自然発生借地権は発生しません。この場合は、借地権価額はゼロとなります。

3.まとめ

借地権も相続財産として相続税の課税対象となります。借地権契約を締結しているのに権利金の授受がなく、相当の地代も支払っていない(使用貸借)という場合、相続にあたっては権利金の授受があったものとみなして課税されてしまいます。これを認定課税といいます。

また、実際に支払っている地代が地価の上昇によって、相対的に低くなってしまうと借主に帰属する自然発生借地権が発生し、相続税の課税価格を計算する際に自然発生借地権を反映する必要があります。

このように、借地権が設定されている土地の相続税の課税価格の計算においては、生前の借地権の契約の状況や権利金、地代の支払いの状況によって、相続税額にも違いが出てしまいます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。