無道路地は文字通り道路に面していない土地なので、道路に面している土地に比べ評価額が低くなりますが、土地の形状や周辺の環境によって評価の方法が変わってきます。そこで、具体的に無道路地の評価方法について見ていきましょう。

1.無道路地とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!1-1.無道路地の定義

建築基準法において、その土地に建物を建てるためには、道路に2m以上接している必要があります。無道路地は、まったく道路に接していないか、接していても2mに満たない土地のことを指します。

建築基準法によって、建物を建てる土地が道路に接していなければならないと定められたのは、1950年のこと。

それ以前は、広い敷地の一部を売却するといった分筆の仕方がよく見られました。この際、奥の土地に通路を設けなかったために、奥の土地は道路に面することができない無道路地になってしまったのです。

1-2.道路に面していても無道路地扱いになる土地も

また、法律では4m以上の道幅があるものを道路と呼ぶため、4m以下の道に面している土地も無道路地扱いになります。建築基準法が施行される前にすでに建築されていた古い住宅地には、4m以下の通路が多く見られます。

こういった建築基準法における接道義務を果たしていない土地のことを「不適合接道」といい、建物を建てることはできません。現在建物があっても、再建築はできないことになっています。

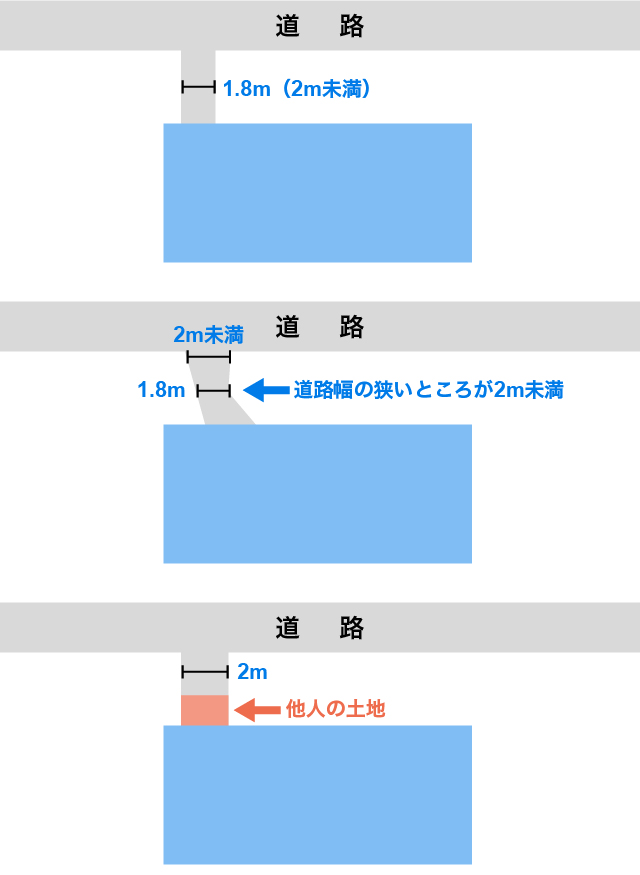

≪接道条件を満たしていない例(無道路地)≫

接道部分が2mないものはもちろん、接する部分が2mあっても通路の最も狭い部分が2mないものや、通路は2mあっても途中に他人の土地が介在するようなものは無道路地になります。

建築基準法では、土地に建物を建てるためには2m以上接道している必要がありますが、たとえ建物前の道が狭くても、セットバックによって通路の拡幅が可能なら、建築が認められます。こうした道路をみなし道路と呼びますが、建築基準法施行時にすでに建物があり、かつ、もともとの幅が1.8m以上なければみなし道路の認定を受けることができず、無道路地扱いになります。

無道路地の要件は自治体によって異なりますので、必ずしも道路に2m接しているから大丈夫、というわけではありません。

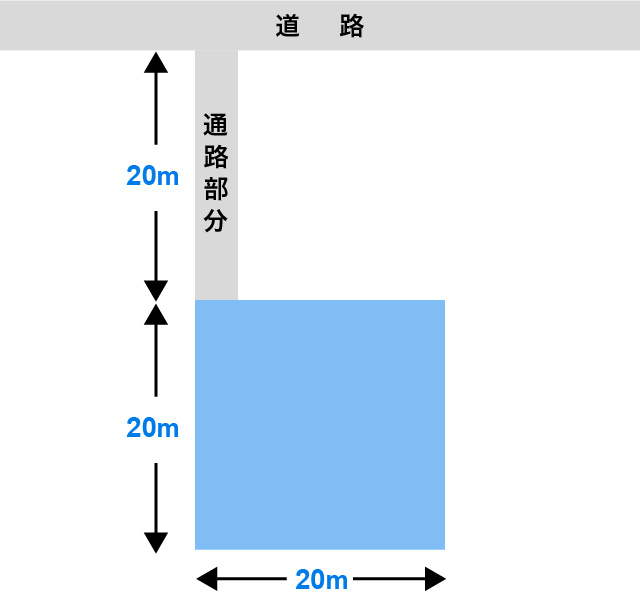

東京都の場合なら、敷地の路地状部分が20m以下なら2m以上の接道でOKですが、路地状部分が20mを超えるようなら接道幅は3m必要です。

横浜市なら路地状部分が15m以下なら接道幅は2m、15m以上25m以下なら3m、25mを超えるようなら4mの接道が必要になります。

対象の土地の接道義務が何mになるかは、所在地の役所の建築課などで調べることができます。

2.無道路地の相続税評価方法

2-1.道路に接していない無道路地の評価方法

道路にまったく接していない土地は、まず手前の道路に接している土地(かげ地)を含めて1つの宅地として評価をし、手前の土地分の価額を引きます。

その後、手前の宅地の上に接道義務である2m幅の通路を作ったとして、不整形地補正を行います。

この時の補正率は、「間口狭小補正率×不整形地補正率」「間口狭小補正率×奥行長大補整率」のどちらか、納税者にとって有利な方を採用します。

最後に、通路の土地は自分の土地ではないので、この土地を購入したことにしますが、この費用は相続税評価から差し引きます。ただし、不整形地補正後の価格の40%が限度です。

具体的な評価方法を見ていきましょう。

路線価10万円、20m四方の土地が並んでいる場合、

道路に接する側の土地の評価額

10万円×400㎡=4000万円

奥行価格補正率0.92をかけて、無道路地分を含めた合計評価額

10万円×0.92×800㎡=7360万円

合計評価額から手前の土地の価額を引いて

7360万円-4000万円=3360万円

2mの通路を設置するとして、不整形地補正を行います。

このケースの不整形地補正率は0.71、奥行長大補整率は0.81なので、0.71を採用。

3360万円×0.71=2385万6000円

最後に、通路の購入費用を相続税評価から差し引きます。

通路分の価額

10万円×40㎡=400万円

2385万6000円-400万円=1985万6000円

この土地の評価額は1985万6000円となります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。