被相続人が死亡すると、被相続人の所有物はすべて相続の対象となります。不動産や動産はもとより、保険金を受け取る権利も同様です。

そんな相続できる権利の中に、年金受給権があります。

これら年金については、どういった課税がされるのでしょうか?

1.相続税等の課税対象になる年金受給権

年金には、国民年金、厚生年金、企業年金、その他の個人年金保険契約や年金特約など、様々なものがあります。

これら年金を受け取る権利には、相応の税金が課せられ、その種類によって課税方法が違っています。幾つか、具体的に紹介しましょう。

(1)死亡退職金

被相続人が在職中に死亡した場合、会社の規定によって退職金が支払われる場合があります。(会社が委託した機関などから支払われる場合がほとんどでしょう)

この死亡退職金については、実際には被相続人の財産ではありません。また、遺産分割の対象にはなりません。しかし、「みなし相続財産」として相続税の対象となるのです。

(2)個人年金保険

個人年金保険にはいろいろな種類がありますが、保証期間付き定期金保険などの、被保険者と保険金負担者、それに合わせて受取人も同じ被相続人だった場合が、相続税の対象にあたります。

この場合、受取人である被相続人が、支払開始年齢から一定の期間は毎年年金を受け取れるものですが、被相続人死亡後は、相続人にその年金を受け取る権利が相続されます。そのため、相続人が受け取る期間の年金については、相続税の対象になるわけです。

(3)公的年金保険

国民年金や厚生年金などの公的年金については、実は所得税が課せられます。実際には源泉徴収された金額が支給されます。そのため、意識している人は少ないかもしれませんが、その源泉徴収される金額の計算方法をご紹介します。

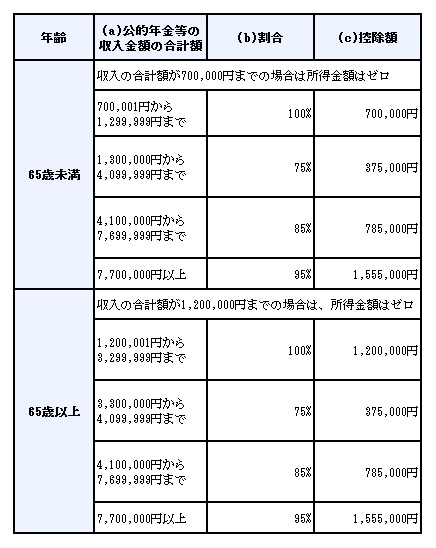

源泉徴収額 = 収入金額 × 年齢と金額ごとの割合 - 控除額

※年齢と金額ごとの割合は、以下の表を参照のこと

なお、公的年金を受給していた人が死亡し、その権利を相続した場合は、相続税および所得税はかかりません。ただし、年金受給者が死亡したあとに支払われる遺族年金については、相続人の一時所得として所得税が課せられます。

2.年金受給権の評価

年金受給権を相続し、その権利に相続税がかかる場合は、年金受給権の評価額が必要となります。その時の評価方法は以下のいずれか高い方ということになっています。

・相続開始時点で解約した場合の解約払戻金額

・残りの期間の年金を一括支払いしてもらう一括払い金額

・毎年一定の金額が支給されると仮定した年金から計算した、支給される金額の合計額

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。