遺産を相続しても相続税の金額が大きいと、相続税を支払うために、相続した土地などの財産を売却せざるを得ないことがあります。この場合、「相続税の取得費加算の特例」を利用することによって、売却益が出た際の譲渡所得にかかる税金を減らすことが可能です。それではこの特例についてご説明します。

~目次~ [非表示]

1. 「相続税の取得費加算の特例」(相続財産を譲渡した場合の取得費の特例)とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!土地、建物、株式などの財産を譲渡(売却)して得られる所得を譲渡所得といいます。譲渡所得の計算には、売却金額から取得費(財産の取得にかかった費用。購入代金や購入手数料など)や譲渡費用を差し引くことができます。

「相続税の取得費加算の特例」とは、相続で取得した財産を一定期間内に譲り渡し、譲渡益が出た場合に、相続税のうち一定金額を取得費に加算できるという特例です。したがって、取得費として加算できる金額の分だけ譲渡所得にかかる税金を節税することができます。なお、この特例は譲渡所得の場合のみに適用され、事業所得や雑所得となる譲渡の場合には適用されません。

1-1. 特例を受けるための要件

この特例を受けるためには、以下のような条件があります。

・相続や遺贈によって取得した財産で、相続税の課税対象であること

・該当財産を、相続の開始の翌日から、相続税の申告期限以降3年以内に譲渡していること

1-2. 取得費に加算できる相続税額の計算

取得費に加算できる相続税額の計算方法は、平成26年度(2014年度)に改正されています。そのため、相続や遺贈の開始日が平成27年(2015年)1月1日以降の場合と、平成26年(2014年)12月31日までの場合では、計算方法が異なります。

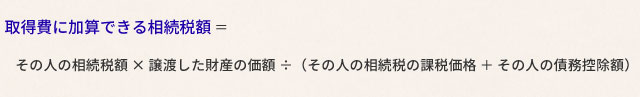

①相続や遺贈の開始日が平成27年1月1日以降の場合

同一年中に複数の財産を譲渡した場合は、譲渡した財産ごとに計算を行います。

②相続や遺贈の開始日が平成26年12月31日までの場合

譲渡した財産が、「土地等(土地および土地の上に存する権利)」の場合と、「土地等以外の財産(建物や株式など)」の場合の2種類の計算方法があります。

a) 土地等を譲渡した場合

取得費に加算できる相続税額 =

その人の相続税額 × 土地等の価額の合計額 ÷(その人の相続税の課税価格 + その人の債務控除額)

b) 土地等以外の財産を譲渡した場合(①と同じ)

取得費に加算できる相続税額 =

その人の相続税額 ×譲渡した財産の課税価格 ÷(その人の相続税の課税価格 + その人の債務控除額)

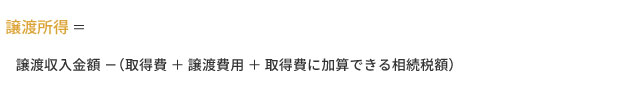

①の場合も②の場合も、「相続税の取得費加算の特例」を利用した場合の譲渡所得は以下のとおりです。

なお、この特例を利用することによって譲渡所得がゼロになった場合は、それ以上差し引くことはできません。そのため譲渡所得がマイナスになることはありません。

1-3. 「相続税の取得費加算の特例」を受けるための手続き

「相続税の取得費加算の特例」を受けるためには確定申告をする必要があります。この確定申告のためには以下のような書類を準備しなくてはなりません。これらの用紙は税務署で入手できますし、国税庁の公式ホームページからもダウンロードが可能です。

a) 「相続税の申告書」の写し(第1表、第11表、第11の2表、第14表、第15表)

b) 「相続財産の取得費に加算される相続税の計算明細書」

c) 「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】」や「株式等に係る譲渡所得等の金額の計算明細書」など

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。