相続によって会社が後継者に引き渡される際は、会社の価値を算出します。算出方法として類似業種比準方式と純資産価格方式を併用する場合、会社の規模に応じた「Lの割合」を判定する必要があります。ここでは、Lの割合について詳しく解説します。

1.Lの割合とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!自社株の評価方式は、類似業種比準方式、純資産価格方式、配当還元方式の3種類に加え、「類似業種比準方式と純資産価格方式の併用方式」があります。Lの割合は、この併用方式を用いる際に関わりのあるもので、「類似業種比準方式と純資産価格方式を併用する時、類似業種比準方式を使用する割合」を意味しています。

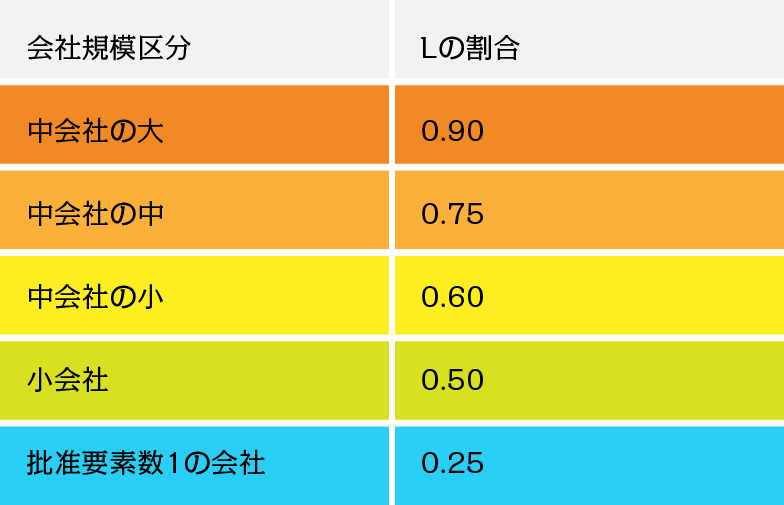

自社株の評価に併用方式を利用できるのは「中会社・小会社・比準要素数1の会社」のいずれかに分類される会社です。比準要素数1の会社とは「一株当たりの配当金額・一株当たりの利益金額・一株当たりの純資産価格のいずれかが、直前期末に2つ0であり、直前前期末にも2つ以上0の会社」を指します。

2.会社規模別のLの割合

Lの割合を決めるのは、主に会社の規模です。大まかに言えば、会社規模が大きいほど、Lの割合も大きくなります。詳しくは、次のようになっています。

会社規模は「総資産価額及び従業員数」と「直前期末以前1年間の取引金額」の2つの方法で判定します。そのため、Lの割合も2つ出てきますが、比較して数値の大きい方を採用します。

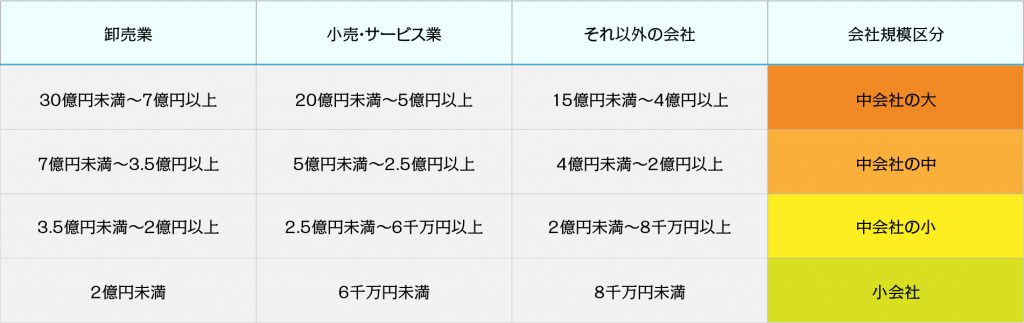

「総資産価額及び従業員数」による会社規模の判定(平成29年1月1日以後の相続等によって取得した場合)は、次の表のようになっています。

「直前期末以前1年間の取引金額」による会社規模の判定(平成29年1月1日以後の相続等によって取得した場合)は、次の表のようになっています。

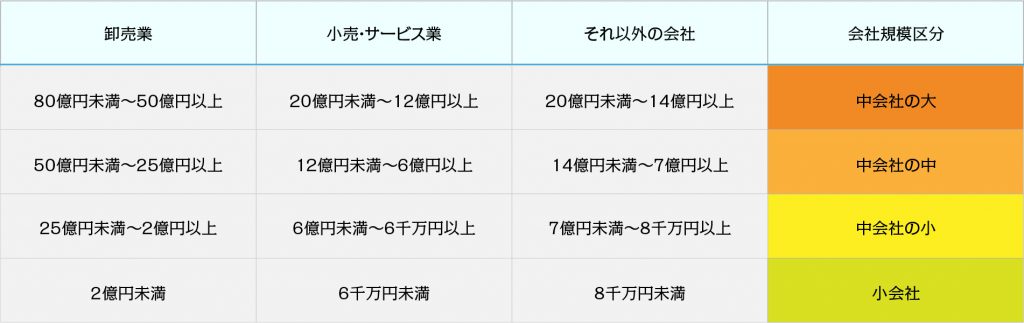

なお、上記の会社規模区分については平成29年度税制改正後の基準です。平成28年12月31日以前の相続等によって取得した場合の基準は、下記の通りです。

改正前の「総資産価額及び従業員数」による会社規模の判定は、次の表に従います。

改正前の「直前期末以前1年間の取引金額」による会社規模の判定は、次の表に従います。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。