被相続人は、一筆の土地(普通住宅地区に所在)の上に2棟の賃貸アパートを所有しています。このような場合の土地の相続税評価はどうなるのでしょうか。

~目次~

1. 一団の宅地の上に複数の賃貸アパートが存在している場合の評価にあたっての留意点

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!1-1. 宅地の評価単位の基本

相続税の宅地の評価単位は、その宅地を自分で使用しているか、他人に貸しているかによって分かれます。例えば、同敷地内に自宅建物とその隣に自分で使用している事業用建物がある場合には評価単位は一体となりますが、同敷地内に自宅と貸家が別棟で建築されている場合には評価単位が分かれます。

1-2. 貸家や賃貸アパートが複数ある場合

貸家が複数棟あるときには、原則として、各棟の敷地ごとに1画地の宅地とします。財産評価基本通達では、利用区分ごとに評価を行うと記載されていることから、賃貸アパートが複数ある場合、利用の状況は同じで一体評価と判断してしまいがちですが、賃貸アパートは各棟が独立しており利用区分が異なると判断できるため、評価単位を分けて考えます。

1-3. 1画地の判定と面積の算出方法

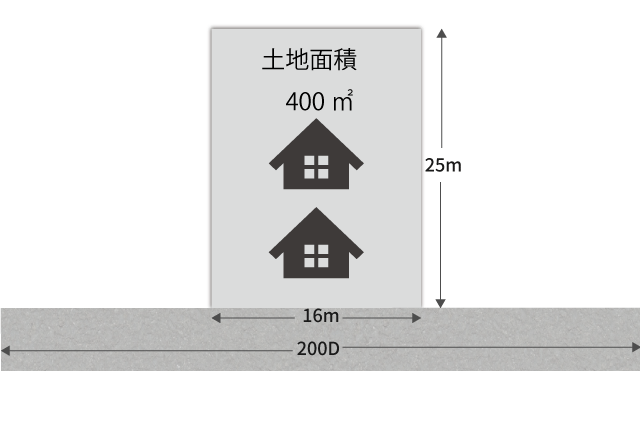

一筆の土地に貸家が複数棟あるため評価単位を分ける場合における1画地の宅地は、以下のような考え方で棟ごとの敷地部分を求めます。

- 塀や通路などで、建物ごとの敷地が物理的に区分されている部分は、その区分されている部分ごとに建物の敷地部分とします。

- 複数棟の建物に一体で利用されている部分は、建物ごとの建築面積を基準にして按分計算して、建物の敷地部分を求めます。

- 複数棟の建物の共用施設として利用されている部分は、既に判明している建物の敷地部分の面積を基に按分して、各建物の敷地面積に加算します。

2. 評価算式

本設例のように2棟の賃貸アパート(満室を想定しています)が建っている場合によくある誤りの計算例で、仮にこの宅地を一体として評価すると、下記のような評価額となります。

(誤りの計算例)

200千円×400㎡×(1-60%×30%)=65,600千円

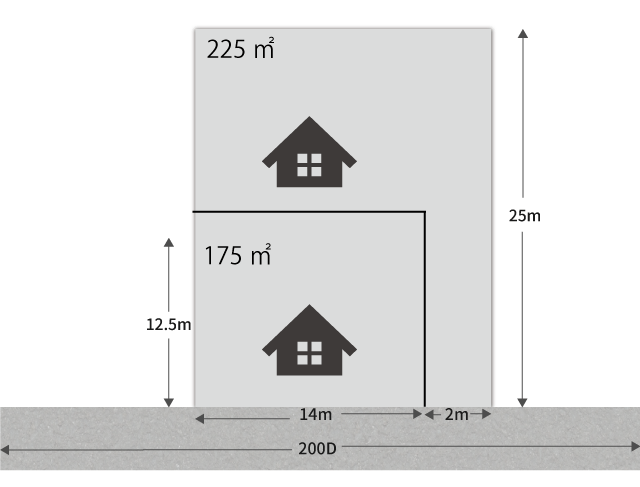

しかしながら、正しい評価方法は下記のような評価額となります。(1画地ごとの地積は、前面部分が175㎡、後ろの部分が225㎡として計算しています。それ以外の計算条件は以下の図のとおりです。)

(A) 前面部分

200千円×1.00(*1)×175㎡×(1-60%×30%)=28,700,000円

(*1)奥行12.5mに対する奥行価格補正率

(B) 後ろの部分

200千円×0.99(*1)×0.76(*2)×225㎡×(1-60%×30%)=27,763,560円

(*1)奥行25mに対する奥行価格補正率

(*2)不整形地補正率:0.76

①不整形地補正率表の補正率:0.85×間口狭小補正率:0.90=0.765

②奥行長大補正率:0.90×間口狭小補正率:0.90=0.81

① < ② ∴ 0.765⇒0.76(小数点2位未満切捨)

(補正率算定上の前提条件)

・間口:2m

・奥行距離:25m

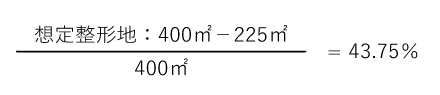

・かげ地割合

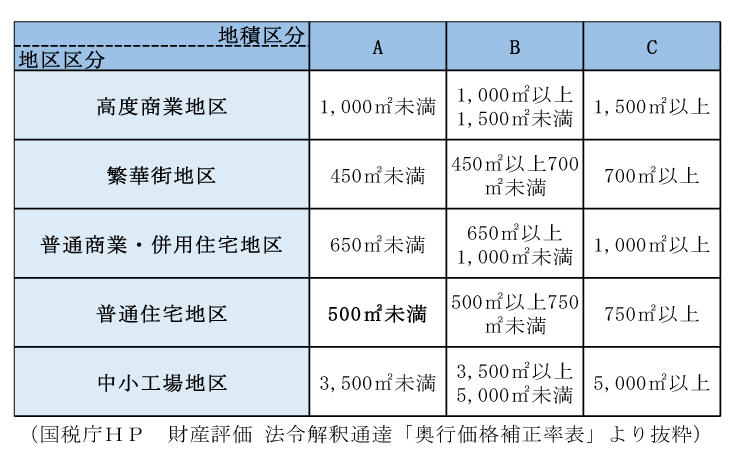

・地積区分

225㎡<500㎡ ∴ A(以下の地積区分表より)

∴ (A)+(B)=56,463,560円 < 65,600千円(一体評価した場合)

このように、2棟の賃貸アパートを別々に評価することで、画地補正の調整が入り、トータルの相続税評価額を減額することが可能となります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。