正面路線価に2つの路線価が設定されている場合の土地の評価方法について解説をしています。実際の評価の場面ではよく出てくるケースなので要チェックです。

~目次~

1.相続した土地の評価額の計算方法

相続が発生した場合は相続税の申告と納付が必要になります。現金や預貯金を相続した場合、金額をそのまま相続財産として計上することが出来ますが、土地の場合は金銭価値に換算して計上しなくてはなりません。ここで問題になってくるのは「土地はどのように価値を計算するのか」ということです。

土地を評価する方法としては「路線価方式」と「倍率方式」の2つがあります。

(1)路線価方式

まず1つめの路線価方式ですが、これは国税庁が毎年7月初旬に公表する「相続税路線価」という数字を元に計算します。相続税路線価は相続税や贈与税を計算する際の基準となり、主な市街地の道路に面する宅地の1㎡あたりの評価額が定められています。相続する土地の面積とこの路線価を掛け合わせれば、その土地の評価額が出るわけです。

ただし路線価はその路線に接する土地に一律適用するものなので、土地の形や地理的条件などは反映されていません。こういった土地の個性を評価額に反映させるために「補正」を行うこともあります。

注意が必要なのは相続税路線価は土地が実際に取引される際の価値とは異なるということです。相続税路線価は概ね通常価格の7割から8割程度に収まるように決められます。

(2)倍率方式

路線価は前述のように「主な市街地の道路」にしか設定されておらず、全国どこの地点でも路線価方式で評価が出来るわけではありません。路線価のない地点は固定資産税評価額を用いて土地を評価することになります。

路線価は市場価格の7割から8割を目標に決められますが、固定資産税評価額は市場価格の6割から7割程度を目標に決められます。そのため、固定資産税評価額をそのまま相続税計算の際の評価額としてしまうと不公平が生じます。

そこで登場するのが国税庁が定める「倍率」です。地域ごとに「1.1」などのように倍率が定められているので、この数字を固定資産税評価額に乗じて土地の評価額を出します。

2.2つ以上の路線価が付されている場合の評価額の計算方法

路線価方式が適用される地域において相続する土地の路線価を調べようと相続税路線価を見てみると、たまに正面路線に2つ以上の路線価がつけられているところがあります。このような場合は評価額をどう計算すれば良いのでしょうか。

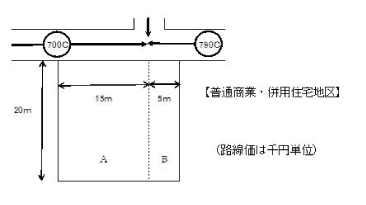

(引用:国税庁 質疑応答事例 正面路線に2以上の路線価が付されている場合の宅地の評価)

(1)まずは距離ごとに加重平均した正面路線価を出す

上記の図のような一辺が20mの正方形状の土地があったとします。正面路線価は1㎡あたり70万円と79万円の2つが記載されていますが、70万円が適用される部分と79万円が適用される部分の境目が明確になっています。

この場合境目の延長線で土地を区分けすると、正面路線に面している20mのうち路線価70万円に面する長さ、路線価79万に面する長さが算出されるはずです。上記の図では70万円が15m、79万円が5mとなります。

その上でそれぞれの路線価に接する距離により加重平均を行います。つまり70万円×15mと79万円×5mを15m+5m(20m)の合計で割るということです。結果72万2,500円という数字がこの土地の評価に必要な正面路線価、ということになります。

(2)宅地の評価額を決める

例え2つ以上の路線価がつけられている路線であっても、加重平均した路線価が出てしまえば宅地の評価額を出すのは簡単です。路線価は1㎡あたりの価格なので、20m×20m=400㎡に掛け合わせればいいわけです。

しかしこの土地は一辺のみを道路に接しています。一辺しか道路に接していない土地はどうしても評価が低くなってしまいます。路線からの距離が近いところ(奥行が浅いところ)は価値が高くなりますが、距離が遠いところ(奥行が深いところ)は価値が低くなります。そのため一辺のみを道路に接している土地には「奥行価格補正率」という数字を乗じる必要があります。

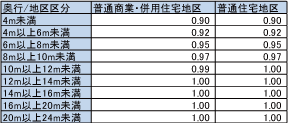

上の図は奥行価格補正率のうち、普通商業・併用住宅地区と普通住宅地区の奥行4m未満から24m未満までを抜粋した表になります。今回例に取り上げた土地は普通商業・併用住宅地区で奥行が20mなので奥行補正率は1.0になります。

つまり最終的な土地評価額は72万2,500円×1.0×400㎡=289,000,000円ということになります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。