土地の相続税評価をおこなう際、圧縮記帳がなされていたら、どのように取り扱ったらよいのか、概要を説明していきます。圧縮記帳に関する定義や仕訳事例も含めて紹介していますので、日々の実務の参考として、お役立てください。

1.圧縮記帳とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!圧縮記帳とは、交付された国庫補助金や補償金などを活用して、土地等の資産を取得した場合に適用できる会計帳簿への記帳方式です。簡単に言えば、実際の土地の取得価額から、受け取った補助金等を控除した後の金額を、帳簿上の資産価額とすることができます。圧縮記帳をおこなうメリットのひとつとして、支払うべき税額の一部を将来に繰り延べることができる点が挙げられます。

なお、税法上、土地等の取得価額から控除(圧縮)できる金額は、一定の限度額が設けられているため、詳細に確認しておくことが必要です。例えば、「交換」や「買換え」、「収用」など、それぞれの場合によって圧縮限度額を求めるための算式が異なり、具体的には国税庁の下記ホームページで確認することもできます(以下のURLを参照)。

国税庁 タックスアンサー No.5600 土地建物の交換をしたときの特例

国税庁 タックスアンサー No.5651 特定資産を買換えた場合の圧縮記帳

国税庁 タックスアンサー No.5650 収用等があったときの課税の特例

◆仕訳例◆

圧縮記帳に関する理解を深めるため、以下、簡単な仕訳例を紹介しておきます。

○設定事例:交付された補助金を使って、土地を6千万円で購入。圧縮限度額は4千万円とする。

○直接減額方式による決算時の仕訳

(借方)土地圧縮損 4千万円 /(貸方)土地 4千万円

○間接減額方式(積立金方式)による決算時の仕訳

(借方)繰越利益剰余金 4千万円 /(貸方)圧縮積立金 4千万円

2.圧縮記帳されている土地の相続税評価

土地に関して、直接減額方式による圧縮記帳をおこなっている場合、相続税評価をする際には、帳簿価額をそのまま税務会計上の簿価として採用することができます。

一方、間接減額方式(積立金方式)による圧縮記帳をおこなっている場合には、税務上の簿価を算定するために、土地の帳簿価額から圧縮積立金を控除しなければなりません。この場合には、決算書のみを見ても判断がつかない場合がありますので、法人税申告書の第5表で確認をする必要があります。

適切に相続税評価をおこなうためには、まず、対象となる土地の圧縮記帳が、どの方式によっておこなわれているかを確実に見極めることから始める必要があります。

3.評価明細書第5表への記載事例

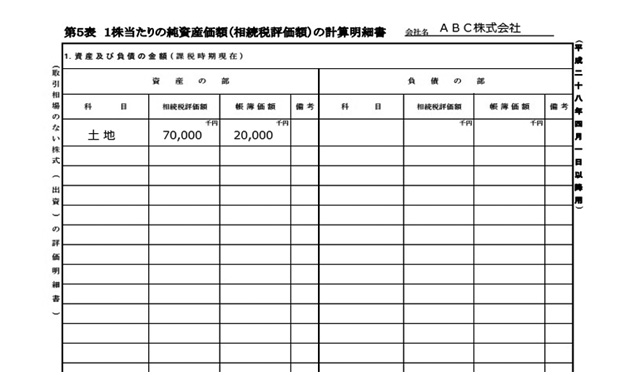

様式「第5表 1株当たりの純資産価額(相続税評価額)の計算明細書」には、「相続税評価額」と「帳簿価額」を記載する欄が設けられています。

まず、資産の部にある科目欄に「土地」と記載し、隣の「相続税評価額」欄には、基本的に時価を記載します。

さらに、その隣の「帳簿価額」欄には、税務会計上の簿価を記入しなければなりません。前章の内容にしたがって、正しい簿価を算定・記入しましょう。

なお、3年以内に新規取得した土地があれば、他の土地とは別個に記載しなければなりません。国税庁が公表している「記載方法」の中で、その際の使用科目名は、「課税時期前3年以内に取得した土地等」とするよう推奨されています。

<画像1>「第5表 1株当たりの純資産価額(相続税評価額)の計算明細書」の一部

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。