複数の敷地の所有者が共同でその土地にビルを建てている場合、相続税の評価は、全体を1画地として評価した価額に対して按分を行います。その按分方法は、全体における相続部分の土地の価格比、あるいは面積比のどちらを利用しても構いません。共同ビルの敷地の相続税評価の考え方と計算方法について解説します。

1.共同ビルの敷地の相続税評価

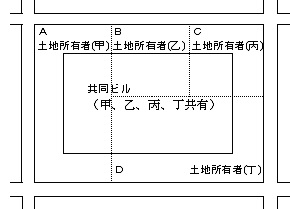

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!宅地の評価は、基本的に利用単位ごとに行います。これは、その宅地が一筆の共同名義であるのか、分筆されているのかは問いません。そのため、共同ビルが建っている敷地の評価額を計算する場合には、その敷地全体を1画地として相続税の評価を行った上で。所有部分に関して評価額を算定することとなります。

画像引用元:国税庁 質疑応答事例 宅地の評価単位-共同ビルの敷地

敷地部分を共同名義ではなく複数の所有者が分筆している状態で、そのうちの1筆に相続が発生した場合には、全体からの按分によってその相続税評価額を求めます。まずその敷地全体(A+B+C+D)を1画地として路線価額評価を行い、次に按分によって1筆ごとの(A、B、C、D)個別の評価額を計算します。

このとき、按分率は各土地の評価額の割合によって計算する、あるいは全体の土地の面積に対する割合で計算する方法があり、どちらを選択してもよいこととなっています。単純に相続発生の所有部分に関して評価を行えばよいわけではありませんので、注意してください。

1-1.各土地の価格比による按分方式

相続発生部分の評価額が、各土地の合計評価額においてどのくらいの割合を占めるかによって按分を行う方法です。

相続発生部分について財産評価基本通達に基づき計算した評価額と、土地ごとに計算した財産評価基本通達の合計額を用いて、所有部分の土地の価額比を求めます。土地の価額比の計算式は以下となります。

土地の価額比=該当土地の相続税評価÷土地ごとに計算した相続税評価額の合計額

こうして求められた価額比に、1画地としての財産評価基本通達における相続税評価額を掛け合わせます。

個別評価額=1画地全体の評価額×該当部分の価額比

価格比による按分方式では、所有部分に面する道路の正面路線価額や、道路からの奥行きや間口の大きさなどが評価額に反映されます。主たる道路に面していない土地の所有者の場合、価格比による按分方式の方が相続税評価においては有利です。

1-2.各土地の地積比による按分方式

各土地の面積に応じて、1画地の評価額の按分を行う方法です。複雑な計算を必要とせず、評価額を算出できるというメリットがあります。

この地積比により按分を行う場合、所有している敷地が道路に面しているか、もしくはその奥行きや間口などは評価額に影響しません。1画地の中でも、相続発生部分が路線価額の高い道路に面している土地の場合には、価格比による按分方式よりも有利となります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。