取引相場のない自社株式の相続税評価を行う場合、原則として会社の総資産価額、従業員数、年間取引金額によって会社規模を3つに区分した上で、規定の方式によって計算します。このとき、基本的には直前期末の数字が用いられますが、純資産価額方式で評価を行う場合には、条件を満たす場合には直後期末も選択が可能です。

1.類似業種比準価額は直前期末のみ

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!1-1.取引相場のない株式の相続税評価方法は会社規模による

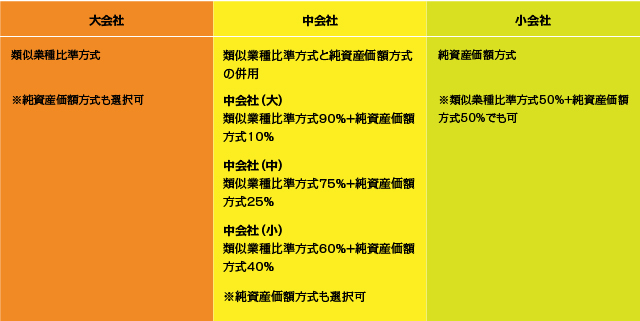

取引相場のない株式の相続税評価を行う場合、会社規模によって評価方式が異なります。通常原則的評価方式として以下の方法で計算すると規定されています。

特例として、同族以外の株主が取得した場合は配当還元方式での評価となります。また、比準要素数1の会社など、特定の評価会社に該当する場合にも別途規定がありますので注意が必要です。

類似業種比準価額で評価する場合、以下の計算式で1株の株価を求めた上で、取得株数の価額を計算します。

類似業種株価×{(自社配当/類似業種配当+自社利益/類似業種利益+自社純資産/類似業種純資産)/3}×斟酌率

1-2. 類似業種比準価額が直前期末に限定される理由

相続税法22条によると、財産の評価は原則として取得時の時価によるものとされています。

類似業種比準価額を算定する場合に用いられる比準数値については、財産評価基本通達183で標本会社の直前期末のものが採用されています。したがって、類似業種比準価額方式によって株価の相続税評価を行う場合には、直前期末の数字を用いなければなりません。仮決算を行っていた場合でも、直前期末で算定を行います。

この理由は2つあります。1つ目は、比準3要素(配当、利益、純資産)をできるだけ同一基準とすることが目的です。

仮に直後期末で評価を行ってしまうと、事業年度のずれにより価額が正しく比準できなくなる可能性があります。事業年度により、社会的要因などで著しく標本会社の比準数値が変動することもあるからです。したがって同一事業年度とするためには、直前期末での算定が適正とされます。

2つ目は、課税時期より後に発生する影響を受けないようにするためです。課税時期後の変動は取得時時価の原則にあてはまりません。

2.純資産価額方式は直後期末も選択可能

純資産価額方式で株式の相続税評価を行う場合には、課税時期での時価が原則とされています。しかし、直前期末から課税時期までの資産や負債の変動が少なく、評価額に影響が少ないと判断される場合は例外です。この場合には、直前期末の数値を用いて算定することも認められています。

したがって、課税時期が事業期末に近い場合で、課税時期から事業期末までの資産や負債の変動が少ない場合に限り、同じ根拠で直後期末の数値による算定も選択可能という判断です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。