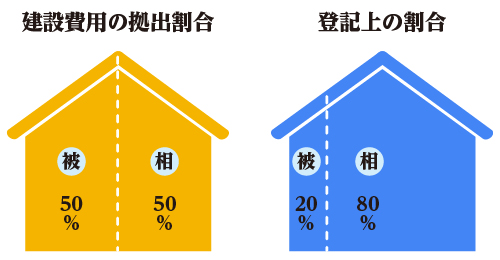

例えば、ある建物で被相続人50%、相続人50%で建設費用と負担して建築したものの登記割合については、被相続人20%、相続人80%でされていたとします。

こういった場合、相続財産として計上する建物は、何%として評価すれば良いのでしょうか。

結論から申し上げると、登記割合通りの被相続人20%、相続人80%で相続税評価を行います。実際の拠出割合と異なる部分については、その時点における贈与という扱いになります。

なお、贈与の時効期間を経過している場合には特に問題となりません。

ただ、相続税申告を行おうとしている時期において、まだ贈与の時効期間を過ぎていないような場合には対応に注意が必要です。贈与税の期限後申告を行うと、多額のペナルティが発生してしまうような場合には次のような方針で行うことも検討の余地があります。

被相続人から相続人に対して、資金を貸し付けて、そのように登記持分を調整したと。

その場合、貸付金の部分については相続財産として計上する必要があります。

なお、名義預金のように、建物を名義建物として計上することはできません。

登記は、民法上所有権を第三者に対抗できる絶対的なものという考えがあるからです。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。