建築基準法第42条2項によるいわゆる「2項道路」に該当した場合、セットバックが必要になる可能性があります。セットバックが必要な土地の相続税評価は、セットバックを考慮した減価が可能です。ここではセットバックの考え方とセットバックが必要な土地の具体的な相続税評価方法をご説明します。

~目次~

1.セットバックとは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!建築基準法第42条2項では、「建築基準法が施工された際、現に建築物が立ち並んでいる幅員4m未満の道で、特定行政庁の指定したものは、その中心線からの水平距離2mの線をその道路の境界線とみなす。」と規定されています。

建築基準法では幅員4m以上のものを道路と規定していますが、特定行政庁により指定された場合、幅員4m未満でも道路とみなすという規定です。これがいわゆる「2項道路」で、2項道路に指定されるとセットバックが必要になります。

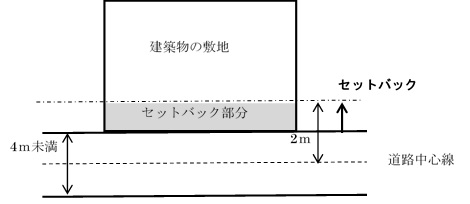

2項道路では、原則その道路の中心線から左右に2mまでが道路とみなされます。つまり、2項道路に接している土地に建物を建てる場合、その道路の中心線から2mまでの範囲には建築物や塀などを建てることはできません。これをセットバックといいます。

幅員が2m未満の2項道路では、防災面で安全性を確保することができないため、中心線から左右に2m取ることで4mの幅員を確保するという主旨になります。

1-1.原則的なセットバックの考え方

原則的なセットバックの考え方では、2項道路の中心線から2m後退した線が道路の境界線とされています。

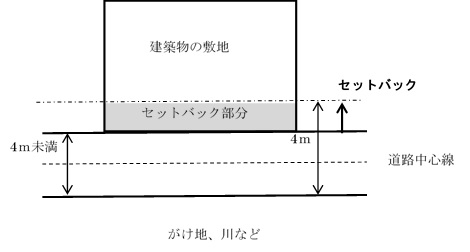

1-2.対面が、がけ地、川、線路敷地等の場合

建築物の敷地の反対側が、がけ地や川、線路敷地の場合、建築物の敷地の反対側の道路境界線から4m後退した線が道路境界線とみなされます。

2.セットバックが必要な土地の相続税評価方法

2-1.私道の用に供されている宅地の評価

セットバックの対象となる敷地が私道として使われている場合、その私道が特定の者の通行用の場合、自用地評価額の30%の評価となります。その私道が不特定多数の通行に使われている場合は、評価額はゼロとなります。

2-2.セットバックを必要とする宅地の評価

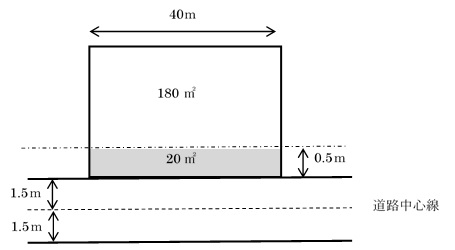

セットバック部分の宅地は自用地評価額の30%の評価額になりますが、具体的には自用地評価額を70%減価することで、以下のように評価額を算出します。

評価額=利用制限がない場合の評価額-セットバックの対象となる部分に対応する宅地の評価額×70/100

セットバックを必要とする宅地の評価

自用地評価額:5,000万円

地積:200㎡

セットバック部分:20㎡

減価する金額:5,000万円×20㎡/200㎡×70/100=350万円

評価額:5,000万円-350万円=4,650万円

その道路が2項道路に指定されているかどうかは、市役所等の建築指導課で確認できます。2項道路に指定されている道路であっても、すでにセットバック済みの場合の減額はゼロになります。ただし、建物の敷地として使っていない場合でも、駐車場の一部として使っていたり、自転車や植木鉢を置いているような場合は、セットバック済みとはみなされず、自用地評価額の30%の評価額となります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。