亡くなった人が会社の役職者や会社創業時のメンバーなどであった場合、報酬や給与の一部として、会社からストックオプションを付与されていることがあります。ここでは、相続時のストックオプションの評価方法とその計算方法についてご説明します。

~目次~

1.ストックオプションの相続税評価の計算方法

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!1-1.ストックオプションとは

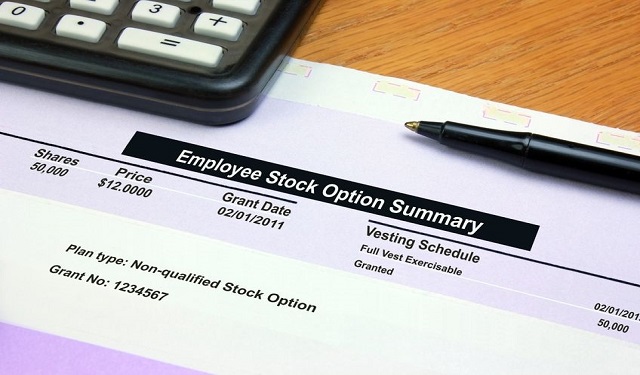

ストックオプションとは、会社の役員や従業員が、一定の期間(権利行使期間)内に、あらかじめ決められた価格(権利行使価額)で、会社から一定数量の自社株を購入できる権利のことです。ストックオプションを付与された役員や従業員は、会社の株価が上がれば、売却時の株価と権利行使価額との差額分を差益としてもらうことができます。

つまり、ストックオプションを付与された役員や従業員にとって、企業の業績が上がり株価が上がれば、企業だけでなく、自分ももうかることになります。そのため、ストックオプションは、役員や従業員の忠誠心や士気を上げ、企業の業績を上げるための報酬制度として利用されることが多い手段です。

1-2.評価方法が決められているストックオプション

国税庁の「財産評価基本通達」(168(8)、193-2)により、以下の①~③すべてに該当するストックオプションについては、相続時の評価方法が規定されています。

① 無償で付与されたもの(『会社法』第2条第21号の規定による)

② 対象の株式が上場株式、あるいは気配相場等のある株式(登録銘柄及び店頭管理銘柄、公開途上にある株式など)

③ 課税時期(相続開始時)に権利行使期間内にあるもの

上記に当てはまらないストックオプションについては明確な評価規定はありません。しかし、評価規定が明示されていなくても、財産的価値があると認められる場合は、何らかの合理的な方法で評価し相続財産として申告する必要があります。その際は個別の評価や対応が必要になるため注意しましょう。

1-3.ストックオプション評価の計算方法

前述の国税庁の「財産評価基本通達」によると、ストックオプションの評価額の計算方法は以下のとおりです。

ストックオプションの価額=(課税時期における株式の価額(*)-権利行使価額)×取得できる株式数

(*)「課税時期における株式の価額」の評価方法

課税時期における株式の価額は、以下の①~④までの価額のうちもっとも低い価額によって算定します。

① 課税時期(相続開始日)の終値

② 課税時期が属する月の終値の月平均額

③ 課税時期が属する月の前月の終値の月平均額

④ 課税時期が属する月の前々月の終値の月平均額

なお、課税時期における株式の価額の評価方法は、上場株式の評価方法と同じ方法です。万が一、「課税時期における株式の価額-権利行使価額」がマイナスになった場合、ストックオプションの評価額はゼロとなります。

1-4.ストックオプションは相続できないことがある

ストックオプションの契約内容によっては、ストックオプションの相続を認めていなかったり、相続に制限がついていたりする場合があります。相続の条件や相続人の権利行使時の条件については、ストックオプションの契約書に細かく規定されていますので、まずは契約書を確認してください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。