土地の相続税評価を行う際に、その評価単位の判定は非常に重要です。

評価単位を誤ると評価額が大きく異なり、税務調査等で指摘されると多額のペナルティを背負ってしまうリスクがあるからです。

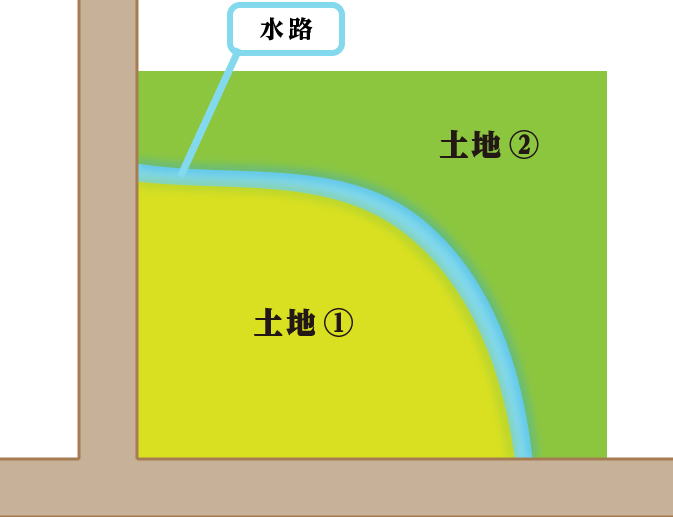

原則として、土地の評価単位は物理的に一体利用できないような場合、例えば道路や水路等で分断されているような場合には利用単位は別となります。下記図で言うと、土地1と土地2は原則としては別評価単位となります。

1.実態として一体利用されている場合には例外的に一体評価の可能性も!?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!水路等で土地が分断されていても、実態として一体利用されているような場合には例外的に一体評価がされるという採決事例(東京国税不服審判所(平成28年第69号))があります。

当該採決では、➀水路が埋め立てられている、➁一体の畑として工作されていたという2つの実態から1つの評価単位と判断しています。

つまり、ここでは、赤道や青道のように土地の払下げの有無等は問われていないこととなります。

2.実務上は現地調査が必須

おそらくこういったケースでは、公図等の図面だけを見るだけでは判断が難しいでしょう。

現地に赴き、相続開始時点(課税時期時点)の土地の現況がどのようになっているかというのを必ず確認する必要がでてきます。

公図上では“水路”となっているが、実際に現地に行ってみたら、水路は跡形もなく土地が分断されているどころか1つの土地として一体利用されているといった場合も少なくないと思います。

3.まとめ

地方の倍率地域などは、評価単位が異なったところで相続税評価にはあまり影響を及ぼしませんが、都市圏で路線価地域の場合等では、この評価単位の判定が広大地の判定に関わってくる可能性があります。そのような場合には、この評価単位の判定を誤ると大変なことになります。

土地の評価を行う際には、原則論だけではなく必ず例外も考える必要があるということに注意が必要です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。