「車は相続税がかかる?かからない?」

「自動車の相続税はいくら?」

この記事をご覧のみなさんは、このようにお悩みではないでしょうか。

結論から言うと、相続で取得した被相続人の車(自動車)は、相続税の課税対象になります。

車は一般動産として評価するため、原則として、相続開始時点で売却したと仮定した場合の、「中古車販売業者の買取価格(時価)」が評価額となります。

なお、相続した車のローン残債がある場合は、相続税の計算においてマイナスの財産として計上した上で債務控除できます。

この記事では、車の相続税評価額の計算方法(評価方法)や注意点、相続手続きの流れについて、相続税専門の税理士が解説します。

~目次~

1.車は一般動産として相続税の課税対象になる

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!被相続人が所有していた車(自動車)は、不動産や銀行の預貯金と同様に、相続税の課税対象となる相続財産です。

相続税を計算するためには、国税庁「財産評価基本通達」に従って相続財産ごとに個別に評価額を計算し、その後評価額を合算して遺産総額を計算します。

しかし、財産評価基本通達において、車に特化した評価方法は定められていません。

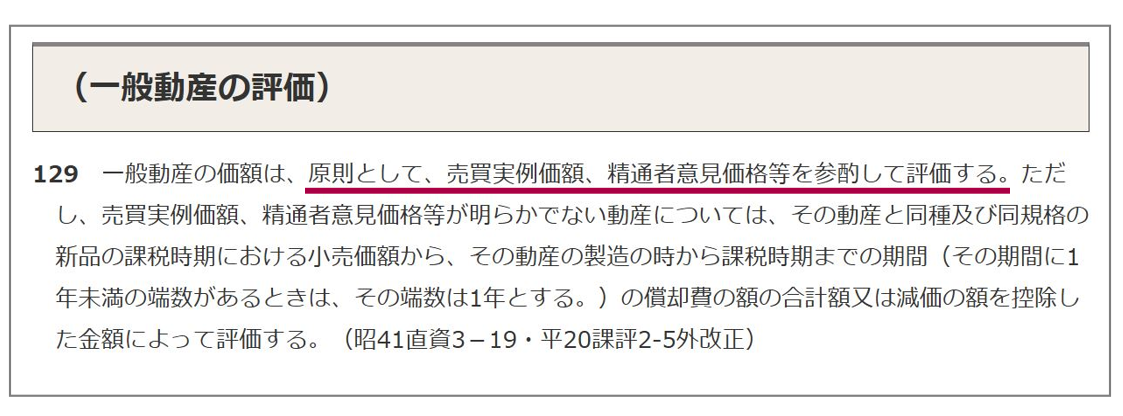

そのため、被相続人の車は「一般動産」として、相続税評価額を計算することとなります(財産評価基本通達129)。

一般動産とは、建物や土地などの不動産を除いた全ての財産のことで、1つの価値が5万円を超えるものは、原則として1個(1組)ごとに評価します。

ただし、たな卸商品・牛馬等・書画骨とう品・船舶などについては、財産評価基本通達132~136で定められた評価方法にて、相続税評価額を計算することとなります。

\\CHECK//

車の相続税評価額はもちろん、車を含む遺産に対する相続税額、相続税を軽減する遺産分割アドバイスなどをさせていただきます。

すでに相続が発生しているお客様でしたら、初回面談が無料となりますので、まずはお気軽にご相談ください。

2.車の相続税評価額の計算方法(一般動産の評価方法)は3種類ある

車の相続税評価額の計算方法は、主に3種類に分類されます(財産評価基本通達129)。

| ①売買実例価額 | 中古車買取業者の買取価格の相場 |

|---|---|

| ②精通者意見価格 | 中古車買取業者やディーラーによる査定価格や鑑定価格 |

| ③減価償却による評価 | 新品の状態の価値から減価償却を差引いた金額 |

一般的な自動車の相続税評価額は、原則として「①売買実例価額」を用いることとなります。

つまり、被相続人が所有していた車は、新車としての価格ではなく、相続開始時点で売却したと仮定した場合の買取価格が評価額となります。

ただし、流通が少ない高級車やプレミア付の車である場合は、「②精通者意見価格」を相続税評価額とすることとなります。

①②で評価するのが難しい場合のみ、例外的に「③減価償却による評価」によります。

2-1.売買実例価額(原則)

車の売買実例価額とは、中古車買取業者の買取価格(所有者から買取る価格)の相場のことです。

具体的には、自動車検査証(車検証)などに記載されている以下の情報を元に、中古車販売業者の買取価格相場をインターネットで検索します。

- 年式

- メーカー

- 車種やグレード

- 車体の色

- 走行距離

車の売買実例価格を調べる時に見つけやすいのは、オークションの落札結果や中古車として流通している価格です。

しかし、流通価格には販売者の利益が乗じられているのが一般的ですので、正確な時価(買取価格)とはいえません。

実務上においては、より実際の価値に近い、年式や走行距離の近い同等車種の中古車の「買取価格」を参考にするのが通例です。

2-2.精通者意見価格

車の精通者意見価格とは、中古車買取業者やディーラーによる査定価格や鑑定価格のことです。

具体的には、以下のようなケースに該当する場合に、専門家による査定価格や鑑定価格が相続税評価額となります。

- 流通が少ない高級車

- プレミア付の希少車

- キズ・ヘコミなど個別な特徴がある車

車の売却を検討している場合は、買取業者の見積もりをそのまま相続税評価額として使用することもできます。

ただし、専門家(精通者)が出した見積もりであることが前提であるため、親族や知り合いに安価で売却した場合の売却代金を採用することはできません。

2-3.減価償却による評価

同様の車が市場で流通していない場合など、売買実例価格を基準とすることが難しい場合には、減価償却による評価も可能です。

具体的には、新品の価格を用いて、被相続人死亡時までの間について償却相当額を算出し、その金額を控除して算出します。

償却相当額は、国税庁の耐用年数省令の規定に基づき、残価率表による定率法にて計算します。

\\POINT//

特別な事情がない限りは、売買実例価額や精通者意見価格を評価額とした方が良いでしょう。

3.車の相続税評価額の計算前に「所有者」の確認を

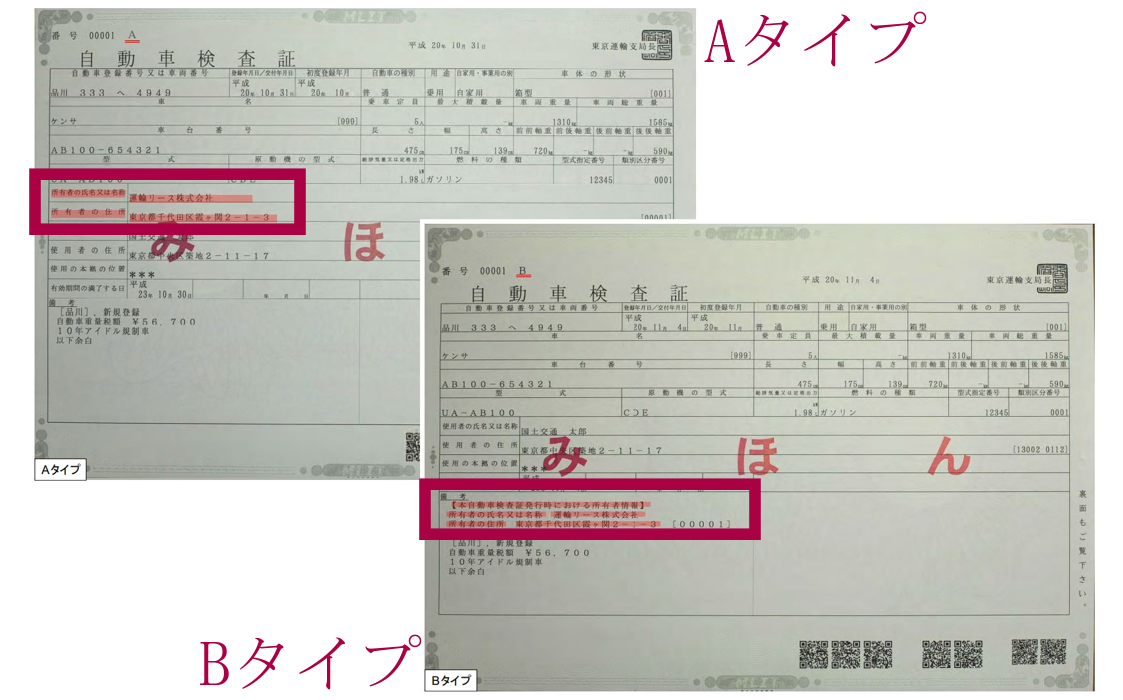

車の相続税評価額を計算する前に、必ず自動車検査証(車検証)を確認して、「誰が所有者なのか」を確認しましょう。

この理由は、所有者欄に誰の名前が記載されているのかで、車のローンの残債の有無の確認方法が変わるためです。

ローンの残債があった場合は、相続税の計算において債務控除ができますので、マイナスの財産として計上することになります(詳細は後述します)。

自動車検査証はAタイプとBタイプがありますが、以下の赤字部分にそれぞれの所有者欄がありますので参考にしてください。

出典:国土交通省「自動車検査証(車検証見本)」を加工して作成

なお、令和5年1月以降、自動車検査証は電子化されています。詳細は国土交通省「電子車検証特設サイト」をご覧ください。

3-1.所有者欄に「被相続人の名前」が記載

自動車検査証の所有者欄に「被相続人の名前」が記載されている場合、その車の購入方法は以下のいずれかであることが考えられます。

- 現金一括で購入

- 銀行ローンで購入

- 販売店のカーローンで購入(完済した)

仮に銀行ローンの残債がある場合は、マイナスの財産(債務)として計上することになります。

そのため、被相続人名義の銀行口座の通帳などを確認して、定期的な引き落としがあるか否かを確認します。

必要であれば、銀行にローン契約の有無の問い合わせをしましょう。

3-2.所有者欄に「信販会社名」や「ディーラー名」が記載

自動車検査証の所有者欄に「信販会社名」や「ディーラー名」が記載されている場合、被相続人が販売店などのカーローンを利用していて、さらにローン残債があることを示しています。

ローンを完済するまでは車の所有権を解除できませんので、車の名義を相続人に変更することもできません。

このケースの場合、販売店や信販会社に相続が発生した旨を伝えて契約書などを確認し、ローン残債がいくらあるのかをチェックした上で、以下のいずれかの返済方法を選択する必要があります。

②ローンの返済を引き継ぐ

③車をローン会社に引渡して返済する

実務においては、「①一括返済する」を選択される方が多いです。

「②返済を引き継ぐ」を選択した場合、相続人がローンの審査を受ける必要があります。

「③車をローン会社に引渡して返済する」を選択した場合、換価処分をして返済に充当してもなお残債がある場合は、相続人に請求が行われることになります。

4.車の相続税はいくらかかる?

相続税の計算は非常に複雑で、「車を相続したから相続税は○万円」とは計算できません。

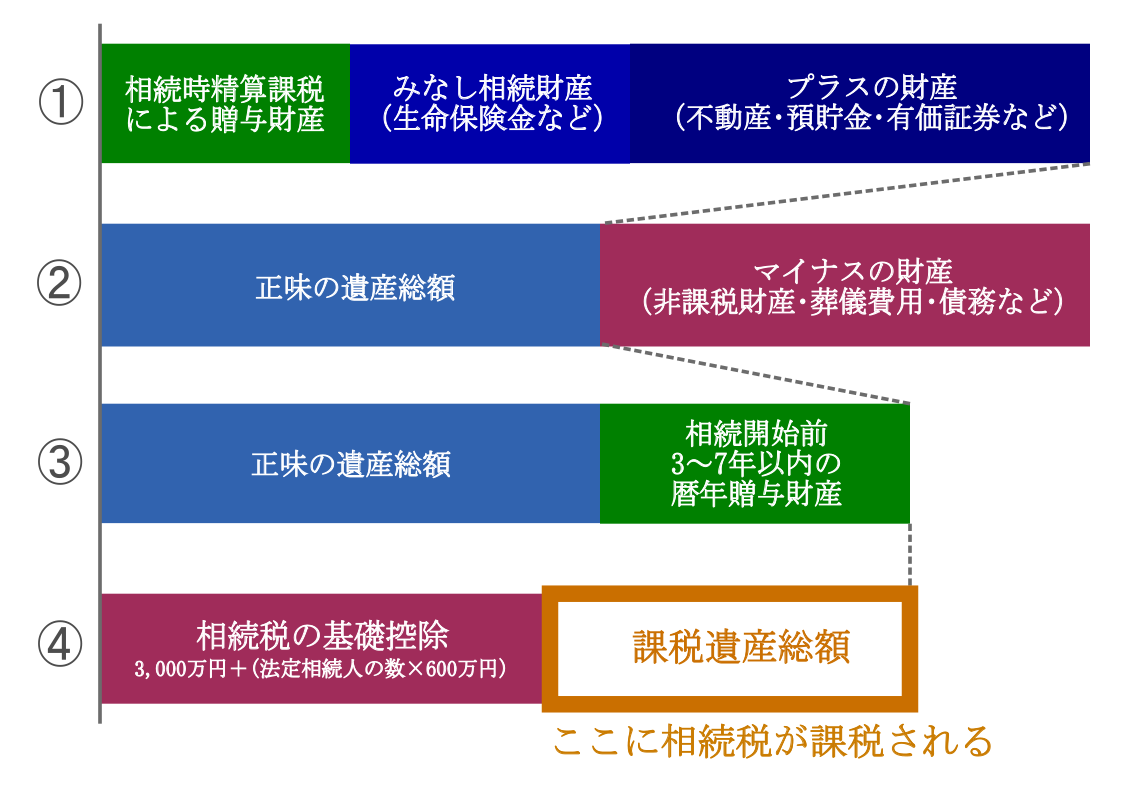

相続税の対象となるのは、プラスの財産(車・不動産・預貯金・株式など)からマイナスの財産(ローン残債・未払金・葬儀費用など)を差し引き、さらに一定の範囲の生前贈与財産を持ち戻して計算した「課税遺産総額」です。

この課税遺産総額が相続税の基礎控除を超えている場合のみ、相続税が課税されます。

ローン残債の有無に関わらず、被相続人の車は相続税評価額を計算した上で、被相続人のプラス財産として計上することとなります。

仮にローン残債がある場合は、被相続人のマイナスの財産として計上して、債務控除をする必要があります。

詳しくは、「相続税の対象になる財産・ならない財産!課税対象額の計算方法も解説【図解】」をご覧ください。

4-1.ローン残債は債務控除できる

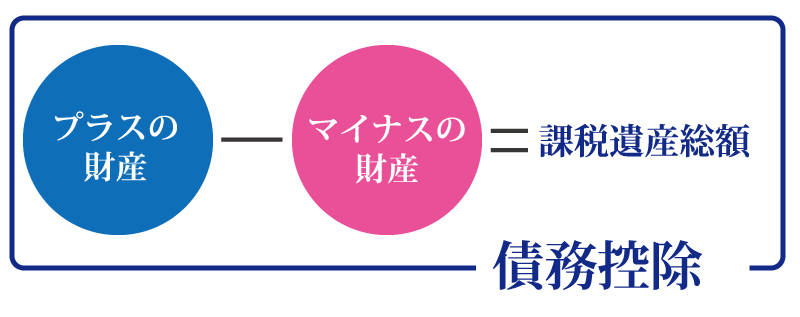

債務控除とは、相続税の計算時に、プラスの財産からマイナスの財産を差し引くことを指します。

債務控除をした結果、課税遺産総額が基礎控除以下になれば、相続税はかからず申告も不要です。

マイナスの財産の債務控除は、相続税申告において見落としやすいので、十分な確認が必要です。

必ず相続税に強い税理士に相談して、正確な課税遺産総額を計算してもらいましょう。

詳しくは「【相続税の債務控除とは】控除対象になる10個の債務や条件を解説」をご覧ください。

4-2.車の相続税申告に不安があれば税理士に相談を

相続税は他の税目よりも計算方法が複雑で、記載すべき申告書の数も多く、添付書類も多いです。

車を含む相続税申告や相続税の計算方法に不安がある方は、必ず専門家である税理士に相談されることをおすすめします。

税理士法人チェスターは、年間3,000件超えの相続税申告実績を誇る、相続税専門の税理士法人です。

車の相続税評価額の計算はもちろん、債務控除や税額控除などを適用した正確な相続税額を算定させていただきます。

すでに相続が発生しているお客様でしたら、初回面談が無料となりますので、まずはお気軽にご相談ください。

5.車の相続手続きの流れと必要書類 【完全ガイド】

自動車の所有者を確認して、相続税評価額を計算したら、後は必要な相続手続きを行うこととなります。

以下は、車の相続手続きの流れですが、期限が定められている手続きもあるので注意が必要です。

相続で取得した車の名義変更を行わないと、売却も廃車手続きもできません。

自動車保険も適用されませんので、新所有者が決まれば速やかに車の相続手続きを行いましょう。

詳しくは、「車の所有者が死亡したら?名義変更方法と必要書類を税理士が解説」でも解説しております。

5-1.遺産分割協議を行う

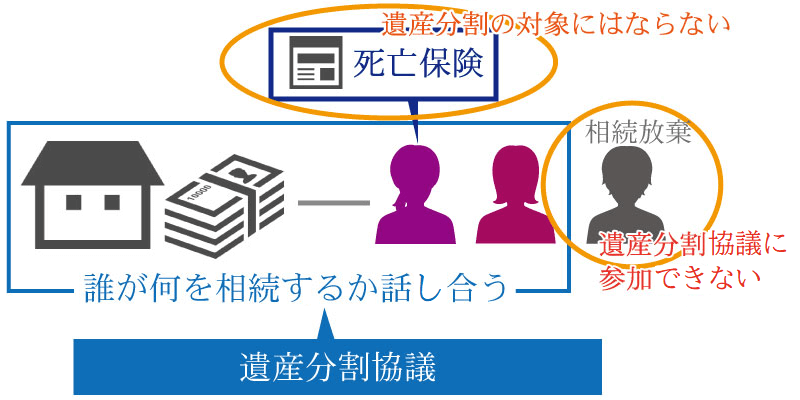

遺産分割協議とは、法定相続人が2人以上いる場合に、車を含むすべての遺産について、誰が・何を・どれだけ・どのように取得するのかを決める話し合いのことです。

遺産分割協議は法定相続人全員が参加・合意することで、はじめて成立します。

遺言書がある場合は、原則として、遺言書の指定通りに遺産分割がなされますので、遺産分割協議をする必要はありません。

詳しくは、「遺産分割の進め方を解説。書面に残すときに気を付ける点を把握しよう」をご覧ください。

5-2.遺産分割協議書を作成

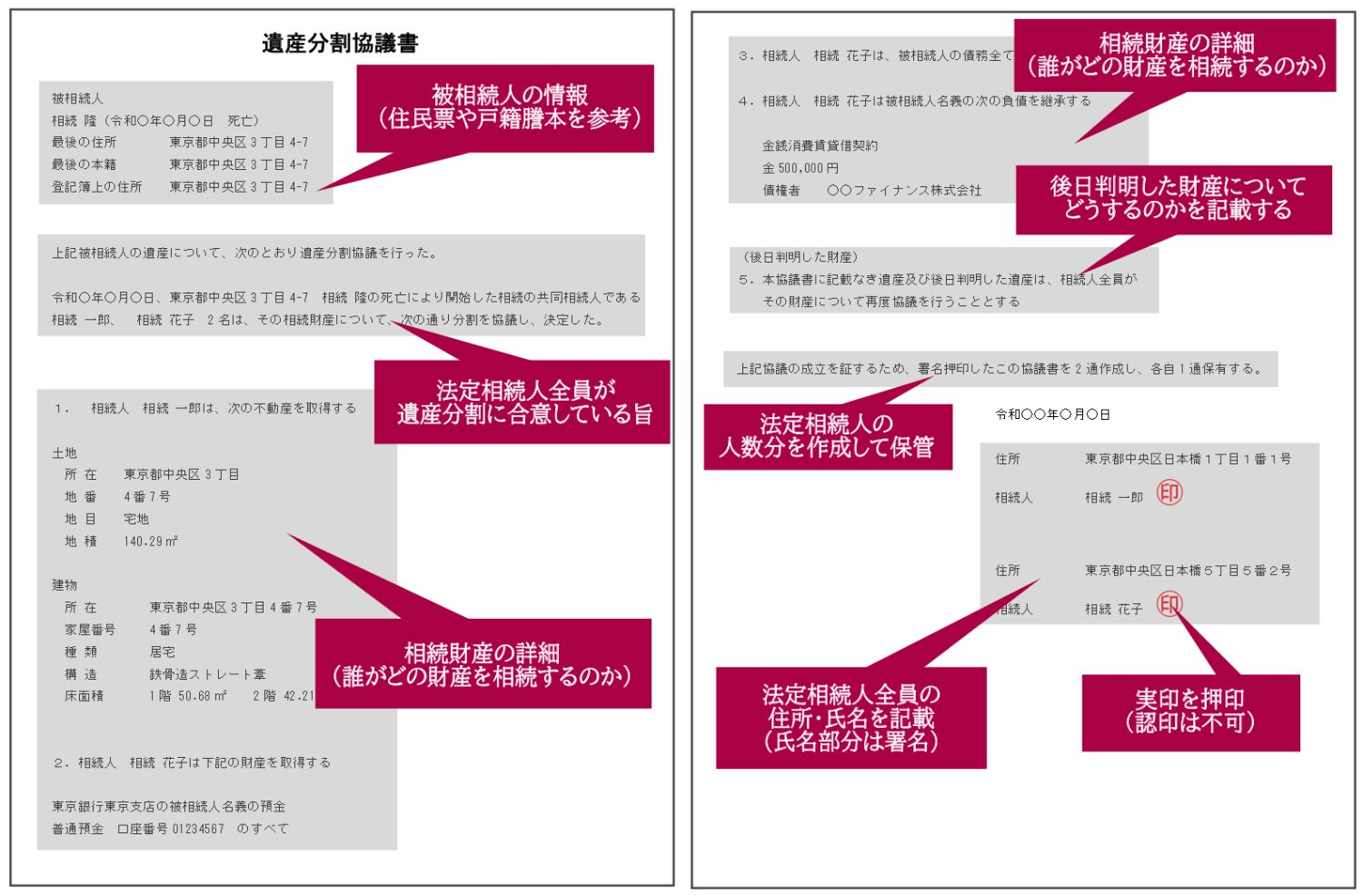

遺産分割協議が成立したら、法定相続人全員が合意した内容を書面化した、遺産分割協議書を作成します。

遺産分割協議書は、様々な相続手続きで提示を求められる重要書類で、相続人間のトラブルを回避するという役割があります。

以下は遺産分割協議書の記載例ですので、書き方の参考にしてください。

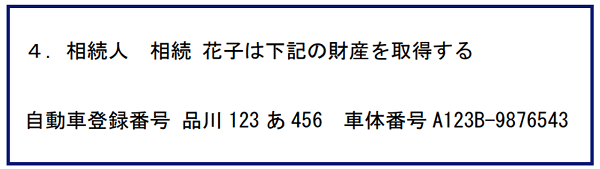

なお、車については、遺産分割協議書に「自動車登録番号」や「車体番号」を明記します。

詳しくは、「【ひな型付】遺産分割協議書の書き方とは?基礎から応用まで詳しく解説」をご覧ください。

5-3.車の名義変更をする(新所有者が決まってから15日以内)

被相続人の車を取得する相続人が決まれば、新所有者はその事由があった日から15日以内に、新所有者の名義に変更する「移転登録の申請」をしなければなりません(道路運送車両法第13条)。

期限を守らなかった場合は、50万円以下の罰金に処される可能性がありますのでご注意ください。

なお、車が「普通自動車」なのか「軽自動車」なのかによって、名義変更を行う場所や必要書類が異なります。

5-3-1.普通自動車の場合

被相続人の車が普通自動車である場合は、新しい所有者の住所を管轄する「運輸支局」または「検査登録事務所」で名義変更手続きを行います。

なお、普通自動車の名義変更を行う際には、以下の書類が必要となります。

- 移転登録申請書

- 手数料納付書

- 自動車税申告書

- 自動車検査証(車検証)

- 車庫証明書(発行後40日以内のもの)

- 被相続人の戸籍謄本

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

- 遺産分割協議書(遺言書)

管轄の運輸支局は、国土交通省「全国運輸支局等のご案内」で調べられます。

5-3-2.軽自動車の場合

被相続人の車が軽自動車である場合は、新所有者が軽自動車を使う場所(使用の本拠の位置)を管轄する「軽自動車検査協会の事務所・支所・分室」で名義変更手続きを行います。

なお、軽自動車の名義変更を行う際には、以下の書類が必要となります。

- 軽自動車検査証(車検証)

- 自動車検査証変更記録申請書(軽第1号様式)

- 被相続人の戸籍謄本

- 新しい使用者の住民票の写し(または印鑑証明書)

軽自動車の名義変更では、普通自動車の名義変更の際に必要となる遺産分割協議書(遺言書)の提出は不要です。

5-4.相続税の申告と納税(相続開始から10ヶ月以内)

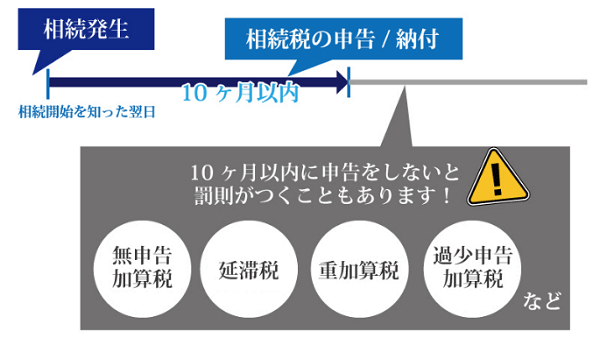

相続税の申告義務がある場合は、相続税の申告書を税務署に提出して、相続税の納付を行わなければなりません。

相続税の申告期限・納付期限は、相続の開始を知った日の翌日から10ヶ月以内です(応当日)。

この期限までに相続税の申告と納付の両方を済ませないと、加算税や延滞税などのペナルティが課せられるのでご注意ください。

詳しくは、「相続税申告の流れ」や「相続税の申告期限を過ぎたらどうなる?ペナルティ・デメリット・対処法を解説」をご覧ください。

6.車の相続手続きにおける3つの注意点

車の相続手続きをする際に、以下の3つのポイントに注意が必要です。

それでは、詳細を確認していきましょう。

6-1.車の共有名義はなるべく避ける

被相続人の車は、複数の相続人で取得して、共有名義にすることもできます。

しかし、車検や売却の手続きをする際に、所有者全員の合意が必要となるため、手間がかかってしまいます。

車の共有名義は、なるべく避けるようにしましょう。

6-2.評価額100万円以下の普通車は「遺産分割協議成立申立書」でもOK

評価額が100万円以下の普通自動車の場合、遺産分割協議書がなくても、簡易な様式の「遺産分割協議成立申立書」で、名義変更手続きをすることもできます。

「車の所有者は決まっているが他の相続財産の分割方法が決まらない」「遺産の内容が車と現金のみ」というケースは、遺産分割協議成立申立書を活用しましょう。

6-3.自動車保険の契約変更・解約をお忘れなく

車の名義を新たな所有者に変更したら、自動車保険の契約変更や解約も忘れずに行いましょう。

車の名義を変更しても、自動車保険の契約者が被相続人のままであれば、保険は適用されません。

新所有者に名義変更をしたら、速やかに自動車保険の契約変更・解約を行いましょう。

7.車の相続でよくある質問

車の相続において、よくある質問をQ&A形式でまとめたので参考にしてください。

7-1.相続した車をすぐに売却・廃車にしたい場合は?

速やかに新たな所有者を決めて、名義変更を行いましょう。

この理由は、新所有者に名義変更をしないと、売却も廃車もできないためです。

査定額が100万円以下の普通自動車であれば、遺産分割協議書を作成する必要もありませんので、遺産分割協議成立申立書を活用して手続きを進めましょう。

7-2.被相続人と同居していたら車庫証明は不要?

被相続人と同居していた相続人が車を相続する場合、車の保管場所を変更しないのであれば、名義変更手続きにおいて車庫証明の提出は不要です。

ただし、車の保管場所が変わる場合は、車庫証明が必要となります。

7-3.相続税の申告は必ず必要?

遺産を取得したからといって、必ずしも相続税の申告が必要とは限りません。

相続税の申告・納付義務があるのは、車を含む課税遺産総額が、相続税の基礎控除を上回るケースです。

また、小規模宅地等の特例や配偶者控除を適用した結果、相続税がかからない場合であっても、これらの特例を適用するためには相続税の申告を行わなければなりません。

詳しくは、「相続税の申告義務は誰にある?申告義務の有無を判定する方法は?」をご覧ください。

8.まとめ

相続等で取得した被相続人の車は、相続税が課税される財産です。

そのため、一般動産として相続税評価額を計算した上で、プラスの財産として計上する必要があります。

ただし、ローン残債がある場合は、相続税の計算において債務控除できますので、自動車検査証(車検証)の所有者欄に誰の名前が記載されているのかを必ず確認しましょう。

車を含む遺産総額や相続税の計算方法は非常に複雑ですので、必ず相続税に強い税理士に相談されることをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。