宅地の中を通る私道部分は、相続税評価の軽減が受けられます。また、貸宅地や貸家建付地としての評価と併用することが可能です。そこで、私道の相続税評価で、貸宅地や貸家建付地が適用されるケースなどの計算方法について解説していきます。

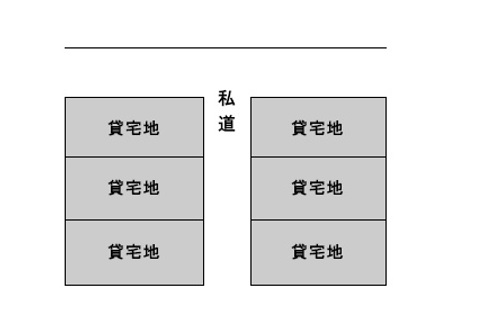

1.貸宅地内にある私道は貸宅地評価が可能

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!私道の相続税の評価額は、路線価方式又は倍率方式などで算出した私道でない場合の評価額の3割です。ただし、公道と公道、あるいは公道と私道に通じる私道など、誰でも自由に通ることができる場合には、不特定多数の人が通る道路としての公共性が認められ、相続税の評価はゼロになります。行き止まりでも、集会所や公園など公共施設の出入りに使われる私道、バスの停留所が設けられている私道も同様です。

貸宅地と貸家建付地では、相続税の評価額が異なります。貸宅地とは借地権を設定して他人に貸している宅地をいいます。一方、貸家建付地は自己所有の土地に、アパートなどの住宅を建てて貸しているケースです。他人に使わせていない、自分で使用する土地は自用地といいます。

貸宅地内にある私道は、貸宅地としての評価の3割です。

「(自用地として評価した価格)×(1-借地権割合)×0.3」という計算になります。

貸家建付地内にある私道も同様に、貸家建付地としての評価の3割ですので、

「(自用地として評価した価格)×(1-借地権割合×借家権割合×賃貸割合)×0.3」で算出できます。

借地権割合は地域によって異なりますが、60%~70%の地域が多く、借家割合はほとんどの地域で30%です。賃貸割合は、実際に賃貸契約を結んで貸している住居の割合ですが、一時的な空室の場合は考慮されることもあります。

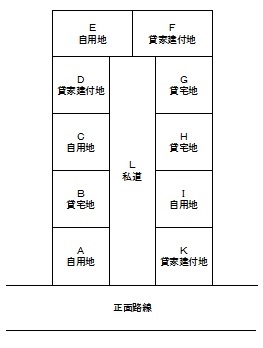

2.自用地・貸宅地・貸家建付地等が混在する場合の私道の評価

自用地と貸宅地、貸家建付地が混在している場所に私道が通っている場合は、全体の面積に対して按分して私道の評価額を計算します。ただし、公道にも接している土地は、私道を使う合理性がないため、計算から外す点に注意が必要です。

「(自用地として評価した価額)×0.3×自用地の面積÷全体の面積」と「(自用地として評価した価額)×0.3×貸宅地の面積÷全体の面積×(1-借地権割合)」、「(自用地として評価した価額)×0.3×貸家建付地面積÷全体の面積×(1-借地権割合×借家権割合)」を足すと、算出できます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。