市街化調整区域内にある土地の評価方法は、市街化区域内にある土地とは異なります。評価対象になる土地と類似の土地の価額をもとに、近隣の状況に応じてしんしゃく割合を使って算定しなければなりません。個別判定が必要になる場合も多い市街化調整区域内の土地の相続税評価について解説します。

1.市街化調整区域とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!市街化調整区域とは、市街化するのを抑制するべきとして定められた区域のこと。都道府県や市町村など自治体が都市計画法に基づいて指定しています。

市街化調整区域内になる土地は用途が制限されているため、原則として勝手に住宅などを建てることはできません。また、都市施設整備なども行われないため、農林水産業などに使用するなどある程度土地の利用も限られます。

市街化調整区域に建築物を新築する場合は、都道府県知事の許可が必要です。市街化区域に接する土地の場合は、地目に関係なく住宅などを建てることができます。ただ、自治体によってはこのような区域を定めていないこともあり、確認が必要です。

2.市街化調整区域内にある土地の相続税評価

市街化調整区域内にある土地の評価は、その土地と状況が類似する地目をもとにして行います。評価する土地との位置や形状などの条件の違いを考慮し評定した1㎡当たりの価額に、地積を掛けて求めたものが評価額です。

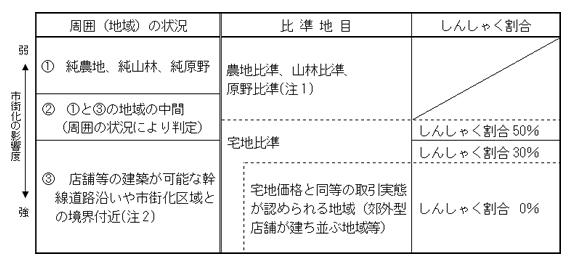

市街化調整区域内にある土地は、周囲の状況や比準地目に応じてしんしゃく割合(減価率)が変わってきます。付近にある宅地の価額をもとにした場合(宅地比準)も、このしんしゃく割合を適用することができます。

引用元:国税庁 タックスアンサー No.4628 市街化調整区域内の雑種地の評価

実際には個別の事例によって考慮すべき点も多いため、その土地の利用状況などによって評価額を判定することになります。

①の農地比準、山林比準、原野比準が適用されるのは、周囲が農地や山林、原野になっていて宅地がないような土地です。この場合は、純農地や純山林、純原野の価額から評価します。

農地などの価額をもとに評価する場合、評価対象地が農地ではなく資材置き場や駐車場などに利用されていれば、土地の価額は農地などの価額に資材置き場などの造成費相当額を加算します。その際は、周辺の宅地の価額をもとにした評価額を上回らないようにしなければなりません。

③に関しては、市街化調整区域内に居住している者が日常生活に必要とする店舗や沿道サービス施設などが、線引き後に建築される可能性がある地域を指しています。

尚、都市計画法第34条第11号によって規定される、市街化区域に隣接あるいは近接し、市街化区域と日常生活圏が一体になっているような地域で、おおむね50以上の建築物が連なっている区域内については個別判定を行います。

宅地比準とは、周囲に宅地が多い場合に適用されるものです。付近の宅地の評価額に評価倍率を乗じ、その土地の形状などを考慮して算定します。その価額にしんしゃく割合を控除した割合を乗じたものが評価額になります。

相続税評価額=類似の固定資産税評価額×(1-しんしゃく割合)×評価倍率

自治体によって、もともと建築不可ということを考慮して評価額が低く設定されている場合は、減額されていない評価額をもとにしなければなりません。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。