相続財産に債務がある場合、プラスの財産から債務や負債など差し引くことができます。

この債務控除は「亡くなった人の債務で、亡くなった時に存在し、確実と認められるもの」が対象となります。

亡くなった被相続人が借金の保証人や連帯債務を負っていた場合、保証債務や連帯債務は債務控除の対象となるのでしょうか?

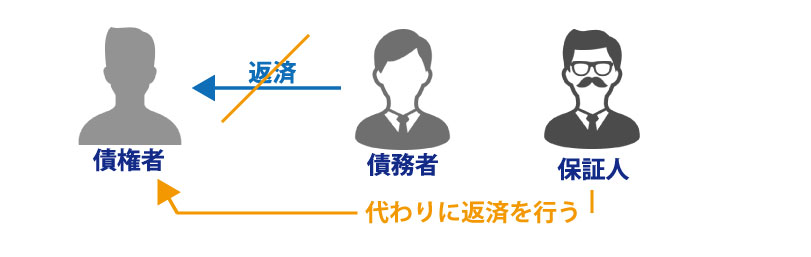

1.保証債務とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!保証債務とは、債務を負っている債務者がその債務を履行しない場合に、保証人となる人が債務者の変わりに債務を支払うことを言います。

保証債務は債務者と保証人の間で契約を交わすことによって成立します。

被相続人が保証債務の保証人となっている場合、身元保証など保証人と被保証人との特別な信任関係を基礎とするもの以外は原則として相続の対象となります。

1-1.保証債務は債務控除できない

保証債務は、「債務者が債務を履行しない場合に保証人が債務者の変わりに債務を支払う」という契約のため、

実際に債務の弁済請求がされるかどうか確定していません。

そのため、原則としては債務控除の対象とはなりません。

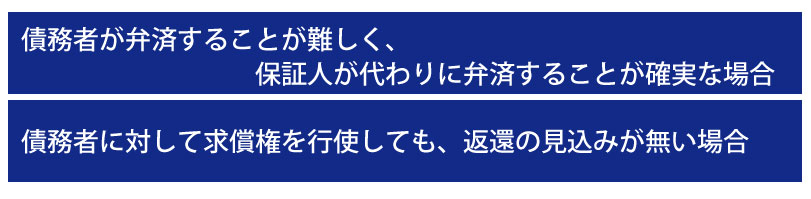

しかし、保証債務の場合でも以下のようなケースでは債務控除の対象となります。

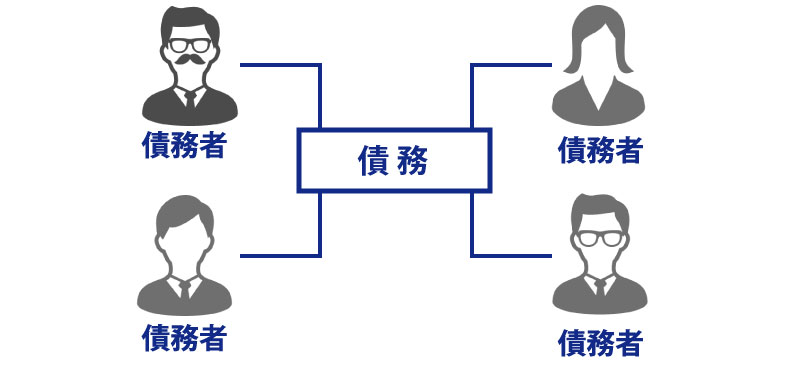

2.連帯債務とは?

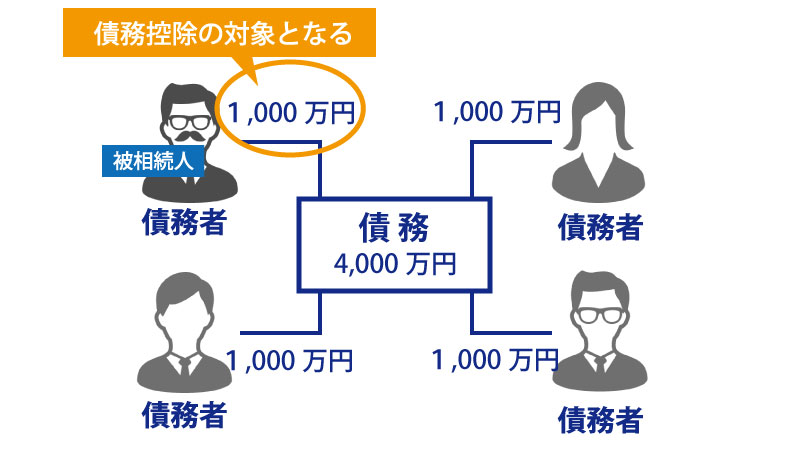

連帯債務とは、対象の債務に対して債務者が複数存在し、それぞれの債務者が均等に債務を負担します。

2-1.連帯債務は債務控除できる場合もある

連帯債務の場合には、それぞれが負担すべき債務の金額が明らかになっているケースがあります。

被相続人が負担している債務の金額が明確になっている場合には債務控除の対象となります。

また、連帯債務者の中に債務を履行しない人がいる場合、弁済請求を行っても弁済の見込みが無く、被相続人がその人の債務も負担している場合には、その債務も債務控除の対象となります。

まとめ

債務控除の対象となる債務は、「被相続人の債務」で「亡くなった時に存在」しており、「確実と認められる」ものであることがポイントとなります。

保証債務に関しては原則として債務控除の対象とはなりませんが、相続開始時点で保証人として債務を弁済する必要がある場合など状況によっては債務控除の対象となることがあります。

被相続人の債務も相続の対象となるため、債務が大きい場合には相続放棄などを含めて相続の方法をしっかりと検討するようにしましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。