非上場の株式のうち、同族関係者であれば、原則的評価に基づき相続を行うことになります。しかし同族関係者ではない場合は評価方法が異なります。同族関係者でない場合に用いるのが、特例的な評価方式である配当還元方式です。配当還元方式の評価方法について詳しく確認してみましょう。

1.「配当還元方式」とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!取引相場のない株式については、基本的に原則的評価に則って、類似の業種をもとにした評価や純資産に照らし合わせて評価を行うことになります。しかし、原則的評価によって評価するのは同族株主である場合です。非上場株式の会社の従業員や株主の知り合いなどが保有していた非上場株式で相続があった場合は、原則的評価方式ではなく、配当還元方式によって、評価を行います。

配当還元方式というのは、対象の株式を保有することによって1年間に得られる配当金に照らし合わせて評価するという方法です。通常、同族関係者以外が非上場の株式を保有する場合で、保有する株式自体が少ない場合大きなメリットがないため、特例的な措置として配当還元方式が用いられています。

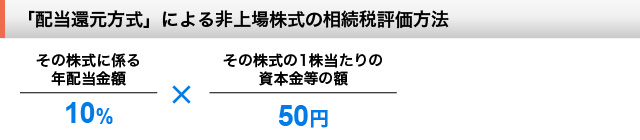

2.「配当還元方式」による非上場株式の相続税評価方法

配当還元方式では、年配当金の10%に1株あたりの資本金等を50円で割った数をかけて算出します。

2-1.「年配当金額」について

まずは年配当金額について。算出にあたって必要となるのが、直前期末より前の2期の年配当額と発行済み株式の数です。まず、最近の年配当金の傾向を明らかにするために、直前より以前の2期の年配当金を合計して2で割り、平均の年配当金を割り出します。

次に、発行済み株式の枚数を明らかにしていきます。発行済み株式の枚数にかかってくるのは直前の期末における資本金等の金額です。年配当金の合計額とは異なり、ここでの資本金等の金額は直前の期末における額になりますので注意しましょう。なお、資本金額1株あたり100円であれば、資本金等の合計を100で割った数が発行済み株式の数として評価されます。

ただし、年配当金額の計算において、配当金額が2円50銭に満たない、または配当金がなかった場合は、2円50銭が年配当金額の評価価格です。

2-2.「1株あたりの資本金等の額」について

特例的評価の配当還元方式では、株式にかかわる年配当金額のほかにも、1株あたりの資本金等の額を算出しなければなりません。1株あたりの資本金等で、まず対象となるのが、直前の期末における資本金等です。資本金等ということですので、資本金はもちろん、資本準備金の合計額が基準となります。

さらに、算出した資本金等から、直近の株式の帳簿価格を差し引いて直近の株式を評価します。そして、株式発行枚数で割ったのが、1株あたりの資本金等の額です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。