投信などを目的に株式を保有している方も少なくないかと思います。もし、株式を相続するとなった場合、相続税の評価は、上場株式と非上場株式で異なるので注意が必要です。今回は、上場株式の相続において株式の評価を行う場合の方法と注意点を確認してみましょう。

1.上場株式の相続税評価

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!上場株式の相続税評価にあたっては、まず4つの価格を出すことが大切です。

- 課税時期における最終価格

- 課税時期の月内における日ごとの最終価格の平均

- 課税時期の月より1か月前の日ごとの最終価格の平均

- 課税時期の月より2か月前の日ごとの最終価格の平均

原則的には、上場株式の相続税評価は、課税時期での最終価格によって計算されることになります。しかし、課税時期の3か月以内において、最終価格の平均が課税時期の最終価格を下回る場合は原則の限りではありません。

上に示したように最終価格、または月の最終価格の平均を出した金額のうち、一番低い金額によって評価することとなります。上場株式における価格は、短期間で大きく変動してしまうこともあるためです。

なお、ここで表現されている「課税時期」というのは、相続の場合、被相続人が亡くなった日のことを指します。基本的に、株式の相続を行う場合は、銀行口座同様に被相続人の口座は死亡により解約されますので注意しましょう。

2.相続開始日が土日祝日の場合

上場株式の基準として、課税時期の最終価格をあげましたが、被相続人が土日祝日に亡くなった場合は、証券取引場がお休みのため、株式に動きがない状態となります。こうした場合、基本的には亡くなった日付に近い方の最終価格を採用するのが正しいです。たとえば、日曜日に相続が始まれば、月曜日の最終価格が評価に関係してきます。

しかし、土曜日と日曜日のほか、月曜日も休みで、日曜日に相続が開始となった場合は、中日となり、どっちつかずになってしまいます。このようにどちらかに寄せられない場合は、金曜日と火曜日の最終価格の平均を採用するという手順を踏むのが正しい処理の方法です。

3.複数の証券市場に上場している場合

多くの銘柄では証券市場を限定していますが、銘柄によっては、東京証券取引所と福岡証券取引所のように複数の証券取引所にて上場しているというケースもあります。複数の証券市場に上場している場合は、取引所によって価格が異なる場合があるのが迷いどころです。

このように複数の証券市場に上場されている銘柄の場合は、基本的にその銘柄の本拠地に近い取引所を選択するのが原則となります。しかし、納税者の住所に近い証券取引所を選択することも可能ですので、選択可能な場合は、評価額が有利になる方を選ぶのが良いでしょう。

4.権利落ち、配当落ちがある場合の相続税評価

権利落ちとは、株主優待や配当などの権利を得られる日、つまり権利確定日の3営業日前の次の日のことを指します。文字通り株主の権利がなくなった日のことです。配当落ちというのは、権利確定日の翌日のこと。配当などの株主の権利が完全になくなった日のことを指します。

実は、こうした権利落ちや配当落ちの前後には株価が大きく変動することがあります。このように権利落ちなどに属する月が相続税の評価の計算に用いられる場合、通常とは異なる計算が必要となります。

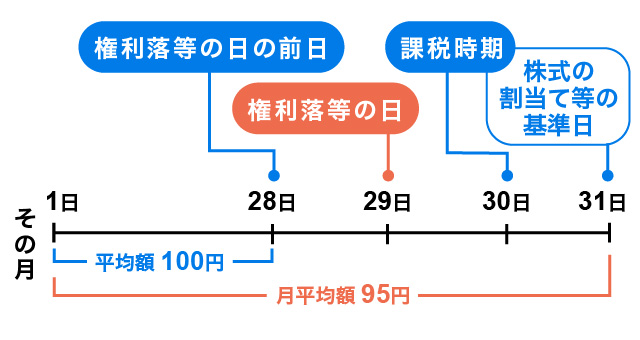

引用:国税庁HP

引用:国税庁HP

たとえば、課税時期の月内で、権利落ちまたは配当落ちが発生した場合で、株式割り当ての基準日が課税時期よりも後であった場合です。この場合、権利落ちであれば権利落ちより前の日を基準に平均100円、配当落ちであれば月平均である95円を評価額とします。

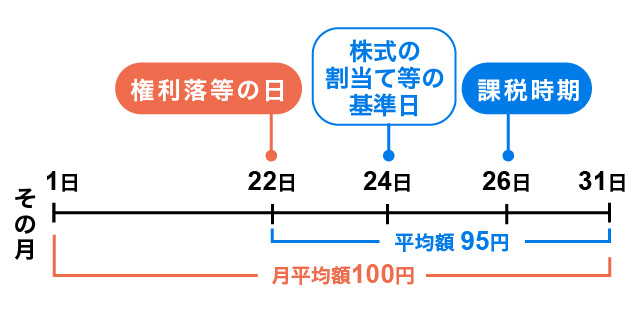

引用:国税庁HP

引用:国税庁HP

一方、課税時期の月に権利落ちなどがあった場合です。こうしたケースでは反対に、権利落ちであると月平均の100円を、配当落ちであれば、権利落ちの日から月末までの平均95円を評価額として採用することになります。

上場株式の相続税評価を行う場合は、状況によって計算のしかたも変わってしまいますので、権利確定日も事前に確認しておくと良いでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。