【説例の前提条件】

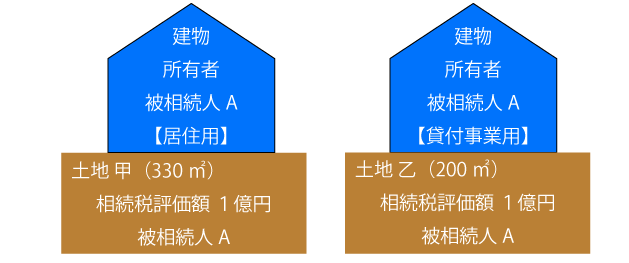

被相続人Aの不動産は下記のとおりです。相続人は妻Bと長男Cです。土地甲は妻B、土地乙は長男C、それ以外の財産は法定相続割合で分割することになっています。土地甲は居住用宅地等として、土地乙は貸付事業用として、それぞれ小規模宅地等の特例の適用を受けることができます。

(不動産)

(不動産以外の財産)

相続税評価額 1億円

~目次~

1. 小規模宅地等の特例の概要

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!小規模宅地等の特例とは、一定の要件を満たす相続人が、相続または遺贈により取得した宅地等で、その相続の開始の直前において被相続人または被相続人と生計を一にしていた被相続人の親族が、事業の用に供されていた宅地等または居住の用に供されていた宅地等のうち、一定の要件に基づき選択をしたものは、適用限度面積までの部分について、相続税の課税価格に算入すべき価額を、一定の割合で減額ができる特例をいいます。

2. 小規模宅地等の特例の適用要件のポイント

2-1.利用要件

相続開始直前において、対象地がどのような利用をされており、それが小規模宅地等の特例の対象となる宅地等(①特定事業用、②特定居住用、③特定同族会社事業用、④貸付事業用)のいずれかに該当する宅地等であること

2-2. 取得者要件

一定の個人が、相続または遺贈により取得していること

2-3. 継続要件

相続開始から相続税の申告期限まで、対象宅地等を所有及び事業継続または利用継続していること

2-4. 限度面積要件

一定の限度面積まで、小規模宅地等の特例の適用対象地を選択して適用すること

2-5. まとめ

上記2-1.~2-4.のとおり、小規模宅地等の特例を適用する場合、まずは相続財産となる不動産が小規模宅地等の特例の対象となる宅地等のいずれに該当するかどうかの判断をします。

次に、小規模宅地等の特例の対象となる不動産を相続する者が、小規模宅地等の特例の適用要件を満たす状態で対象不動産を相続することができるかどうか、という検討をします。

そして、当該特例の適用可能な宅地等の一覧から、適用限度面積まで組み合わせて、最終的に相続税の申告をしなければ小規模宅地等の特例は適用することができません。

相続発生後において相続税の額を低くするためのポイントのひとつとして、小規模宅地等の特例をいかに利用するか、ということが挙げられます。

そして、遺産分割の内容次第で小規模宅地等の特例の適用可否が決まりますので、分割方法を工夫することで、相続税の額に影響があることを意識する必要があります。

3. 本設例における相続税の比較

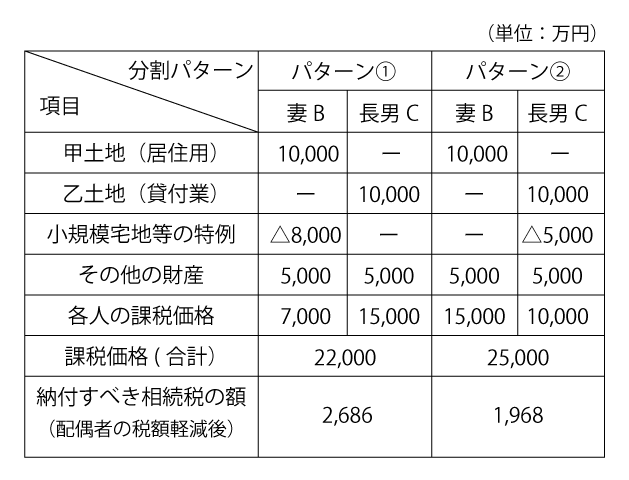

(単位:万円)

本設例の場合、居住用宅地等の特例の適用を受けることができるのは、配偶者である妻Bのみですが、貸付業が営まれている土地乙は、妻Bも長男Cも適用可能となります。さらに、課税価格を比較すれば、パターン②の方が課税価格は高いですが、パターン①と比べて納付すべき相続税の金額は低くなります。

小規模宅地等の特例を適用する場合において、配偶者の方がいるときは、特例の適用対象地の選択に充分な検討が必要です。

4. 小規模宅地等の特例の選択についての留意点

上記のように、小規模宅地等の特例を、どの不動産で適用するかによって評価額が違います。

また、誰で適用するかによって、相続税額も変わってきます。

そのため、税理士として、全体の相続税が安くなるような提案をすることが可能です。

ただし、小規模宅地等の特例の適用対象地と適用対象者の組み合わせが一通りしかない場合は仕方ありませんが、複数の宅地があるためいくつかの適用パターンを想定できる場合、全体の相続税を最も低くするために特定の相続人の相続税の額が低くなると、その他の相続人からすれば不公平感が生じる場面も考えられます。

小規模宅地等の特例をどの不動産で適用して誰が適用するかは、(係争がない限り)相続人間の話し合いで決めることとなりますので、お客様が何を望んでいるかを把握してシミュレーションを行い、提案することが大切です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。