被相続人が亡くなったことによって発生する保険金はみなし相続財産として相続税の課税対象となります。

この保険金を受取る際に、剰余金や前納保険料を受け取るケースがあります。

剰余金や前納保険料を受け取った場合、それらはすべて相続税の課税対象となるのでしょうか?

~目次~

1.剰余金とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!生命保険等の保険料は、予定死亡率・予定利率・予定事業費率という3種類の予定率を元に計算されます。

予定率というくらいですから、必ずその通りになるという訳ではありません。

そのため、事業年度末に実績と予定の差を確認します。

この際、乖離がでた部分を配当金として契約者に分配します。

この配当金の元になるお金を剰余金と言います。

2.剰余金の扱い

相基通には上記のような記載があります。

生命保険は被保険者が亡くなったことにより、受取人が保険金を受取ることになります。

このため、受取人固有の財産という扱いになり、通常の相続財産ではなく「みなし相続財産」という位置付けで相続税の課税対象となります。

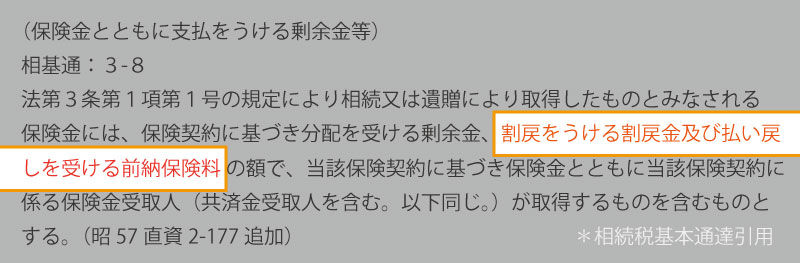

しかし、剰余金等は本来であれば、契約者である被相続人が受け取るお金です。

そのため、本来の相続財産なのではないかという疑問が生じます。

そのため、相基通では上記のように解釈を示し、相続や遺贈によって取得する保険金には、その保険の契約にもとづいて支払われる余剰金等についても保険金に含むことになります。

つまり、剰余金は本来、被相続人が受け取るお金ではあるが被相続人の死亡によって死亡保険と一緒に支払われることになったためみなし相続財産となるという判断になります。

3.剰余金だけではない前納保険料も課税対象となる

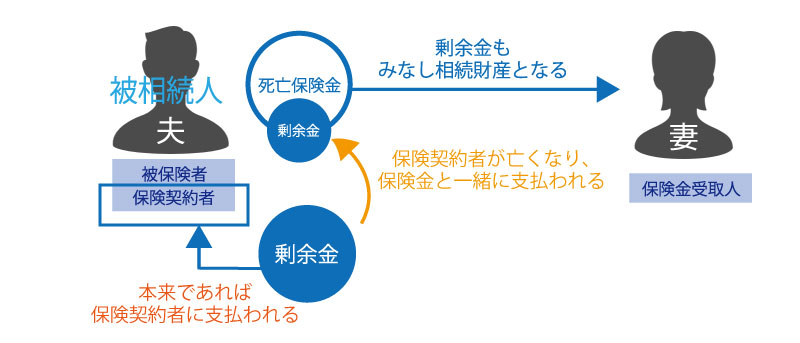

前項の相基通には、剰余金以外にも前納保険料について記載されています。

この前納保険料とは契約した保険の保険料全額を保険会社に預け、預けたお金の中から年や月で保険会社が保険料を引き落としていく前納払いの保険料を言います。

前納払いの保険料は被相続人が被保険者で契約者の場合、残りの保険契約期間分の保険料が死亡保険と一緒に払い戻されます。

払い戻された前納保険料に関しても、剰余金同様に相続税の課税対象となります。

4.剰余金や前納保険料は非課税枠の適用が受けられるのか

生命保険(死亡保険)には非課税枠があり、500万円×法定相続人の数を超えた金額が相続税の課税対象となります。

剰余金や前納保険料は生命保険(死亡保険)と同様の扱いとなるため、この非課税枠の適用を受けることが可能です。

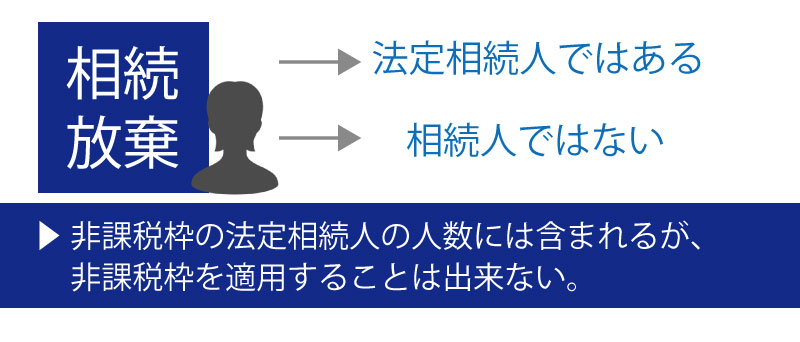

ただし、相続放棄をしている場合には相続人ではありませんので、非課税枠は適用されませんので注意が必要です。

また、死亡保険金などのみなし相続財産は遺産分割の対象とはなりません。

そのため剰余金や前納保険料にかんしても遺産分割の対象ではないということになります。

5.生命保険に関する権利にも注意が必要

5-1.生命保険に関する権利とは

被相続人が保険契約者で被保険者では無い場合、被相続人が亡くなっても保険金が支払われることはありません。

しかし、保険契約の内容によっては「満期保険料」や「解約返戻金」が契約者に支払われるものがあります。

このような保険契約の場合、解約返戻金や満期保険料を受け取る権利を相続人が相続することになります。

この生命保険に関する権利は契約の方法によって本来の相続財産となるケースとみなし相続財産となるケースがあります。

(1)本来の相続財産となるケース

夫(被相続人)が保険契約者(保険料負担)で受取人、妻が被保険者として保険契約を行っていた場合には生命保険に関する権利はもともと夫の財産であるという判断になります。

そのため、本来の相続財産として相続税の課税対象となります。

本来の相続財産と判断されるケースであれば、遺産分割協議の対象となり、相続放棄することも可能です。

(2)みなし相続財産となるケース

夫(被相続人)が受取人で妻が契約者で被保険者の場合、保険料を夫の口座から引き落としされていたなど夫が保険料を支払っていたと判断されるような場合には、みなし相続財産となります。

これは、保険契約者が保険料の負担を行っていないという点がポイントになります。

みなし相続財産の場合には、遺産分割の対象とはならず、相続放棄することはできません。

5-2.生命保険に関する権利の相続税評価

生命保険に関する権利に関しては、被相続人が亡くなったことによって保険金が支払われるという訳ではありませんので、相続税の評価方法は相続開始時点(被相続人が亡くなった日)を解約日と仮定して計算された解約返戻金額が相続税評価額となります。

5-3.生命保険に関する権利は非課税枠の適用にならない

死亡保険や剰余金、前納保険料に関しては生命保険の非課税枠が適用されますが、生命保険に関する権利に関しては非課税枠の適用がされませんので注意が必要です。

まとめ

生命保険は保険契約の内容によって係る税金の種類が異なります。

また、保険金以外に支払われるお金に関しても相続税の課税対象となります。

死亡保険金などのみなし相続財産の場合には相続放棄を行っていても受取人固有の財産となり受け取ることができますが、非課税枠の適用が出来ないという点と相続税の申告は必要です。

相続税対策として生命保険等を利用しようと検討されている場合には、契約内容等をしっかりと確認するようにしてください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。