相続税法では、住所により納税義務の範囲や納税地に関してなど、とても重要な意味を持っています。

住所と一概に言われても、本籍地なのか、住民票に記載されている住所なのか、現在住んでいる場所なのか判断が迷う場合もあります。

そこで今回は、相続税法における住所の定義をご説明します。

~目次~

1.相続税法における「住所」とは「生活の本拠」

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!相続税法上の「住所」に含まれるもので、最も重要視される点は納税義務者の住所といえるでしょう。納税義務者の範囲については、以下の通りとなります。

このように、納税義務者の範囲にも必ず住所に関する記載があります。

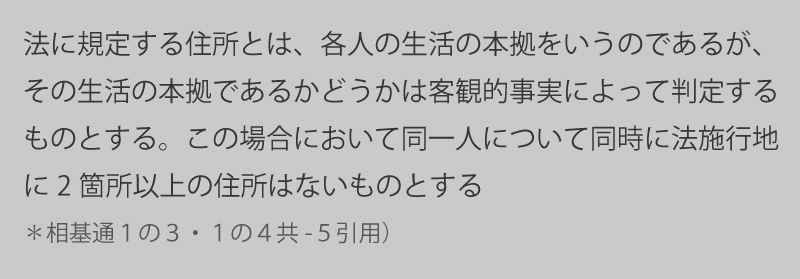

しかし、相続税法上に住所の概念については定義されていません。

そのため、相基通により、住所の意義についてが定められました。

つまり

相続税法上の住所とは、客観的事実によって生活の本拠とされた場所が該当します。

生活の本拠とは実際に生活している場所となりますので、持ち家はあるけれど住んでいない場合などは、その持ち家のある住所は生活の本拠とはなりません。

そのため、相続税法上では住所に該当しないということになります。

1-1.海外で生活している場合の住所はどうなるのか

生活の本拠とされた場所が「住所」に該当する場合、海外で生活している場合の住所は海外になるのかという疑問が生じます。

以下に該当する場合には、日本国内に住所があると判断されます。

・親族は国内におり、その親族の扶養家族が海外に留学している場合

・仕事の都合により海外勤務をしているが、その勤務期間が概ね1年以内である場合

・国外への出張など一時的に日本を離れている場合

2.住民登録(住民票)の住所は「絶対」ではない

先に述べたように、相続税法上の住所は生活の本拠、つまり実際に生活している場所となります。そのため、住民登録をしている場所と異なるということも十分に考えられます。

例えば、仕事などの都合により住所登録している場所と異なるところで生活をし、住所登録は変更していない場合などの場合には、住所登録している場所ではなく、生活をしている場所が住所となります。

相続税には被相続人の死亡時の住所を管轄する税務署など「住所」という表現が多く出てきます。実際に住んでいる場所と住民登録している住所が同一住所であれば、そのまま住民登録している住所地と解釈することが出来ますが、仮に被相続人が老人ホームなどの施設に入居していた際には、生活の本拠は老人ホームとなるため、老人ホームがある住所地を管轄する税務署という判断になります。

3.同一人において2ヶ所以上の「住所」はありえない

民法では、住所を1ヶ所とする場合と2ヶ所以上の複数でも良い場合があります。

しかし、相続税の場合には納税地が関係してくるため、複数の住所を認めてしまうと手続きがとても複雑になることが想定されます。

そのため、相続税法上では、同一人の住所に関しては2ヶ所以上の住所は無いものとして判断することになります。

【相続税の納税地】

相続税の納税地は、「被相続人の死亡時の住所を管轄する税務署」で行う必要があります。

こちらに関しての詳細は以下をご確認ください。

相続税申告書の提出先はどこの税務署?

まとめ

住所とは単純に住民票のある所と思っている方も多くいらっしゃると思いますが、住所の定義は相続税法や所得税法など法律によってその定義が異なります。

しかし、住所地がどこなのかを判定するための規定というものが明確ではありません。

そのため、その人の生活の本拠となっているかなど、定義を理解して慎重に判断する必要があります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。