相続税には基礎控除があり、相続した財産が基礎控除以下であれば相続税は課税されません。

基礎控除は法定相続人の人数によって金額が異なります。

また、法定相続人の人数は、死亡保険金、死亡退職金の非課税枠を算出する際にとても重要です。

しかし、被相続人に法定相続人が全くいない場合、被相続人の財産は誰が受け継いで、基礎控除はどのような扱いになるのでしょうか?

~目次~

1.相続税の申告の有無の判断

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!相続によって取得した財産には相続税が課税されます。

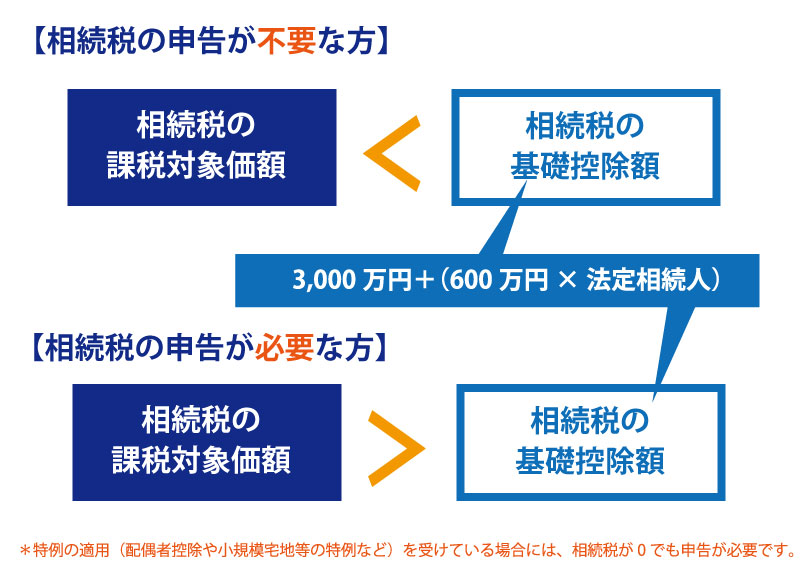

相続税には3,000万円+(600万円×法定相続人の数)の基礎控除があり、相続税の課税価格が基礎控除以下であれば相続税の申告を行う必要はありません。

つまり、相続税の申告が必要なケースとは、相続税の課税価格が基礎控除を上回る場合となります。

この基礎控除は法定相続人ではない人が遺贈によって財産を取得した場合にも適用されます。

しかし、法定相続人ではない人は(600万円×法定相続人の数)の法定相続人の数には含まれません。

2.相続人がゼロ(いない)で相続税申告が必要な場合とは

相続税の申告は、相続人(受遺者)が申告を行います。被相続人に相続人がいない場合にはどのようになるのでしょうか?

相続が発生した際には、被相続人の産まれてから亡くなるまでの戸籍を確認し、相続人を確定します。

戸籍を確認しても相続人となる人が判明しないという場合や、相続人となる人がすでに他界している、

または相続を放棄している、相続欠格や相続人排除などにより相続の資格を失っているということが考えられます。

このような相続人不在のケースでは、遺言の有無によって被相続人が遺した財産を引き継ぐ人が代わります。

2-1.遺言書がある場合

被相続人が遺言を遺している場合には、遺言に従って財産を引き継ぎます。

遺言によって財産を取得した人は相続税の申告を行う必要があります。

2-2.遺言が無い場合「特別縁故者」への財産分与

相続人となる人の存在が明らかにならず、遺言書も無い場合、そのままであれば相続財産は国に帰属する形となります。

被相続人に内縁の妻がいたという場合でも、内縁の妻は相続人になることはありませんので、財産を引き継ぐ権利が法律上ではありません。

しかし、被相続人が亡くなるまで実際の配偶者や子と同じように生活をしていたという場合には、全く財産を引き継ぐことができず、国に財産を持っていかれてはやるせない気持ちになりますね。

このようなケースの場合、特別縁故者への財産分与という制度を利用するという方法があります。

特別縁故者として認められるケースは以下のような場合です。

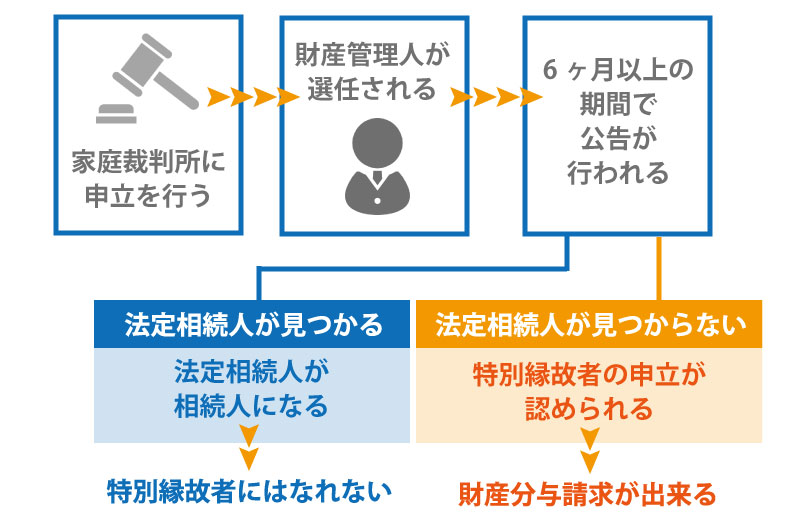

特別縁故者になるためには、家庭裁判所に認めてもらう必要があります。

上記の図のように、特別縁故者になるためには手続きの手間と認められるまでに最低でも6ヶ月は時間が掛かります。

また、特別縁故者となり相続財産を取得した場合には相続税の申告が必要となります。

特別縁故者となり、財産を相続した場合の相続税の申告期限は、審判の確定日の翌日から10ヶ月以内となります。

また、取得した財産の評価は審判確定日の時価を用いて計算を行う必要があります。

3.相続人がゼロ(いない)の場合、基礎控除は3,000万円

被相続人に相続人がいない場合、遺言や特別縁故者として財産を取得した場合には相続税の申告が必要となります。

最初にご説明したように、相続人以外が被相続人の財産を引き継いだ場合でも、基礎控除は適用されます。

しかし、相続人がゼロとなる場合の基礎控除の考え方は以下のようになります。

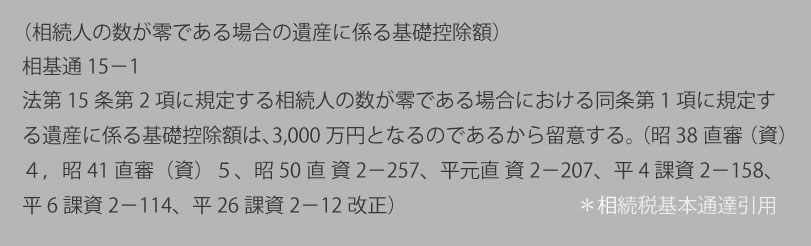

相続人がゼロということは法定相続人がゼロという事になります。

従って、3,000万円+(600万円×法定相続人の数)の法定相続人の数が0となるため、相続人がいない場合の相続税の申告で適用される基礎控除額は3,000万円となります。

また、相続(遺贈)によって財産を取得した人が、被相続人の配偶者及び一親等の血族以外の場合には、相続(遺贈)によって取得した財産に係る相続税は2割加算となります。

まとめ

被相続人に相続人がいない場合でも、遺言書による遺贈や特別縁故者が財産を受け継ぐなどにより相続税の申告が必要になります。

しかし、法定相続人はゼロであることに変わりは無いため、基礎控除は3,000万円となります。

3,000万円を超える額を遺贈または相続する場合には相続税の申告を必ず行う必要があります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。