弔慰金とは、亡くなった人を弔い、遺された遺族を慰める意味で遺族に渡される金銭を言います。

遺族に渡されるお金なので、そもそも相続財産ではありません。

しかし、会社などから受け取った弔慰金はその金額などによっては死亡退職金と判断されるケースがあります。

弔慰金であれば相続税の課税対象とはなりませんが、死亡退職金と判断された場合には、みなし相続財産となり相続税の課税対象となります。

今回は、弔慰金が死亡退職金に含まれるか含まれないかの判断基準についてご紹介します。

1.弔慰金の非課税規定で使用する「業務上の死亡」の判定基準

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!最初にご説明したように、弔慰金は遺された遺族に支払われるため、そもそも相続財産ではありません。

相続財産ではないので、もちろん相続税の課税対象とはなりません。

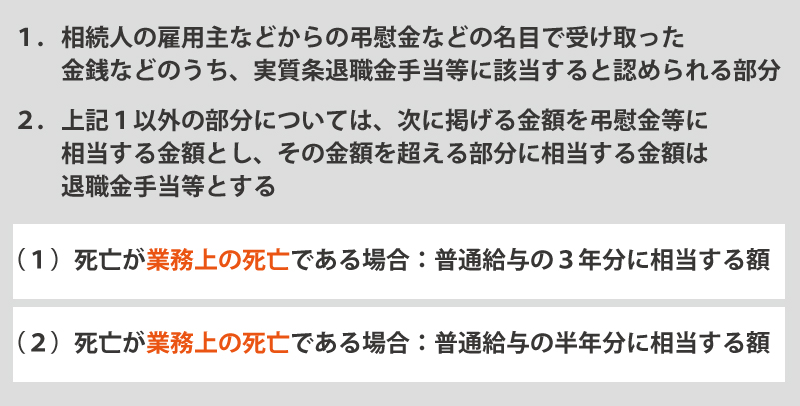

しかし、以下の条件に該当する場合には、死亡退職金と同様の扱いとなり相続税の課税対象となります。

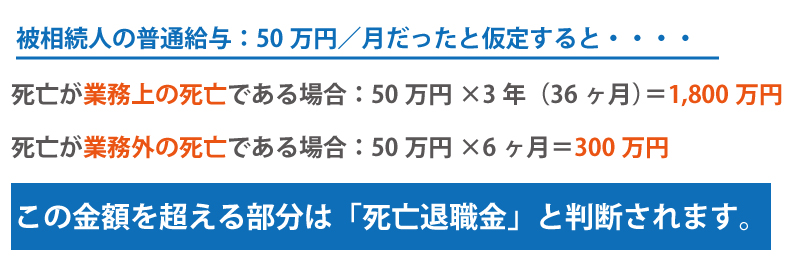

ちなみに、上記に記載されている普通給与とは、賞与以外の普通給与(俸給、給料、賃金、各種手当の合計)を言います。

弔慰金が相続税の課税対象となるかは、受け取った弔慰金の金額が関係しており、弔慰金として認められる金額の判断は、死亡の起因が「業務上」かどうかによって大きく変わるということになります。

2.「業務上死亡」の5つの例示

業務上の死亡と一言で言われても、何が業務上の死亡に当たるのでしょうか?

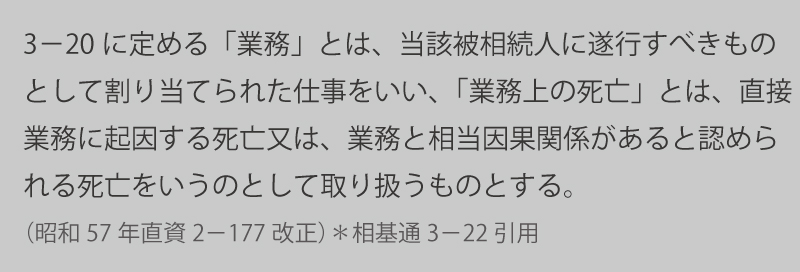

相続税法基本通達では、業務上の死亡の意義を以下のように示しています。

つまり、その人が亡くなった原因が業務中に起こったことによるものや業務と関係性が深い原因がある場合を業務上の死亡と判断することになります。

例えば、以下のような場合は業務上の死亡と判断されます。

- 担当業務遂行中に発生した事故により死亡した場合

- 担当外の業務であっても、雇用主(会社)の業務を遂行中に発生した事故により死亡した場合

- 出張中や赴任途上中に発生した事故により死亡した場合

- 業務に従事していたことにより、職業病を誘発して死亡した場合

- 業務行為に不随する行為中の事故によって死亡した場合(作業中断中も含まれる)

さて、通勤途中の災害については、特別な事情がない場合には業務遂行性も業務起因性も無いことから業務上の死亡と判断されないことになっていましたが、昭和48年に通勤災害についても業務上の災害と判断されて保険給付が行われたことから、相続税の取り扱いでも業務上の死亡として判断されることになりました。

2-1:業務上の死亡と判断されなかった事例

専務取締役をしていた被相続人が社内での会議に出席し、会議中に亡くなりました。

遺族は、亡くなった被相続人が会議に参加したことによる強度の精神的緊張、興奮が死亡の要因となったので業務上の死亡であると訴えましたが、被相続人の死亡が会議参加による強度の精神的緊張や興奮であるということが推測できないという判断により、会議の出席が死亡の起因となったとは認められず、弔慰金は普通給与の半年分に相当する額に認定するという判決がくだされました。

この事例では、会議の参加が被相続人の死亡の原因に直接結びつくものではない点と、被相続人の死亡4ヶ月間の業務の遂行状態も肉体的、精神的に過重となるようなことが無かったということで業務上の死亡とは判断されないということになりました。

もし、過重労働などの記録があり、会議中の死亡と過重労働等が繋がる場合には業務上の死亡と判断されていた可能性が高いと言えます。

まとめ

弔慰金は本来であれば、相続財産とは異なるため相続税の課税対象とはなりません。

しかし、その判断が死亡退職金に含まれるとされる場合には、相続税の課税対象となります。

被相続人の死亡の起因が業務上か否かによって、弔慰金と判断される金額の範囲が異なります。

業務上の死亡の範囲は判断が難しいところではありますが、業務遂行性、相当因果関係、業務起因性に該当するかどうかによって判断が異なるという点を覚えておいてください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。