相続税の税務代理権限証書とは、税理士が相続税の申告に携わった場合、申告書に添付する必要のある書類です。

これは、相続税に限らず、税理士が法人や個人の申告に関わった場合に必要な書類になります。

相続税の税務代理権限証書の添付が必要な場合、どのように記載していくのか手順を確認していきましょう。

1.税務代理権限証書とは?

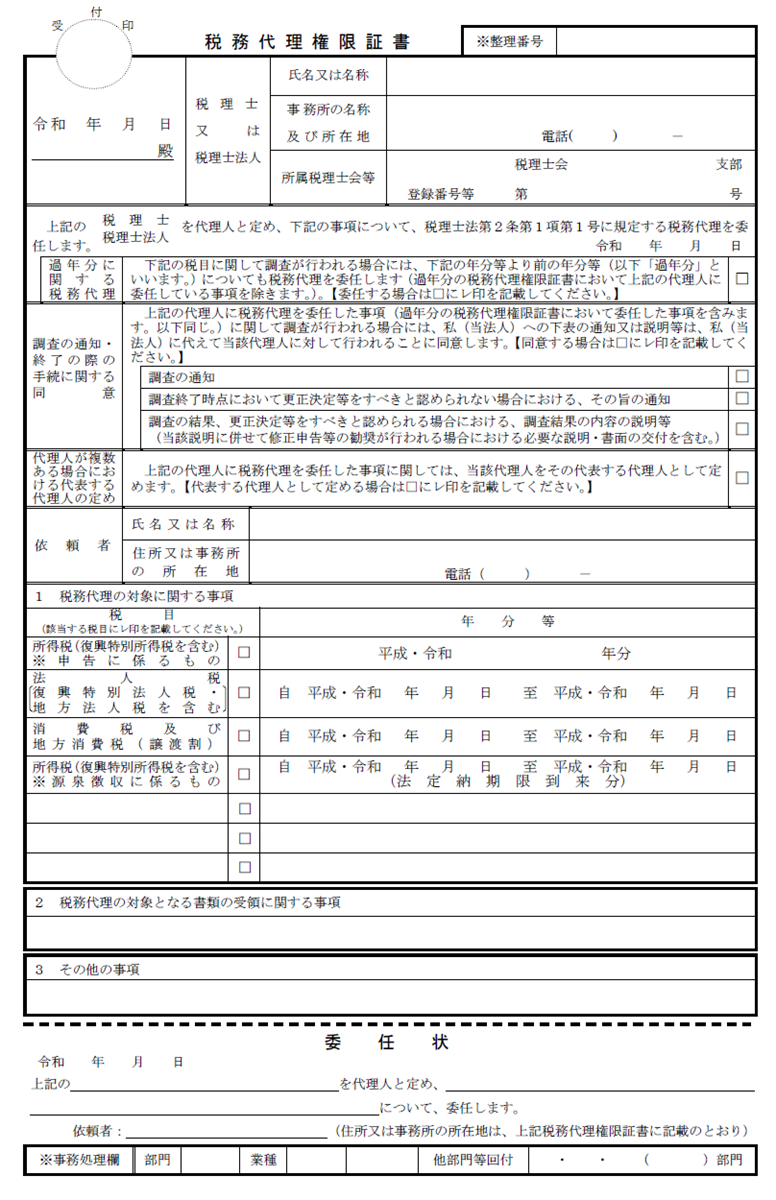

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!税務代理権限証書とは、税理士が申告者の代わりに税務を行った証拠として各申告書とともに税務署に提出しなくてはならない書類です。相続税申告の際はもちろん、法人税等の申告、所得税の申告においても添付が必要なものとなります。なぜなら、税務代理権限証書の取り扱いについては、税理士法第30条において提出が定められているためです。

税務代理権限証書は、該当の申告書において、誰によって税務が取り扱われたのかという重要な書類になります。

特に、税務調査においては重要な書類です。税務代理権限証書の提出がない場合は、納税者のみに事前に通知が行くこととなりますが、税務代理権限証書の提出がある場合は、該当の税理士に対しても事前に通知を行われるようになっています。

さらに、書面添付制度を適用すれば、事前通知の前に税理士への意見聴取を行うという手順も踏むことになります。税務代理権限証書は、税務署と税理士、そして税理士と納税者間のやり取りにおいても重要な書類なのです。

なお、税務代理権限証書の作成にあたっては、税理士が書類を作成し、納税者の同意を得て、申告書に添付するという形になります。

2.相続税申告における税務代理権限証書の具体的な記載方法

税務代理権限証書は相続税に限らず、法人税や所得税などそのほかの税の申告でも使えるような書式となっています。なお、書式については国税庁のホームページからダウンロードして使用することが可能です。

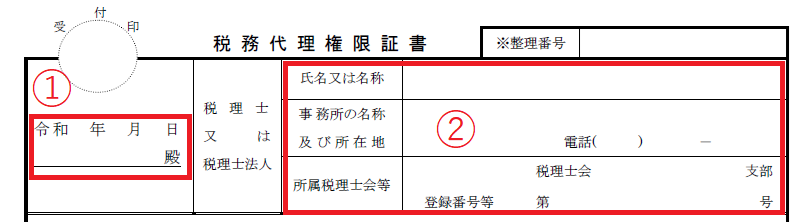

作成の手順についてですが、まずは提出する先の税務署名(①)、担当税理士の氏名(または税理士法人の名称)や事務所の名称・所在地、所属税理士会等(②)を記載していきます。

次は本文の欄です。「税理士 税理士法人」の部分は、該当しない方を二重線で抹消します。日付は納税者に許可を得た日です(③)。

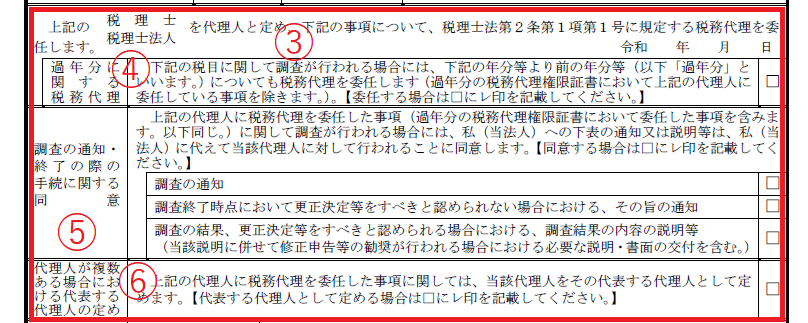

過年分の税務代理に関しては、相続税では関係ない事項ですので、通常はチェックをつけません(④)。

調査については税理士が対応することが一般的ですから、チェックをつけます(⑤)。

なお、代理人が複数いる場合については該当する場合にチェックをする必要があります(⑥)。

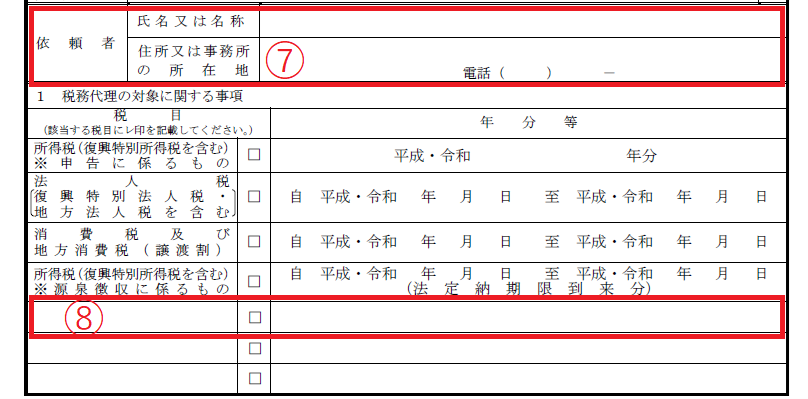

相続税の場合、依頼者については被相続人及び、相続人を記載する必要があります(⑦)。誰の相続で、誰が相続に関与しているのかを明らかにするためです。なお、相続人が複数いる場合は、相続人ごとに税務代理権限証書を作成する必要があります。

次に「税務代理の対象に関する事項」についてです。税目の欄には相続税に該当する事項がありませんので、新たに相続税と追記します。なお、相続税においては開始日が重要となりますので、「令和5年12月10日相続開始」などと年分等の欄に記載します(⑧)。

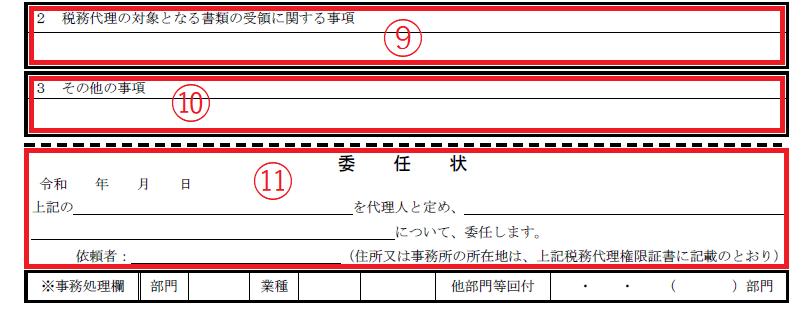

「税務代理の対象となる書類の受領に関する事項」の欄には、税務署から送付される書類を税理士が受け取る場合に、その書類の名称を記入します(⑨)。「その他の事項」の欄には、税務代理の対象から除く事項がある場合や、税務代理の範囲を特に限定する場合にその旨を記入します(⑩)。

「委任状」の欄は、納税証明書の受領や所得税申告書及び青色決算書の閲覧など、税務代理以外の行為の委任がある場合に使用します(⑪)。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。