個人と法人間、または法人同士で土地の貸し借りがある場合、権利金を支払わないケースもあるでしょう。権利金を支払わない場合、認定課税の可能性があるため、無償返還に関する届出書を提出した方が良いこともあります。無償返還に関する届出書について、内容と記載について確認しましょう。

~目次~

1.「無償返還に関する届出書」とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!土地の貸し借りを行う場合、地代以外に借主が貸主に支払う権利金というものがあります。ただ、中には権利金を受け取らないで無償で土地を貸しだすというケースもあるでしょう。しかし、権利金の授受がない場合、税務署から権利金の認定課税が課される場合があります。

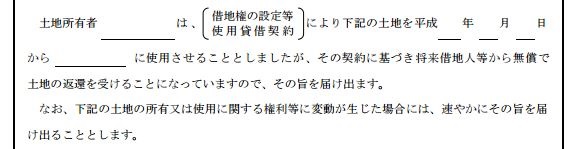

「無償返還に関する届出書」というのは、認定課税を課されないための手続きのひとつです。たとえば、多いケースとしては社長個人の土地を、その社長の経営する会社が借りるというケースがあります。こうした賃貸の場合などで、将来借主が無償で土地を返すという約束のもと届出を行うのが無償返還に関する届出書です。

ちなみに、個人間の契約では無償返還に関する届出書は有効とならず、貸主、借主のどちらかが法人である必要がありますので注意しましょう。

2.「無償返還に関する届出書」を提出した場合の土地の相続税評価方法

無償返還に関する届出書では、借地権の設定等、使用貸借契約のどちらかを選ぶことになります。選択次第では、多額の相続税がかかる可能性があるので、注意する必要があります。

2-1.借地権設定等の場合

借地権設定等というのは、賃貸関係がある場合のことです。相続によって、借地権設定等の行われている土地を相続した場合は、自用地評価の80%の割合で評価が行われます。

2-2.使用貸借契約の場合

ほとんど対価なしに賃貸をしているという場合です。この場合、借地権は土地を貸した個人、または法人にあると考えます。借地権等を設定した場合の自用地における80%評価の適用はなく、更地価格のままで評価することになるため、借地権設定等のときと比較し、相続税が高くなる可能性があるケースです。無償返還に関する届出書を提出する際は、相続税的に不利になっていないか確認する必要があるでしょう。

3.「無償返還に関する届出書」の記載について

まず、契約のあり方についてです。先にも解説したように、借地権の設定等、使用貸借契約の選択についてです。相続税の計算が変わる可能性がありますので、契約の段階から注意する必要があります。

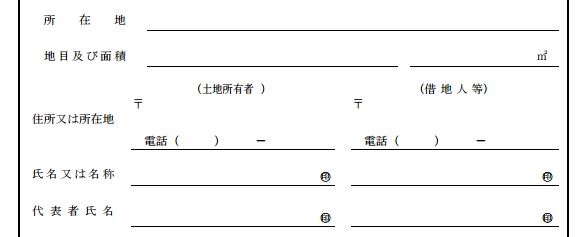

無償返還に関する届出書では、貸主、借主、両名の記載が必要です。

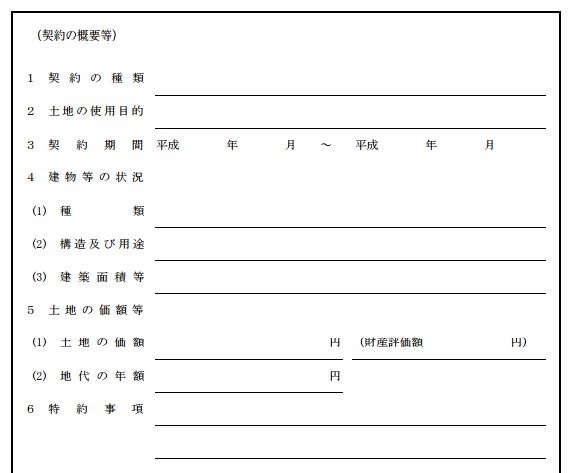

さらに、無償返還に関する届出書は2部に渡り、2枚目では土地の契約に関することを記載する必要があります。添付書類では契約書の写しや土地の価格に関する明細も必要となりますが、別途記載する必要がありますので、しっかりと手元に用意し確認することをおすすめします。

なお、6の特約事項は、建物における使用の制限や契約の特約などについてです。特にない場合は記載の必要はありません。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。