生命保険には契約者貸付を利用できる商品があり、急にお金が必要になったときに、保険を解約せずお金を借りることができます。

契約者貸付は保険会社からの借入という扱いになるため、当然、返済する必要があります。

しかし、返済する前に契約者が死亡して保険金が下りるというケースも考えられます。

この記事では、契約者貸付の概要と、契約者貸付を利用しているときに保険金が下りる場合の課税関係について解説します。

~目次~

1.生命保険の契約者貸付とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!契約者貸付は、保険会社が契約者に解約返戻金の一定範囲内の金額を貸し付ける制度です。契約者本人だけが利用できます。

解約返戻金は、契約期間の途中で保険を解約した場合に払い戻されるお金のことですが、保険商品によっては解約返戻金がないものもあります。解約返戻金がないいわゆる掛け捨ての保険商品では、契約者貸付は利用できません。

2.生命保険の契約者貸付のメリット

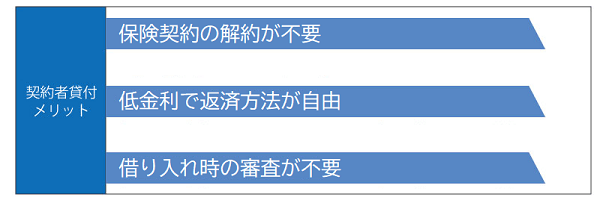

生命保険の契約者貸付には、次のようなメリットがあります。

2-1.保険契約の解約が不要

契約者貸付では、保険契約を継続したまま保険会社からお金を借りることができます。

お金が必要になったときは、保険を解約して解約返戻金を受けるという方法もありますが、保険を解約すると保障が受けられなくなります。

あとで保険に入りなおすとしても、年齢や健康状態により、以前に比べて保険料が高くなるか加入できないこともあります。

保険を解約することなくお金を借りられることは大きなメリットです。

2-2.低金利で返済方法が自由

契約者貸付では、比較的低い金利でお金を借りることができます。金利は保険商品や契約の時期によって異なりますが、おおむね2%~6%です。

また、貸付金額が解約返戻金以下であれば返済期限に定めはなく、いつでも好きなタイミングで返済することができます。

2-3.借り入れ時の審査が不要

契約者貸付では、借り入れ時の審査は不要です。これは、解約返戻金をもとに貸し付けが行われるからです。

通常のローンを利用すると、審査に通らずお金を借りられない場合もあるため、審査なしでお金を借りられることは大きなメリットです。

3.生命保険の契約者貸付のデメリット

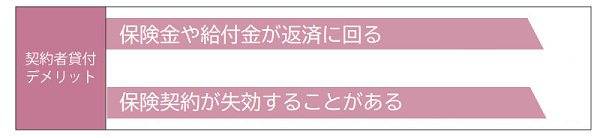

生命保険の契約者貸付では有利な条件でお金が借りられる一方、次のようなデメリットもあります。

3-1.保険金や給付金が返済に回る

契約者貸付を利用しているときに、保険金や給付金の支払いが発生した場合は、本来支払われる保険金・給付金から返済額と利息が差し引かれます。

例えば、死亡保障が1,000万円の保険に加入していて、契約者貸付で100万円を借りていた場合は、死亡時には死亡保険金1,000万円から契約者貸付100万円と利息が差し引かれます。

保険金や給付金が返済に回ると、保障額が少なくなるため注意が必要です。

3-2.保険契約が失効することがある

契約者貸付では、利息が毎年元金に繰り入れられます。返済期限が定められていないからといって借りたままにしていると、元利合計は年々増えていきます。

契約者貸付は、解約返戻金の一定範囲内で利用できる制度です。貸付の元利合計が解約返戻金の額を超えると、保険契約は失効します。

契約が失効する前には保険会社から通知があり、定められた期限までに指定された金額を返済すれば契約は継続します。

4.生命保険でお金を借りるときに必要な書類

生命保険の契約者貸付でお金を借りるときは、保険会社ごとに定められた方法で申し込みます。

書面で手続きをする場合は、会社指定の申込書など必要書類を提出します。

電話・インターネットで手続きをする場合や、保険会社が発行するカードでATMから引き出す場合は、特に書類は必要ありません。

5.生命保険金の受取時にかかる税金とは

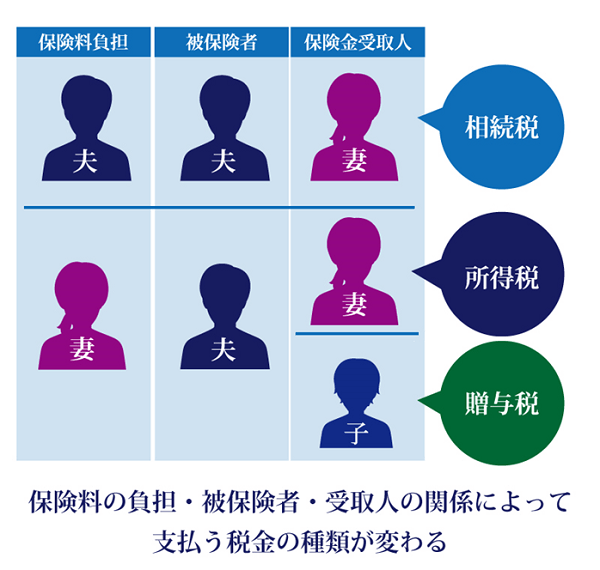

生命保険の死亡保険金には、相続税、贈与税、所得税のいずれかの税金がかかります。

どの税金がかかるかは、生命保険の契約者(保険料負担者)、保険の対象になる被保険者、保険金受取人の三者の関係によって決まります。契約者と保険料負担者が異なる場合は、誰が保険料を負担していたかを基準に判断します。

- 契約者(保険料負担者)と被保険者(故人)が同じ、受取人が別の人:相続税

- 契約者(保険料負担者)と受取人が同じ、被保険者(故人)が別の人:所得税

- 契約者(保険料負担者)、被保険者(故人)、受取人がすべて異なる:贈与税

6.契約者貸付がある場合の保険金の課税関係は?

契約者貸付でお金を借りて返済する前に被保険者が死亡したケースでは、本来支払われる保険金から返済額と利息が差し引かれます。

このとき、契約者貸付による借入は債務になるのか、受け取る保険金の課税関係はどうなるのかという疑問が生じます。

この章では、契約者貸付がある場合の保険金の課税関係について解説します。

6-1.相続税法基本通達の規定

契約者貸付がある場合の保険金の課税関係について、相続税法基本通達では次のように定めています。

(契約者貸付金等がある場合の保険金)

3-9 保険契約に基づき保険金が支払われる場合において、当該保険契約の契約者(共済契約者を含む。以下「保険契約者」という。)に対する貸付金若しくは保険料(共済掛金を含む。以下同じ。)の振替貸付けに係る貸付金又は未払込保険料の額(いずれもその元利合計金額とし、以下3-9及び5-7においてこれらの合計金額を「契約者貸付金等の額」という。)があるため、当該保険金の額から当該契約者貸付金等の額が控除されるときの法第3条第1項第1号の規定の適用については、次に掲げる場合の区分に応じ、それぞれ次による。(昭57直資2-177追加)

(1) 被相続人が保険契約者である場合

保険金受取人は、当該契約者貸付金等の額を控除した金額に相当する保険金を取得したものとし、当該控除に係る契約者貸付金等の額に相当する保険金及び当該控除に係る契約者貸付金等の額に相当する債務はいずれもなかったものとする。

(2) 被相続人以外の者が保険契約者である場合

保険金受取人は、当該契約者貸付金等の額を控除した金額に相当する保険金を取得したものとし、当該控除に係る契約者貸付金等の額に相当する部分については、保険契約者が当該相当する部分の保険金を取得したものとする。

(引用:国税庁ホームページ 相続税法基本通達)

6-2.被相続人が保険契約者である場合

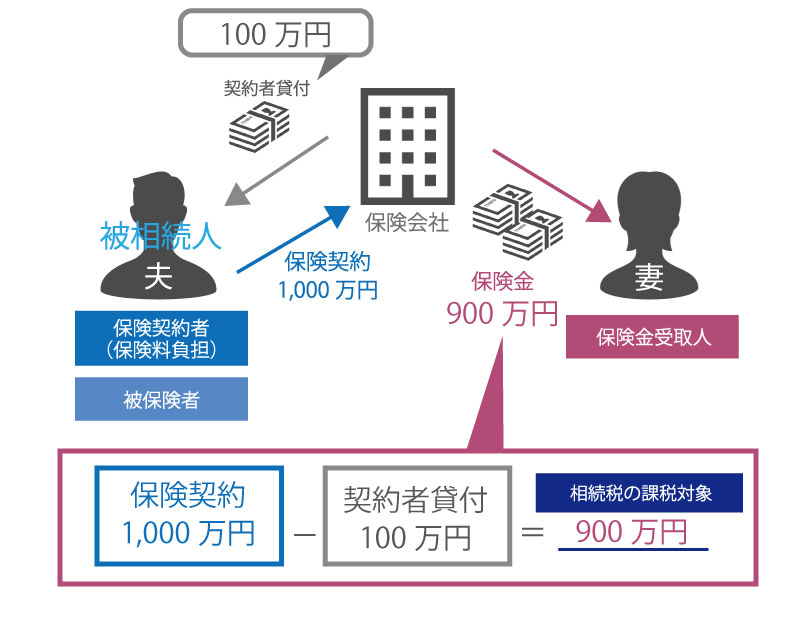

亡くなった被相続人が保険契約者(保険料負担者)かつ被保険者であって、相続人やその他の人が保険金受取人である場合は、受け取る保険金に相続税が課税されます。

この場合には、契約上の保険金から契約者貸付金を控除した金額が相続税の課税対象となります。

例として、次のような保険契約で契約者貸付を利用していた場合について確認します。

(説明を簡単にするため利息は考慮しません。)

- 被相続人:夫

- 保険契約者(保険料負担者):夫

- 被保険者:夫

- 保険金受取人:妻

- 死亡保険金:1,000万円

- 契約者貸付:夫が100万円借入

上記の保険契約では、契約上の死亡保険金1,000万円から契約者貸付100万円を引いた900万円が妻に支払われ、この900万円が相続税の課税対象となります。

契約者貸付金の額に相当する保険金100万円と契約者貸付による債務100万円は、いずれもなかったものとなります。

6-3.被相続人以外が保険契約者である場合

6-3-1.保険契約者と受取人が同じである場合

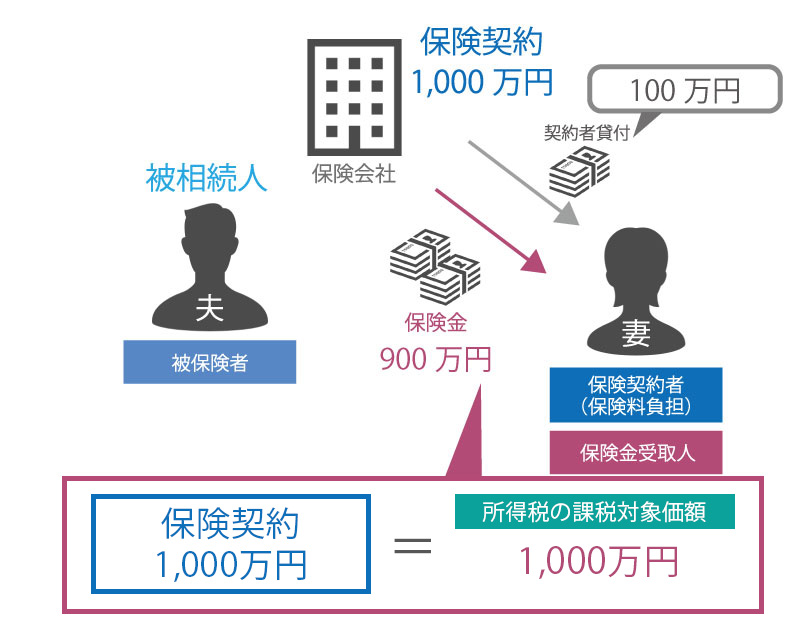

被相続人が被保険者であって、相続人やその他の人が保険契約者(保険料負担者)かつ保険金受取人である場合は、受け取る保険金は一時所得となり所得税が課税されます。

この場合には、受け取った保険金と契約者貸付の合計額、つまり契約上の保険金の額が所得税の課税対象となります。

例として、次のような保険契約で契約者貸付を利用していた場合について確認します。

(説明を簡単にするため利息は考慮しません。)

- 被相続人:夫

- 被保険者:夫

- 保険契約者(保険料負担者):妻

- 保険金受取人:妻

- 死亡保険金:1,000万円

- 契約者貸付:妻が100万円借入

上記の保険契約では、契約上の死亡保険金1,000万円から契約者貸付100万円を引いた900万円が妻に支払われます。

保険契約者と受取人が同じであるため、死亡保険金900万円と契約者貸付100万円を合わせた1,000万円(契約上の死亡保険金の額と同額)が所得税の課税対象となります。

なお、所得税の確定申告では、契約上の死亡保険金の額から払込保険料と特別控除額50万円を引き、その金額を2分の1にして税額を計算します。

6-3-2.保険契約者と受取人が異なる場合

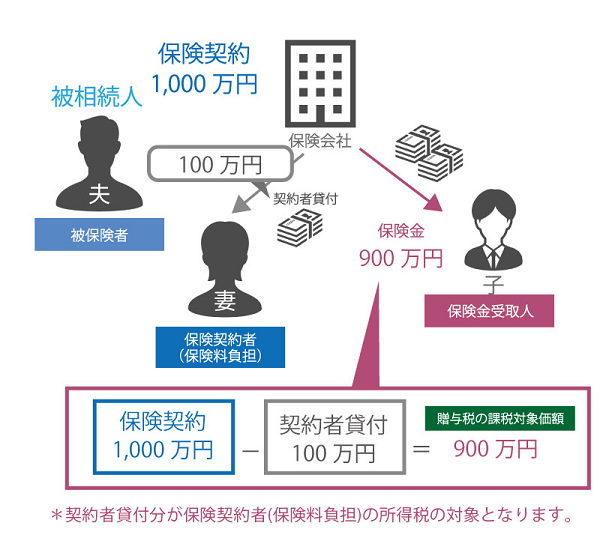

被相続人が被保険者であって、保険契約者(保険料負担者)と保険金受取人がそれぞれ違う人である場合は、受け取る保険金に贈与税が課税されます。

この場合には、契約上の保険金から契約者貸付金を控除した金額が贈与税の課税対象となります。

一方、契約者貸付金は、保険契約者が保険金を取得したとして所得税の課税対象になります。

例として、次のような保険契約で契約者貸付を利用していた場合について確認します。

(説明を簡単にするため利息は考慮しません。)

- 被相続人:夫

- 被保険者:夫

- 保険契約者(保険料負担者):妻

- 保険金受取人:子

- 死亡保険金:1,000万円

- 契約者貸付:妻が100万円借入

上記の保険契約では、契約上の死亡保険金1,000万円から契約者貸付100万円を引いた900万円が子に支払われます。

保険契約者と受取人が異なるため、子が受け取った死亡保険金900万円は贈与税の課税対象になります。妻が借り入れた契約者貸付金100万円は、所得税の課税対象となります。

6-4.満期保険金を受け取った場合

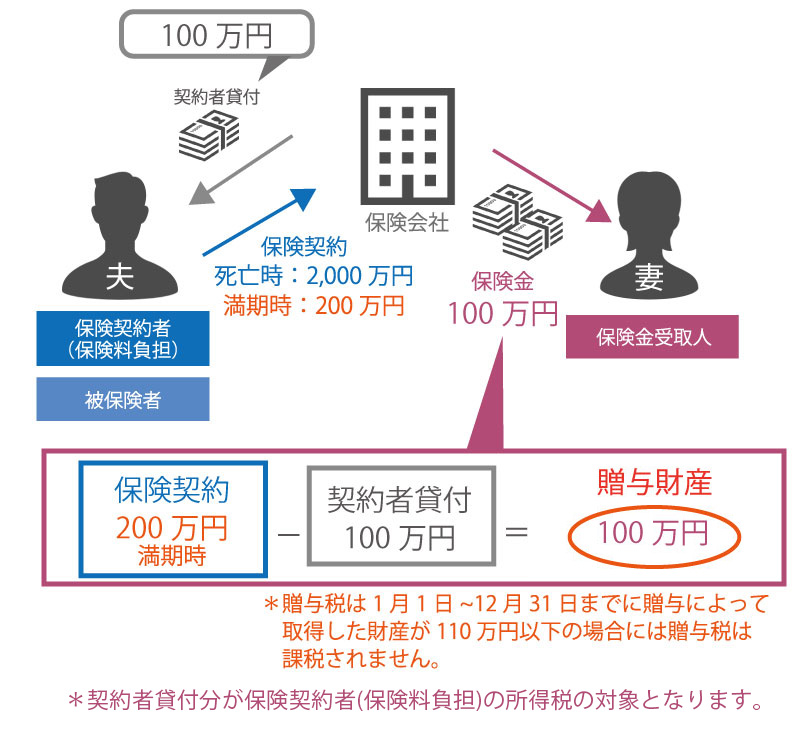

満期保険金が支払われる保険契約において、保険契約者(保険料負担者)と被保険者が同じ人であって、保険金受取人が異なる場合は、満期保険金はみなし贈与財産となり贈与税が課税されます。

この場合には、契約上の満期保険金から契約者貸付金を控除した金額が贈与税の課税対象となります。

一方、契約者貸付金は、保険契約者が保険金を取得したとして所得税の課税対象になります。

例として、次のような保険契約で契約者貸付を利用していた場合について確認します。

(説明を簡単にするため利息は考慮しません。)

- 保険契約者(保険料負担者):夫

- 被保険者:夫

- 保険金受取人:妻

- 死亡保険金:2,000万円

- 満期保険金:200万円

- 契約者貸付:夫が100万円借入

上記の保険契約で満期を迎えた場合は、満期保険金200万円から契約者貸付100万円を引いた100万円が妻に支払われ、この100万円が贈与税の課税対象になります。

ただし、同じ年の贈与が110万円以下であれば贈与税は課税されないため、他に贈与を受けていなければ贈与税は課税されません。

夫が借り入れた契約者貸付金100万円は、所得税の課税対象となります。

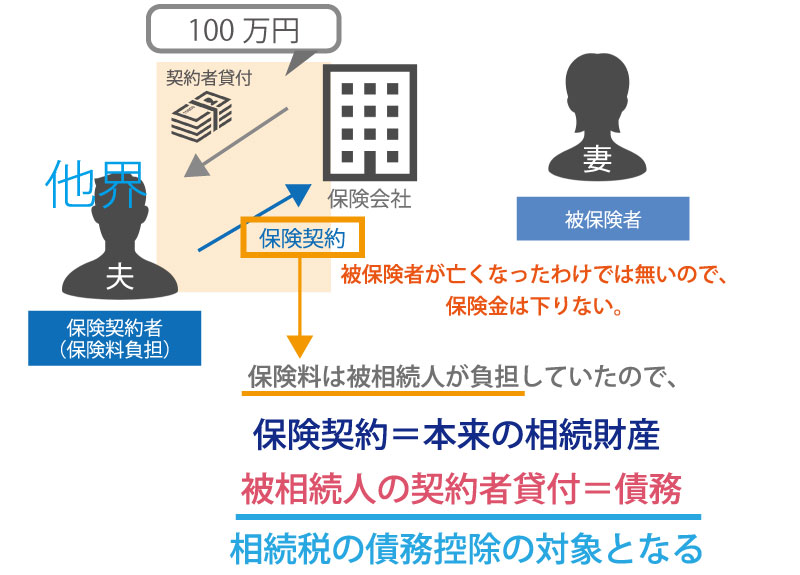

7.契約者貸付が債務となるケース

被相続人が保険契約者(保険料負担者)かつ被保険者である場合は、契約者貸付金の額に相当する保険金と契約者貸付による債務は、相続税の計算上いずれもなかったものとなります。

しかし、被相続人が保険契約者(保険料負担者)で、被保険者が異なる場合には、契約者貸付は債務として相続財産から控除することができます。

上の図に示すケースでは、保険契約者である夫が他界し、被保険者である妻は存命であるため、保険金は支払われません。

この場合、保険契約は夫の相続財産となります。契約者貸付は夫の債務となり、相続税の計算上相続財産から控除することができます。

生命保険契約に関する権利について詳しい内容は、下記の記事を参照してください。

「生命保険契約に関する権利」の相続税評価と相続するときの注意点

8.まとめ

生命保険の契約者貸付は、一定の範囲内の金額が低金利・無審査で借りられ、返済期限も定められていないといった特長があります。

しかし、契約者貸付を利用すると、受け取る保険金は本来の額より少なくなります。契約者貸付を利用する場合は、メリットとデメリットを十分考慮した上で判断する必要があります。

契約者貸付を利用しているときに保険金が下りた場合は、課税関係がやや複雑になります。

保険金に関する税務申告でお困りの場合は、ぜひ、相続税を専門とする税理士法人チェスターにご相談ください。

税理士法人チェスターは、年間3,000件を超える相続税申告を行い、業界トップクラスの実績があります。

相続税専門の税理士法人として、お客さまだけでなく税理士業界からも高い評価を受けています。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。