医療法人の出資持分については、持分が定款で定められている場合、相続税評価の対象です。基本的には取引相場のない株式と同様に評価が行われますが、医療法人には配当が認められていないという点で細かい点で評価方法が異なります。医療法人の出資持分の評価方法について解説します。

~目次~

1.「医療法人の出資持分」の種類とその相続税評価方法について

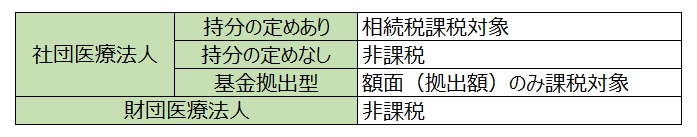

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!医療法人は、複数の人の出資により設立される「社団医療法人」と個人や法人により寄附された財産で設立される「財団医療法人」の2種類があります。このうち社団医療法人で定款に出資持分の定めがあるもの(経過措置医療法人)に関してはその持分が相続税課税の対象です。

出資持分の定めがある場合、法人の解散による財産の分配や社員退社時の出資持分の払い戻しを行わないとならないため、財産と判断されます。また、出資持分の定めのない社団法人のうち、基金拠出型社団医療法人(出資額限度法人)の場合には、その額面のみが相続税評価の対象とされます。

2.「持分の定めのある医療法人社団」は「取引相場のない株式」の相続税評価に準ずる

持分の定めのある医療法人社団においては、その持分について会社の株式と同様に自由に譲渡や贈与を行うことができます。そのため、持分は相続財産として取引相場のない株式の評価方法に準じて相続税が計算されます。

しかし、医療法人は非営利であるという位置づけであり、利益が出た場合に余剰分を配当として支払うことは医療法第54条の規定で禁止されています。そのため、財産を評価する場合、出資分の評価が上がることになります。出資持分の相続が発生する場合には多額の相続税の支払いが必要となることもありますので注意が必要です。

3.「取引相場のない株式」に準じて相続税評価をする際の注意点

3-1.「配当還元方式」は適用されない

出資持分の評価にあたり、医療法人は配当が行えませんので、取引相場のない株式の評価方法のひとつである配当還元方式を用いることができません。類似業種比準方式および純資産価額方式、あるいはこの2者の併用によって評価されます。法人規模によってこれらの併用割合は異なります。

類似業種比準方式によって評価を行う場合でも、配当要素は計算に含めることができず、比準割合は、利益と純資産の2つを用いて計算されます。また、医療法人では社員の議決権は持分に比例しません。したがって、純資産価額方式を用いる場合には、会社の場合に適用される資産額評価20%減の対象外です。

3-2.業種目は「小売り・サービス業」

取引相場にない株式を類似業種比準方式によって計算する場合、国税庁が毎年発表する「類似業種比準価額計算上の業種目及び業種目別株価等」の数値を用います。医療法人の場合には、業種目は「小売り・サービス業」の「その他の産業」です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。