弔慰金とは亡くなった方への弔いや遺されたご遺族を慰めるために贈られる金銭を言います。

弔慰金はお香典や花輪代、葬祭料という名目で支払われることもあります。

今回は、受け取った弔慰金が相続税課税対象になるのかという点についてご説明させていただきます。

1.税法上の弔慰金の扱い

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!弔慰金は被相続人が所有していた財産ではありませんので、相続財産に含まれることはありません。

そのため、原則としては相続税の課税対象にはなりません。

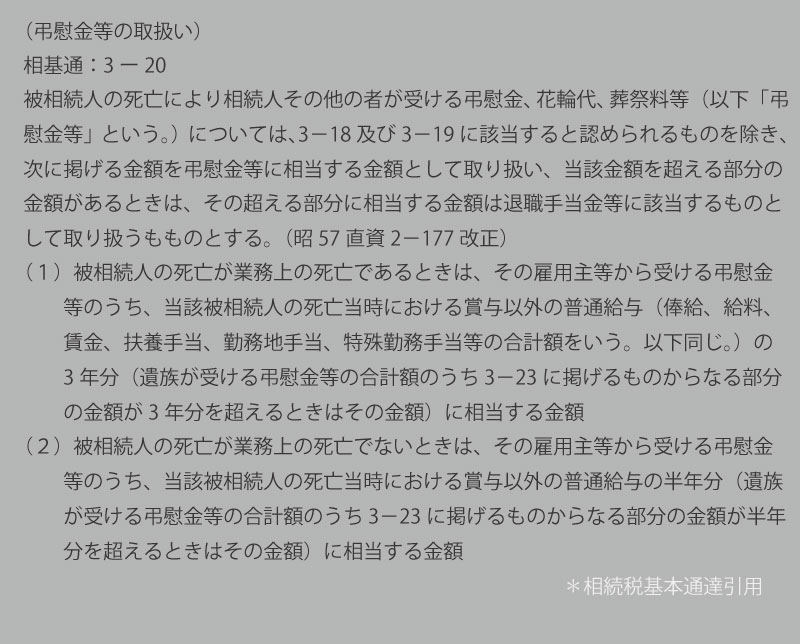

原則としては相続税の課税対象にはなりませんが、相続税基本通達では弔慰金として認められる金額の範囲を示しています。

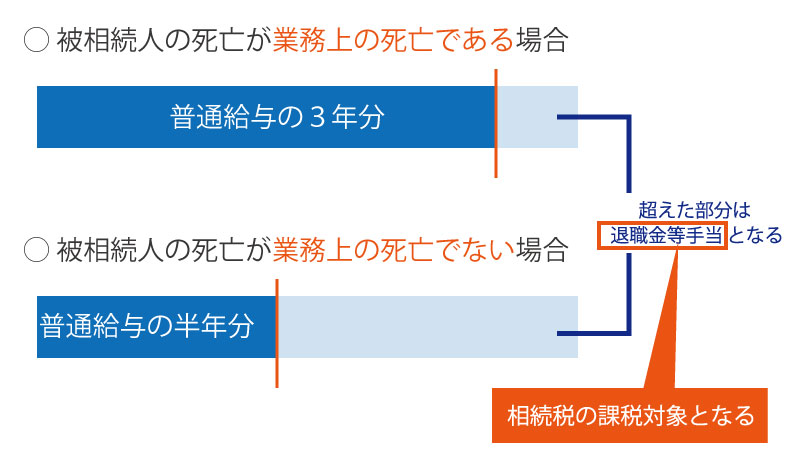

上記のように被相続人の死亡の原因が業務上か業務外かによって、雇用主等から贈られる弔慰金額の上限が異なります。

上限を超えた部分は退職手当等として扱われることになります。

2.退職手当等と判断されると相続税の課税対象となる

被相続人に支払われる死亡退職金はみなし相続財産という扱いになり、相続税の課税対象となります。

つまり、弔慰金が退職手当等と判断された場合には相続税の課税対象になるということです。

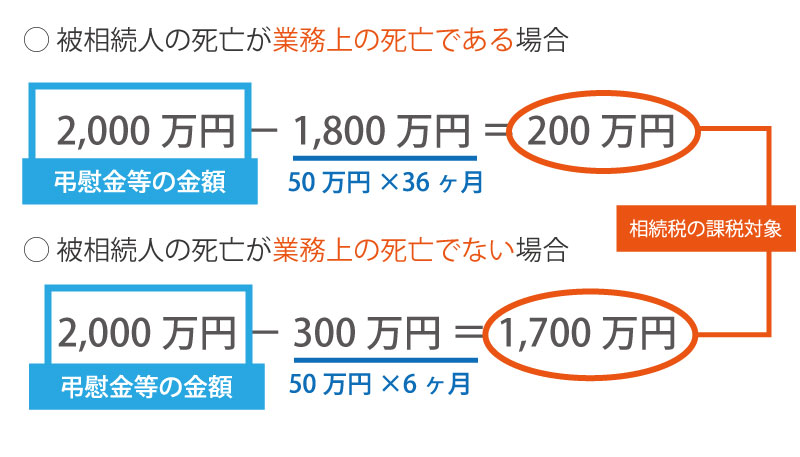

例えば、被相続人の普通給与が50万円、相続人が受け取った弔慰金が2,000万円だったと仮定すると、

それぞれの上限を超えた部分が退職手当等と判断され、相続税の課税対象となります。

2-1業務上の死亡とは

被相続人が亡くなった原因が業務中に起こったことであり、業務と関係性が深い原因が有る場合には業務上の死亡と判断されます。

例えば、業務遂行中に発生した事故等により亡くなった場合や、出張中に発生した事故等で亡くなった場合、仕事が原因とされる職業病によって亡くなった場合などが業務上の死亡となります。

また、通勤途中の災害についても業務上の死亡と判断されます。

業務中に突然、病気等によって亡くなった場合にはその病気が業務と関係がある判断されない場合には、業務上の死亡となりません。

*業務上の死亡についての詳細は「弔慰金の非課税規定で使用する「業務上の死亡」の判定基準」をご確認ください。

3.なぜ、弔慰金が退職手当金という扱いになるのか

弔慰金はご遺族に対してお悔やみの意味で贈られる金銭なのですが、主に会社など、比較的大規模な組織から贈られます。

そのため、金額も高額であることが多いです。

原則としては社会通念上という国民感情の観点から課税の対象とはならないということになっています。

しかし、課税されないということを利用して節税として使われることがあります。

そこで、弔慰金として妥当と判断できる一定の金額は課税せず、超えた部分に関しては過度な弔慰金と判断し、課税対象にするということになりました。

そして、弔慰金は従業員の死亡退職に伴い会社から支払われるため、退職手当金として相続税の課税対象になるという訳です。

基本的に弔慰金は雇用主から支払われます。

もし、被相続人が複数の企業の役員等を行っていた場合には複数の会社から弔慰金が贈られることがあります。

このような場合には、会社ごとに限度額の計算を行います。

4.贈与税や所得税の対象には?

相続税は亡くなった人(被相続人)から生きている人(相続人)に引き継がれた財産に対して課税される税金となります。

弔慰金は生きている人(雇用主等)から生きている人(相続人)や、企業から生きている人(相続人)に贈られる金銭となるため、一見、贈与税や一時所得として所得税の課税対象となるように思われがちですが、贈与税については相基通21の3-9により社会通念上相当と認められるものについては課税されない、所得税についても所令第30条の規定によって課税されないという判断がされています。

まとめ

受け取った弔慰金が一定の金額を超えている場合には、超えた部分は相続税の課税対象となります。

また、会社によっては退職手当金の代わりに弔慰金を支払うというケースもあります。

このような場合には実質退職金という扱いになるため相続税の課税対象となります。

相続税の申告の際に弔慰金がみなし相続財産に含まれるかどうかをきちんと計算しておくようにしましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。