相続税を計算する際に、角地の土地評価が高くなることをご存知の方も多いのではないでしょうか。しかし、角地とよく似た「準角地」である場合には、「角地」の評価とは少し異なります。

そこで、相続税を計算する際に知っておきたい角地と準角地の違いとその計算方法をご紹介します。

1.角地と準角地の違い

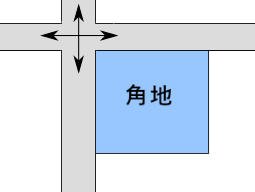

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!角地とは、2本の道路が交差またはT字路のように接続している場所で、家の正面と側面が道路に接している土地のことです。

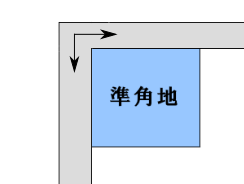

一方、準角地とは、1本の折れ曲がったL字型の道路の内側にある土地のことを指します。

角地は2本の道路を利用できるため、利便性が高く、評価額が高くなるとみなされます。

準角地の場合も一般的な住宅と比べると利便性がやや高いといえますが、角地よりも評価は低くなります。

角地や準角地のように、道路との位置関係によって土地の評価が変わることを、法律上では「側方路線影響」と表します。

この影響を加味して土地の価値を算出する際に用いるのが「側方路線影響加算」です。

路線価方式で算出した土地評価単価に、「側方路線影響加算率表」で定められた側方路線影響加算率を掛けると、その角地・準角地の土地評価単価が計算できます。

2.角地と準角地の側方路線影響加算率は違うので注意

2-1.角地・準角地における側方路線影響加算率の違い

それでは、角地と準角地の場合の加算率の違いを見ていきましょう。

出典:国税庁HP

表のように、加算率は土地が存在する地区区分によっても変化します。最も評価が高いのが、利便性の高い、高度商業地区および繁華街地区です。評価対象の土地がどの地区に分類されるかは、国税局によって定められており、税務署もしくは国税庁のホームページで閲覧できる「路線価図」で確認します。

2-2.土地評価額の計算方法

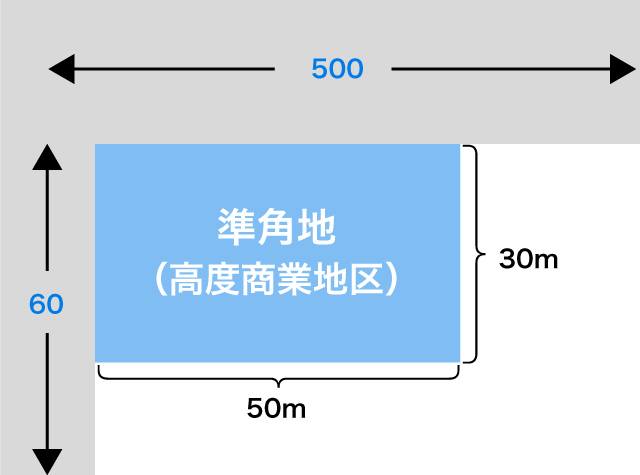

それでは、実際に表の加算率を当てはめて土地評価額を計算してみましょう。こちらでは、1,500㎡(50m×30m)の高度商業地区にある準角地(正面路線価:500千円・奥行き補正0.95、側方路線価:60千円・奥行き補正0.92)を想定して、土地評価額を算定します。

まずは、1㎡あたりの価値である「土地評価単価」を計算します。

まずは、1㎡あたりの価値である「土地評価単価」を計算します。

計算方法は、

【正面路線価×奥行価格補正率】+【側方路線価×奥行価格補正率】×【側方路線影響加算率】

です。原則として正面路線は、家に面した2つの道路のうち、奥行価格補正を掛けた後の金額が高い方を設定します。奥行価格補正率は、道路の奥行距離ごとに設定された「奥行価格補正率表」を参照してください。

土地評価単価=500千円×0.95+60千円×0.92×0.05=477.76千円

続いて、土地評価単価に土地の広さを掛けて、土地評価額を算出します。

土地評価額=477.76千円×1,500㎡=716,640千円

よって、この土地の土地評価額は7億1,664万円になります。

3.まとめ

角地・準角地の違いと、側方路線影響加算率の計算方法をご紹介しました。国税庁が発表する路線価と補正率、加算率のデータを用いれば簡単に土地評価額を算出することができます。データは数年おきに改訂されるため、最新のデータを参照するようにしましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。