債券を相続する場合、その相続税評価は債券の種類によって異なります。ディスカウント債の場合、利率を一般債権よりも低めに抑える代わりに発行価額が額面より大幅に割引されており、償還時には償還差益と利息の両方が得られるしくみです。そのため、相続税評価額は既経過償還差益と経過利息を算定し決定されます。

1.ディスカウント債とは?

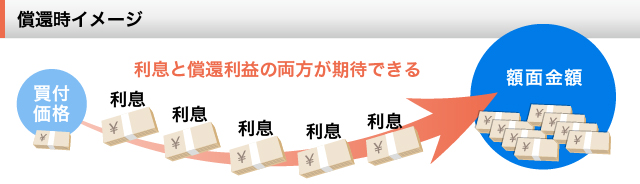

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!ディスカウント債とは、表面利率は一般的な債券よりも低いものの、額面よりも大きく割引した発行価額で発売されている債券です。償還時には、利息と償還差益の両方を受け取ることができます。

ディスカウント債のうち、利息が設定されていない債券は「ゼロクーポン債」、発行価額を抑えるために極端に利率を下げた債券は「ディープディスカウント債」とよばれます。ディスカウント債は外国債券や金融債に多く、メリットは、初期投資額が「買付価格=額面金額」となる一般的な債券よりも少額で済むという点です。

さらに、償還時の利回りを見た場合には有利となることもあります。また、途中売却もできるため流動性もあり、債券金額の変動によっては途中売却で利益を得ることも十分に可能です。

2.ディスカウント債の相続税評価方法

ディスカウント債には、割引公社債と利付債の両方の性格があることから、相続税の評価においてはこの両者の評価方法に準じて行うことが国税庁の「財産評価基本通達」によって示されています。したがって、ディスカウント債の評価額は次の式で計算することができます。

債券の相続税評価額=発行価額+既経過償還差益+既経過利息(源泉所得税相当額控除後)

ここで、既経過償還差益は、「(額面-発行価額)×受渡日から課税時期までの日数/受渡日から償還期限までの日数」によって計算します。

ただし、債券価格は市場の状況によって変動しますので、相続発生時に債券がこの計算方法による評価額以下となる場合も少なくありません。その場合には、より実勢に近い予想売却価格を用いて相続税評価を行うことも可能です。

予想売却価格は次の式で計算できます。

予想売却価格=(額面×受渡日から課税時期までの日数/受渡日から償還期限までの日数)×課税時期における指数/100+既経過利息(源泉所得税相当額控除後)

この「課税時期における指数」は、市場状況を勘案しながら証券会社が決定、発表しています。

なお、外貨建てのディスカウント債の場合には、相続発生時点での為替レートで計算を行います。相続発生日の残高証明書を銀行に依頼しておくとよいでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。