宅地の相続税評価を行う際、路線価のある地域では路線価方式により計算します。路線価は、通常、各地域の容積率を反映した価額となっていますが、その宅地が2以上の容積率の異なる地域にわたる場合、容積率の違いによる影響度を勘案して相続税評価額を減価できることがあります。

~目次~

1.「容積率の異なる2以上の地域にわたる宅地」とは?

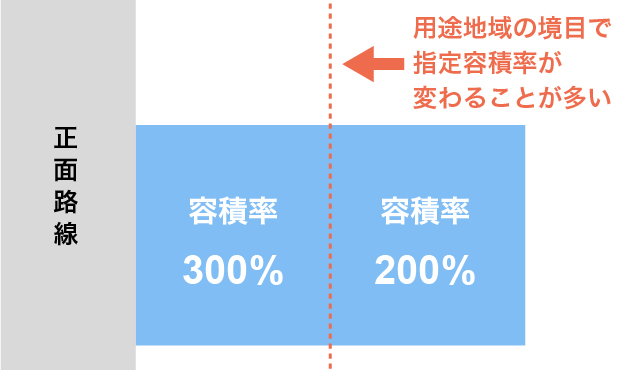

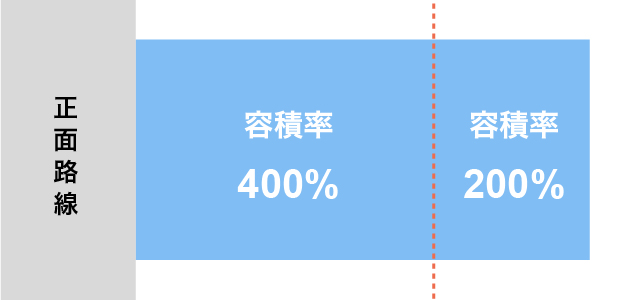

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!例えば奥行きの長い土地などでは、1画地の宅地であっても途中から容積率が変わる場合があります。下図の例では、正面路線価の道路に面した部分は容積率が300%、道路から奥まった部分は200%となっています。

容積率が高い方がその宅地の利用価値が高くなり収益性が上がります。路線価は通常容積率をもとに決められているので、容積率200%の部分の宅地まで正面路線価で計算をしてしまうと、高く評価し過ぎることになってしまいます。

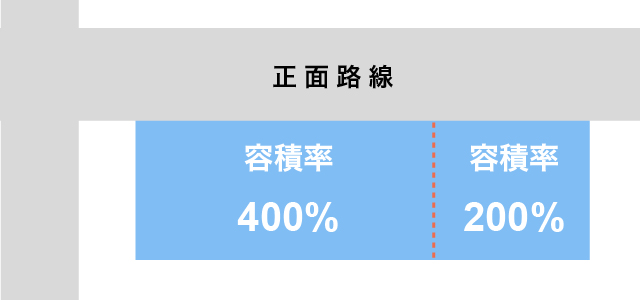

下図の例も、1画地の土地で容積率が異なる例です。

2.「容積率の異なる2以上の地域にわたる宅地」の相続税評価

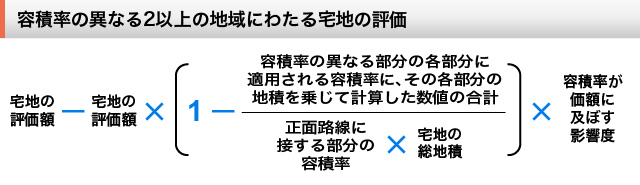

容積率の異なる2以上の地域にわたる宅地は、容積率の違いによる個別事情(影響度)を考慮して減価することができます。具体的には、正面路線価をもとにしたその宅地の評価額から、その評価額に容積率の差に基づく原価率を乗じた金額を控除することで評価します。

容積率の異なる2以上の地域にわたる宅地の評価は以下の算式で計算をすることができます。

容積率が価額に及ぼす影響度は地区区分によって定められており、下記の表の数値となります。

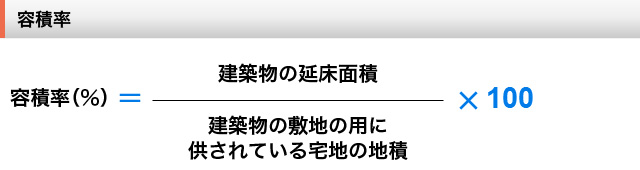

※容積率とは

建築基準法第52条に規定する敷地面積に対する建築物の延べ面積の合計(延床面積)の割合のことで、建物は原則としてこの容積率を超えないように建築しなければなりません。

たとえば容積率200%の地域ならば敷地面積の2倍を超える延床面積の建物は建築できないことになります。

2-1.評価減ができるケースの例示

下図のように、その宅地に正面路線に接している宅地と容積率の違う部分があり、その宅地が正面路線に接していない場合、容積率の違いを考慮して相続税評価額を減価することができます。

2-2.評価減ができないケースの例示

下図のように、1画地が2以上の容積率の異なる地域にわたる場合でも、その正面路線に接する部分の容積率と異なる容積率の部分がない場合は減価をすることができません。

この場合は、容積率は異なるものの、それぞれの部分が正面路線に接しており、正面路線の路線価は容積率の違いを反映して定められていると考えられるため、相続税評価額を減価することはできません。

3.「容積率の異なる2以上の地域にわたる宅地」の相続税評価に係るQ&A

3-1.減額計算に使用する容積率は、指定容積率もしくは基準容積率?

容積率とは、「建築物の延べ面積の敷地面積に対する割合」であり、都市計画により土地ごとに「指定容積率」が定められています。しかし、実際に建築物等を建築する際は、その敷地の前面道路の幅員による容積率の制限を考慮する必要があります。前面道路の幅員を考慮した容積率を「基準容積率」といいます。

容積率の異なる2以上の地域にわたる宅地の相続税評価をするにあたって、減額計算に使用する容積率は指定容積率と基準容積率のいずれか小さい方の容積率を使用することとなります。

ただし、前面道路の幅員が12m以上の場合、『指定容積率』がそのまま敷地に対して適用される容積率の限度となります。

3-1-1.指定容積率

指定容積率とは、各地方公共団体の都市計画によって定められた容積率のことです。

3-1-2.基準容積率

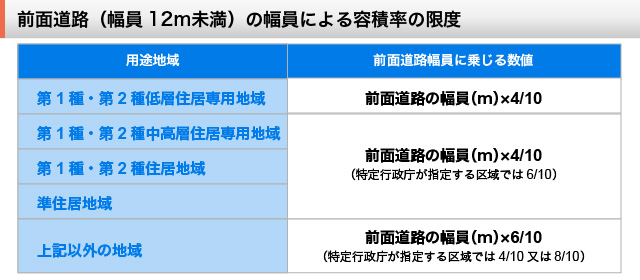

基準容積率とは、敷地の接する道路の幅員が12m未満の場合に、その道路幅員の数値に以下の表の数値を乗じて計算した割合です。

表を見ればお分かりのとおり、基準容積率は、原則として住居系の用途地域では道路幅員×4/10、その他の地域では道路幅員×6/10で求められます。

3-2.都市計画道路予定地の区域内になる場合の評価方法は?

宅地が都市計画道路予定地の区域内になる部分がある場合、その部分については通常の価額に用途地域や容積率、地積割合によって定める補正率を乗じて評価します。

その宅地が容積率の異なる2以上の地域にわたる場合、補正率を判断する際の容積率は、各地域の容積率を加重平均して求めた率になります。

4.容積率算出にあたっての留意点

4-1.容積率の異なる2以上の地域にわたる宅地の評価減割合の計算

容積率の異なる2以上の地域にわたる宅地の評価減割合の計算にて適用する容積率は、指定容積率と基準容積率のうち「いずれか小さい容積率」を適用します。

なお、前面道路が2以上あるときは、その道路のうち「大きい方の道路幅員」を用いて基準容積率を算出します。

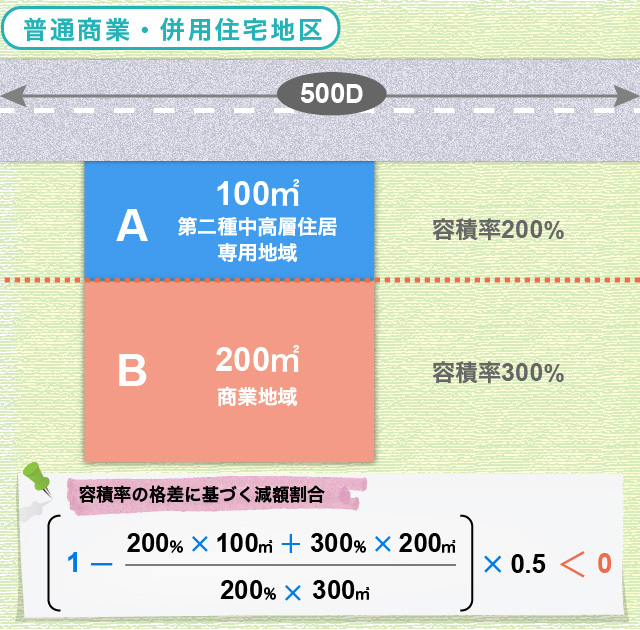

4-2.基準容積率の計算でマイナスとなる場合

正面路線に接する部分の容積率が他の部分の容積率よりも低い宅地のように、この算式により計算した控除割合がマイナスとなるときは、減額割合を適用しないことになります。

4-3.正面路線価の判定

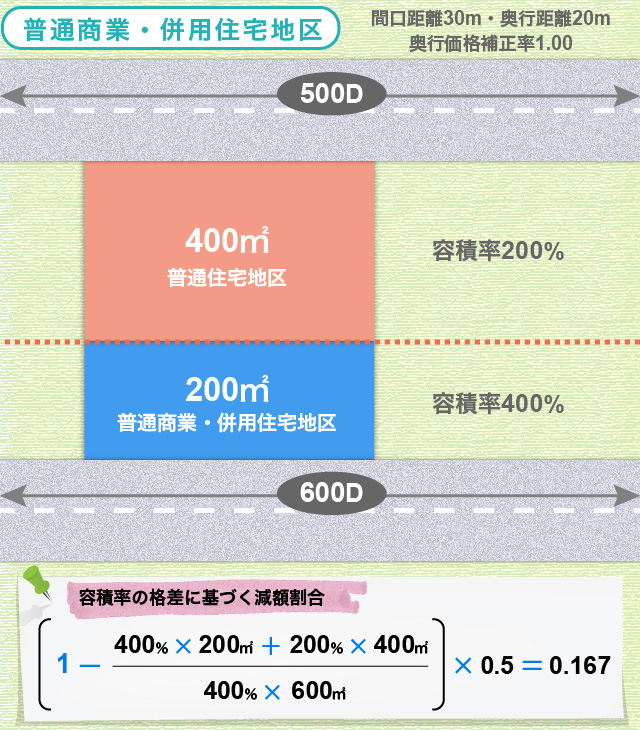

財産評価基本通達20-6の(注)3に定められているとおり、以下のような事例の場合には正面路線価の判定に注意が必要です。

【設例】質疑応答事例より

① 正面路線の路線価に奥行価格補正率を乗じて求めた価額に容積率の格差による減額調整を行った価額

600,000円×1.00-(600,000円×1.00×0.167)=499,800円

② 裏面路線の路線価に奥行価格補正率を乗じて求めた価額

500,000円×1.00=500,000円

③ ①<②となる場合、容積率の格差による減額調整は適用せず、裏面路線を正面路線とみなして、当該画地の評価額を求めます。

なお、宅地の価額は最も高い効用を有する路線から影響を強く受けることから、上記事例の場合は正面路線とみなされた路線(裏面路線)の路線価の地区区分に応じた補正率を適用します。

5.容積率の異なる2以上の地域にわたる土地評価の計算事例

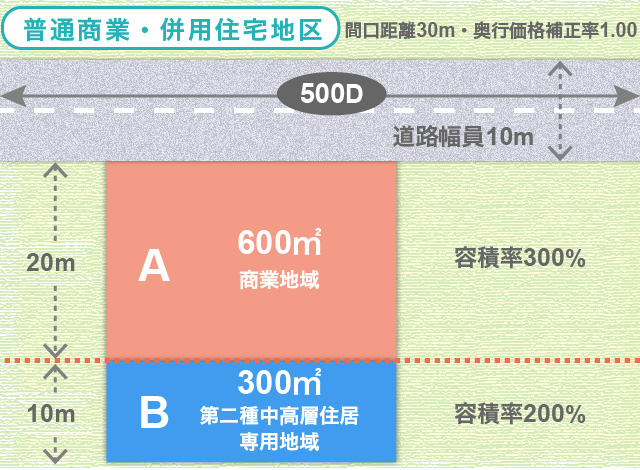

評価対象地は、下記のように用途地域および容積率の異なる地域に所在しており、貸駐車場の敷地として事業の用に供されています。

なお、基準容積率算定における割合はA(商業地域:6/10)、B(第2種中高層住居専用地域:4/10)とされています。

5-1.容積率の計算

① A:商業地域

指定容積率:300%

基準容積率:10m(最大道路幅員)×6/10=600%

容積率 300% < 600% ∴ 300%

② B:第2種中高層住居専用地域

指定容積率:200%

基準容積率:10m(最大道路幅員)× 4/10 = 400%

容積率 200% < 400% ∴ 200%

5-2.路線価方式による自用地評価額の計算

500千円×1.00(*1)×900㎡=450,000千円

(*1)奥行30mに対する奥行価格補正率(普通商業・併用住宅地区)

5-3.評価額の計算

① 減額割合の計算(小数点3位未満四捨五入)

| [ | 300% × 600㎡ + 200% × 300㎡ | ] | × 0.5 = 0.0555…⇒0.056 |

| 300% × 900㎡ |

※右にスワイプして下さい

② 450,000千円-450,000千円×0.056=424,800千円

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。