相続する家屋が文化財建造物である場合、相続税の評価はどのようになるのでしょうか。固定資産税評価額の有無によっても計算方法は異なります。文化財建造物の定義から具体的な計算方法まで、順番にご紹介しましょう。

~目次~

1.文化財建造物である家屋の相続税評価

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!1-1.文化財建造物である家屋とは

文化財建造物である家屋とは、文部科学省や地方自治体によって「文化財建造物である」と指定された家屋のことです。歴史的・文化的な価値が高い財産として保護する必要があると指定された建造物が、文化財として指定されます。

歴史的な建造物は、その保護や管理が大変であることからさまざまな優遇措置が取られており、その1つが相続税の軽減です。固定資産税評価額が付されているか否かで控除の割合や計算方法が異なりますので、順番に見ていきましょう。

1-2.その家屋に固定資産税評価額が付されている場合

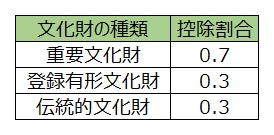

文化財建造物となっている家屋の評価に必要なものは全部で2つあります。1つ目は、その家屋が文化財建造物でないものとしての評価です(A)。2つ目は文化財建造物ごとの控除割合(B)で、この割合は国税庁によって定められています。

表を見てわかる通り、重要文化財なら0.7、登録有形文化財、もしくは伝統的建造物なら0.3がそれぞれ控除割合(B)となります。評価額の計算方法は、次の通りです。

評価額=A×(1-B)

たとえば、5,000万円の評価額を持つ文化財建造物の家屋が、伝統的建造物であった場合の相続税額は「5,000万円×(1-0.3)=3,500万円」です。なお、固定資産税評価額が付されている場合には、固定資産税評価額が計算のベースとなりますので、Aの部分には固定資産税評価額が入ります。

1-3.その家屋に固定資産税評価額が付されていない場合

固定資産税評価額が付されていない家屋の場合には、固定資産税評価額のかわりに再建築費用をベースとします。再建築費用は、相続税が課税される時期に対象となる家屋をもう一度建築したと想定して計算を行いましょう(C)。

算出された数字より経過年数に応じた額(D)を引き、さらに0.7を乗じることで評価額の算出が可能です。式にすると「(C-D)×0.7」となります。なお、重要文化財や伝統的建造物に指定されている場合、さらに控除することが可能です。たとえば、重要文化財に指定されている家屋なら「(C-D)×0.7×(1-0.7)」という計算で評価額を求めることができます。

1-4.固定資産税が課されない家屋とは

家屋が文化財建造物であろうがなかろうが、固定資産税評価が付されるのが普通です。しかし、一部の文化財については優遇措置の一環として、固定資産税が課されません。固定資産税が課されない家屋の定義は、大きく2種類に分けられます。1つは、重要度が高いと指定されることです。

・重要文化財

・重要有形民俗文化財

・史跡名勝天然記念物

これらに指定されていること、もしくは、重要美術品としての認定でも同様の優遇措置を受けることが可能です。

もう1つは、市町村の条例などで重要伝統的建造物群保存地区に指定された場所にある建造物です。ただし、重要伝統的建造物群保存地区にあればなんでも良いというわけではありません。条件は3つ、伝統的建造物であること、風俗営業に使用されていないこと、文部科学大臣による告示があることです。

なお、重要文化財に指定されているかどうかわからない場合は、文化庁のWEBサイトで確認することができます。不安な場合は事前に確認しておくと良いでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。