さまざまな規制がある代わりに固定資産税などが低く抑えられる、市街化区域内の生産緑地。生産緑地として指定された土地の相続税評価は、買取りの申出ができるかどうか、また、買取りの申出ができない場合はできるようになるまでの期間がどれくらいあるのかによって相続税評価額の減額割合が変わってきます。

1.生産緑地とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!生産緑地とは、農地として管理する代わりに固定資産税が軽減され相続税の猶予が受けられる、市街化区域内にある農地です。生産緑地法は、1992年に施行されました。

生産緑地制度が適用されるのは、東京23区や首都圏及び近畿、中部などの政令指定都市と一部の地域です。これらの地域では、市街化区域内にある500㎡以上の農地として利用している土地が生産緑地として指定を受けることで、税金が安くなります。一方で、住宅の建築ができなくなるなど土地利用の規制がかかり、30年間農地として管理することが求められます。

生産緑地として指定された土地に建築物の新築や宅地造成などを行う際は、市区町村長の許可が必要です。許可を得られるのは、原則として農産物の集荷施設や市民農園施設などの用途に限られています。

土地所有者は、生産緑地として指定を受けた日から30年間は農業を続けなければならず、土地を売却することはできません。

30年を経過するか主たる従事者が死亡した場合には、「買取りの申出」の制度により、土地の買い取りを市区町村に申し出ることができるようになっています。

なお、通常は、その土地の所有者=主たる従事者となっていますので、相続の場合には、主たる従事者が死亡した状態となり、「買取りの申出」ができる状態であると考えられます。よって、次項における(2)の評価方法で相続税評価を行うことが一般的です。

2.生産緑地の相続税評価方法

生産緑地の評価額は、その生産緑地が買取りの申出をできるものかどうかによって変わってきます。いずれの場合も、その土地が生産緑地でないとした場合の評価額を基に算定し、買取りの申出ができないものは買取りの申し出ができるようになるまでの年数によって決められた割合を乗じた額を控除して求めることができます。

生産緑地の評価額=その土地が生産緑地でないものとして評価した価額×[1-(1)又は(2)の割合]

生産緑地の種類

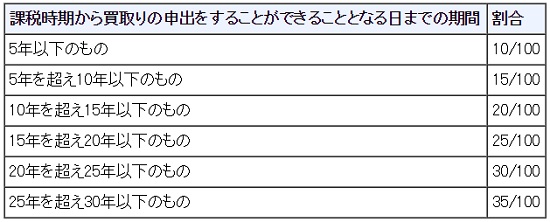

(1)相続することになった時期に、まだ市区町村長に買取りの申出ができない生産緑地の場合、買取りの申出ができるようになるまでの期間に応じた割合は下記の表のとおりです。

(2)相続した時点で、市区町村長に買取りの申出を行っていた生産緑地や、30年を経過し買取りの申出ができる生産緑地の場合、控除される割合は5/100になります。

生産緑地として指定を受けている間の固定資産税は農地並みですが、生産緑地を解除し、その後生産緑地として買い取られない場合は宅地並みの固定資産税が課せられるため注意が必要です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。