人に貸している部屋や家屋が、相続を受けた時期に一時的に空室になっている場合があります。これは、相続税評価で賃貸割合を計算する際に「一時的な空室」として認められるのか、また認められるにはどのような条件を満たす必要があるのかまとめています。また、賃貸割合の計算方法についても解説します。

1.「貸家」及び「貸家建付地」の相続税評価における「賃貸割合」の計算方法

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!貸している家屋の部分が「貸家」で、その貸家が建っている敷地である宅地が「貸家建付地」です。貸家建付地等の評価では、それぞれ「貸家」、「貸家建付地」として別々に評価することになっています。評価のための計算式は下記の通りです。

- (貸家の価額)=(自用の家屋の価額)-(自用の家屋の価額)×(借家権割合)×(賃貸割合)

- (貸家建付地の価額)=(自用地としての価額)-(自用地としての価額)×(借地権割合)×(借家権割合)×(賃貸割合)

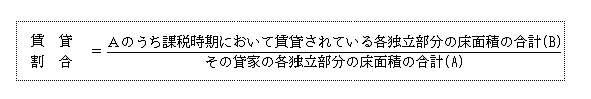

この式の中の賃貸割合とは、その貸家の各独立部分(貸している各部屋)の床面積の合計に対する、課税時期に実際に貸している部屋の床面積の合計の割合です。貸している各部屋は構造上区分された独立した部屋であることが前提です。

この場合、たまたま一時的に空き室となっている部屋の床面積を、賃貸している部分の床面積に加えることができます。

引用:国税庁 質疑応答事例 貸家建付地等の評価における一時的な空室の範囲

2.「一時的な空室」で一定要件を満たせば賃貸割合に含めることが可能

国税庁の通達によると、継続的に賃貸されている部屋又は家屋で、課税時期に一時的に空室になっていたと認められる範囲は国税庁の下記の例が参考になります。

- 各部屋が相続の対象になる前に継続的に賃貸されていたと認められるものであること

- 前に借りていた人が退居した後、不動産会社などを通して速やかに次の賃借人の募集が行われたこと

- 空き室だった期間に他の用途に使われていなかったこと

- 空き室だった期間が相続の前後1カ月など、一時的なものであったと認められること

- 課税時期後の賃貸状況が一時的なものでないと認められること

これら1.~5.の条件を総合的に判断して、特例が適用できるかどうか判断します。

この4.で空き室だった時期が前後1カ月となっていますが、実際は募集しても何カ月も賃借人が決まらない場合もあり一概に1カ月とは言えません。相続開始の直前に空き室になった場合でも、空き室になった直後に不動産業者などを通し新規入居者を募集していたなどの事実があれば、「一時的な空室」として認められるようです。ケースによっては半年ほど空き室だった場合でも特例の対象として認められた例もあるため、ケースバイケースだと考えましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。