路線価は、土地の相続税評価額の算定のもとになる価格です。

市街地の道路には路線価が設定されていますが、中には路線価がない道路もあります。そのような道路に面した宅地の評価では、特定路線価の設定を申請することができます。

この記事では、特定路線価を設定できる土地のチェック方法や申請手続きについて解説します。あわせて、特定路線価をあえて申請しないで評価する方法もご紹介します。

~目次~

1.特定路線価とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!特定路線価とは、路線価がない道路について、税務署に特別に設定してもらった路線価のことです。

宅地を相続した場合や贈与された場合に、その宅地が面している道路に路線価がないということがあります。

このような宅地について相続税や贈与税を申告するときは、その宅地の価額を評価するために特定路線価の設定を申請することができます。

(引用:国税庁ホームページ 特定路線価設定申出書)

1-1.路線価との違い

特定路線価は、これから相続税や贈与税を申告しようとする人が税務署に申請してはじめて設定されるものです。

一方、通常の路線価は、主に市街地の道路を対象に国税庁が設定します。毎年1月1日を基準日とし、その年の7月上旬に国税庁ホームページで公開されます。

国税庁ホームページ 財産評価基準書 路線価図・評価倍率表

路線価について詳しい解説は、下記の記事をご覧ください。

相続税路線価とは?土地評価額の計算方法や路線価の調べ方を紹介!

2.特定路線価の設定を申請する前にチェックしておきたい項目

特定路線価の設定を申請するには、申請対象の道路や特定路線価で評価する土地が一定の条件を満たしている必要があります。

ここでは、特定路線価の設定を申請する前にチェックしておきたい項目をご紹介します。

2-1.特定路線価の設定を必要とする年分の路線価が公開されていること

まず、特定路線価の設定を必要とする年分の路線価が公開されていなければなりません。

路線価は例年7月上旬に公開されますが、路線価が公開される前に特定路線価の設定を申請することはできません。

2-2.相続税または贈与税の申告のための申請であること

特定路線価の設定の目的は、相続税または贈与税の申告に限られます。その他の目的で特定路線価を設定することはできません。

2-3.評価する土地が路線価地域にあること

評価する土地は、路線価地域(路線価方式で評価する地域)になければなりません。

倍率地域(倍率方式で評価する地域)にある場合は、路線価ではなく固定資産税評価額をもとに評価するため、特定路線価を設定する必要はありません。

評価する土地が路線価地域にあるかどうかは、国税庁ホームページで確認することができます。

国税庁ホームページ 財産評価基準書 路線価図・評価倍率表

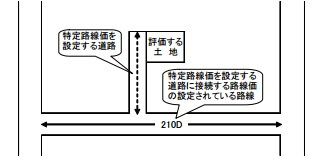

2-4.評価する土地は路線価がない道路のみに接していること

評価する土地は、路線価がない道路のみに接していなければなりません。

二つ以上の道路に接していて、路線価がある道路が一つでもあれば、特定路線価を設定することはできません。このような土地は、路線価がある道路のみに接しているものとして評価します。

2-5.対象の道路は評価する土地の専用通路ではないこと

評価する土地の専用通路に特定路線価を設定することはできません。専用通路は評価する土地の一部として評価することになります。

2-6.対象の道路は建築基準法上の道路等であること

特定路線価を設定する道路は建築基準法上の道路等に限られます。

建築基準法上の道路等にあてはまるかどうかは、都道府県や市町村の担当部署(建築指導課など)で確認できます。

3.特定路線価設定の申請手続きとは

特定路線価設定の申請ができるのは、相続税または贈与税の申告のために特定路線価の設定が必要となる人です。

前章でご紹介した条件をすべて満たした場合に、特定路線価設定の申請ができます。

3-1.申請手続きの流れ

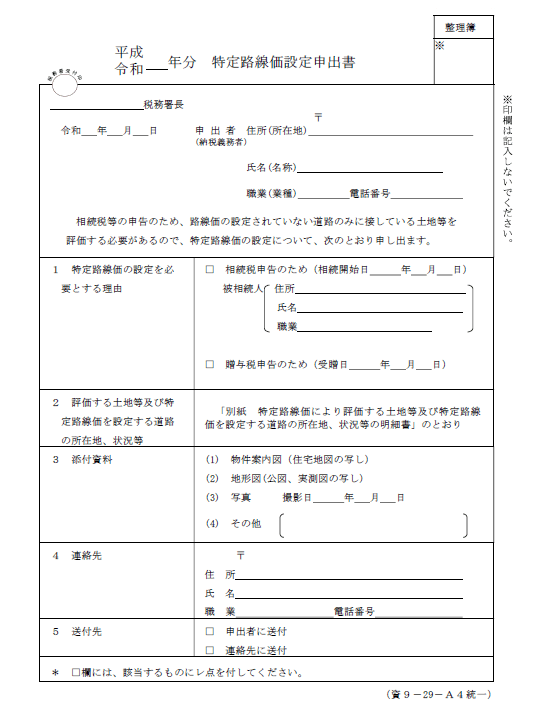

特定路線価の設定を申請するには、納税地を所轄する税務署に「特定路線価設定申出書」(以下、申出書)を提出します。提出は郵送でも持参でも構いません。

申出書には、「別紙 特定路線価により評価する土地等及び特定路線価を設定する道路の所在地、状況等の明細書」(以下、別紙)や、物件案内図、地形図、写真などの資料を添付します。

添付する資料は、特定路線価で評価する土地や申請対象の道路、その道路に接して路線価がある道路などの状況がわかるものを準備します。

申出書や別紙の様式は税務署に用意されているほか、国税庁ホームページからダウンロードすることもできます。

国税庁ホームページ 特定路線価設定申出書

特定路線価設定の申請に手数料はかかりません。

3-2.申請が受理されるまでの期間は?

申出書を提出してから審査が済むまで1か月程度の期間がかかります。余裕を持って申請することをおすすめします。

4.特定路線価設定申出書の書き方と提出チェックシートの確認

特定路線価の設定の申請では、「申出書」と「別紙」を提出します。

4-1.申出書の書式例・書き方

特定路線価設定申出書には、次の項目を記載します。

- 申請先の税務署名

- 申請日

- 申出者の住所・氏名・職業・電話番号

- 特定路線価の設定を必要とする理由

(相続税申告であれば、相続開始日と被相続人の住所・氏名・職業。贈与税申告であれば、贈与を受けた日。) - 添付資料の内容

- 連絡先と回答の送付先

評価する土地と特定路線価を設定する道路の状況については、「別紙」に記入します。

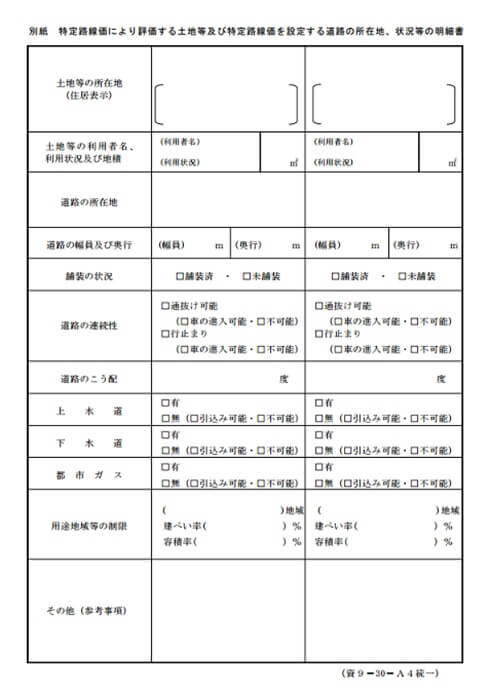

4-2.別紙の書式例・書き方

「別紙 特定路線価により評価する土地等及び特定路線価を設定する道路の所在地、状況等の明細書」には、評価する土地と特定路線価を設定する道路の状況について、次の項目を記載します。

- 土地等の所在地(画地ごとに記載)

- 土地等の利用者名、利用状況(自用地か貸付地か)及び地積

- 道路の所在地

- 道路の幅員及び奥行

- 舗装の状況

- 道路の連続性(通り抜け可能か、車の進入は可能か)

- 道路の勾配

- 上水道・下水道・都市ガスの有無(ない場合は引き込み可能か)

- 用途地域等の制限(用途地域・建ぺい率・容積率)

- その他参考事項

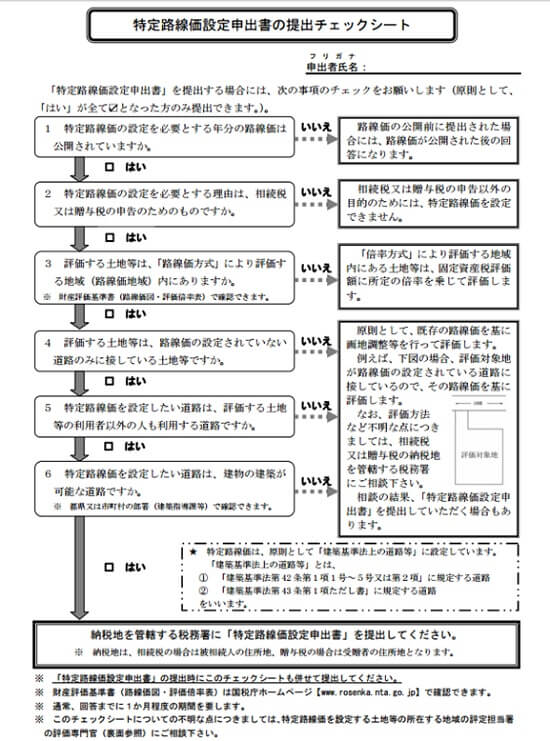

4-3.特定路線価設定申出書の提出チェックシート

税務署では、特定路線価設定の申請にあたって「特定路線価設定申出書の提出チェックシート」も提出するよう求めています。

チェックシートは、特定路線価設定の条件を満たすかどうかを確認するためのものです。

一つでもチェック項目に当てはまらないものがあれば申請はできません。

5.特定路線価を“あえて”申請せずに評価を行う方法

路線価がない道路に面した宅地を評価するとき、必ず特定路線価の設定を申請しなければならないわけではありません。

場合によっては、あえて特定路線価の設定を申請しないで評価したほうがよいこともあります。

特定路線価を使わない場合は、「旗振評価」という方法で宅地を評価することができます。

5-1.旗振評価とは

旗振評価とは、対象の土地が路線価のある道路に面するように、一度隣接地を含めて評価する方法です。

具体的には、対象の土地に路線価がない道路と隣接地を含めた区画を定めます。隣接地に面する道路の路線価を使ってその区画の評価額を求め、その評価額から隣接地の評価額を差し引きます。

旗振評価で評価すると、土地の評価額は低くなる傾向があります。名前に示されるように土地の形状が旗のようになり、不整形地として評価されることが理由です。

ただし、周囲の土地に比べて評価額が著しく低くなると、税務署に否認される可能性があります。

また、道路の奥行が長い場合も、特定路線価を設定する必要があるとして税務署に否認される可能性があります。

5-2.特定路線価が設定されれば必ず使わなければならない

特定路線価と旗振評価のどちらで評価するかを決めるには、それぞれの方法による評価額を比較します。

しかし、特定路線価が設定された場合は、必ず特定路線価で評価しなければなりません。特定路線価が割高であったからといって、旗振評価で評価し直すことはできません。

特定路線価は設定されなければどれぐらいの金額になるかがわかりませんが、固定資産税路線価を参考に予測することができます。

固定資産税路線価は細かく設定されていて、相続税の路線価がない道路にも価格がついています。

ただし、相続税路線価よりも価格が低いことから、次の算式で調整します。

=路線価がある道路の路線価÷路線価がある道路の固定資産税路線価×路線価がない道路の固定資産税路線価

固定資産税路線価は、一般財団法人資産評価システム研究センターが公開している全国地価マップで確認することができます。

6.評価方法で迷ったら相続税専門の税理士に相談を

ここまで、路線価がない道路に面した宅地の評価で使う特定路線価について解説しました。

特定路線価は税務署に申請して設定できますが、必ず設定しなければならないわけではなく、旗振評価で評価することもできます。

どちらの方法で評価するかの判定は、土地評価の専門知識が必要です。ぜひ、相続税を専門とする税理士法人チェスターにご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。