土地を相続する場合には相続税が発生します。もし相続する土地が都市計画道路予定地になっていた場合、将来的に土地の一部が買収されるため、土地の利用制限がある代わりに相続税評価額も変わってきます。都市計画道路予定地に入っている場合の土地の相続税評価の方法と計算例をご紹介します。

1.都市計画道路予定地とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!都市計画道路予定地とは、都市計画法に基づき将来的に道路として整備することが決まっている土地のこと。道路整備の計画が決定した段階で、その道路にかかる土地は都市計画道路予定地となります。土地計画事業が認可されれば道路用地として買収されることになり、それまで住んでいた家であっても撤去の対象になってしまいます。

しかし、実際に道路整備事業が行われるまでには、場合によっては10年、20年などかなり長い時間がかかるのが一般的です。その間、その土地は3階建て以上の建物が建てられないなどの利用制限を受けることになります。

この利用制限は、都市計画法53~57条により「都市計画施設の区域または市街地開発事業の施行区域内の建築に対する規制 」に定められており、2階以下で地下のない木造や鉄骨造、コンクリートブロック造などの建物以外を建てる際には知事の許可が必要です。

住宅地であればさほど影響はないかもしれませんが、都市部や商業地域などであればこの利用制限による影響は大きいため、その分、地区区分や容積率などによって土地の評価額が減額される措置が取られます。

2.都市計画道路予定地の相続税評価の方法と具体的な計算例

付近に都市計画道路事業があれば、まず、自分の土地が都市計画道路予定地になっているかどうか役所で確認しておきましょう。

もし、都市計画道路予定にかかっている場合、地区区分などにより土地の評価額が減額され、相続税も変わってきます。

都市計画道路予定地区域内の土地の評価額は、都市計画道路予定地でない場合の土地の評価額に一定の補正率を掛けて求めます。

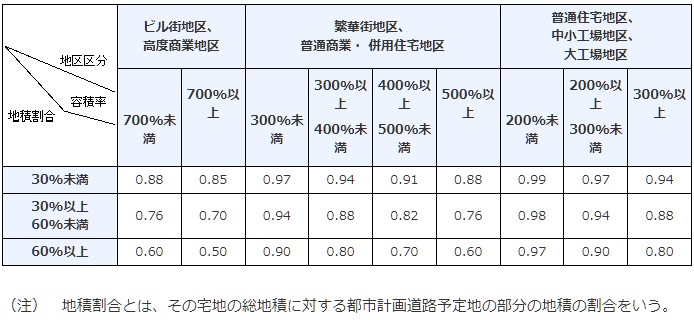

補正率は、「地区区分」と「容積率」、「地積割合」の3要素によって決まります。地区区分とは住宅地区や商業地区など土地利用用による区分、容積率とはその土地に何階建ての建物が建てられるか決定する基準になるもの、地積割合とはその土地総面積のうち道路予定地になっている部分の割合です。容積率が大きくなるほど、また地積割合が大きくなるほど、補正率も高くなります。

都市計画道路予定地区域内の土地の価額 = 予定地でないとした場合の土地の評価額×補正率

補正率表

画像引用元:財産評価「都市計画道路予定地の区域内にある宅地の評価」|国税庁

3.まとめ

もし相続する土地が都市計画道路予定地区域に入っている場合は、土地の評価額が下がり相続税も安くなります。まずは、役所に行って地積割合などを確認し、場合によっては正確な測量を行う必要があることを覚えておきましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。